Взлетит ли когда-нибудь криптохромая утка?

16 декабря 2022 г.В ноябре прошлого года основные события в индустрии блокчейнов все еще были затронуты последствиями фиаско FTX. Несколько маркет-мейкеров и бирж, таких как Genesis и BlockFi, начали терпеть убытки. Паника на рынках была настолько сильной, что инвесторы начали беспокоиться о том, что Digital Currency Group может оказаться на грани банкротства.

Между тем ликвидность альткойнов почти иссякла. Но, вопреки индикаторам настроений, ценовое движение на рынке больше не снизилось. BTC упал менее чем на 3%, прежде чем достиг дна. В сочетании с дополнительными индикаторами и внешней средой мы можем сказать, что рынок вступил в длительную стадию измельчения.

Узкая зона сдачи хэшрейта

Если ориентироваться на исторический цикл Биткойна, индикатором дна может служить цена остановки основной машины для майнинга. По данным F2pool, когда биткойн упал до 16 000 долларов США, большинство майнинговых машин, в том числе серии Ant S17, Hornbill H8 Pro и HummingBird H9 Pro, достигли цен на отключение, основанное на электроэнергии 0,06 долл. США за кВтч и текущей сложности майнинга.

Поскольку 16 000 долларов — это примерно цена отключения основных майнинговых машин, поддержка на этом уровне должна быть сильной, даже выше психологически важного уровня 20 000 долларов. Сеть Биткойн пережила сложную коррекцию 5 декабря. Величина корректировки превысила сокращение на 5,01% 21 июля, что сделало его самым большим падением в 2022 году.

Хэш-лента биткойнов сформировала крест смерти с точки зрения показателей, что означает, что рынок вступает в период капитуляции майнеров. В сети Биткойн в последнее время наблюдается устойчивое снижение вычислительной мощности, поскольку все больше майнеров закрываются. Это означает, что многие майнеры закрылись, а Биткойн оценивается более разумно.

По мере ликвидации мелких и средних майнеров биткойнов оставшиеся сильные майнеры с большей вероятностью будут избегать продаж в областях с низкими ценами, что снижает давление на продажу. Это может остановить падение цены биткойна, а поскольку майнеры предпочитают удерживать биткойны, а не продавать их в убыток, динамика спроса и предложения на рынке может измениться, что повысит шансы на восстановление.

Кто такие умные деньги?

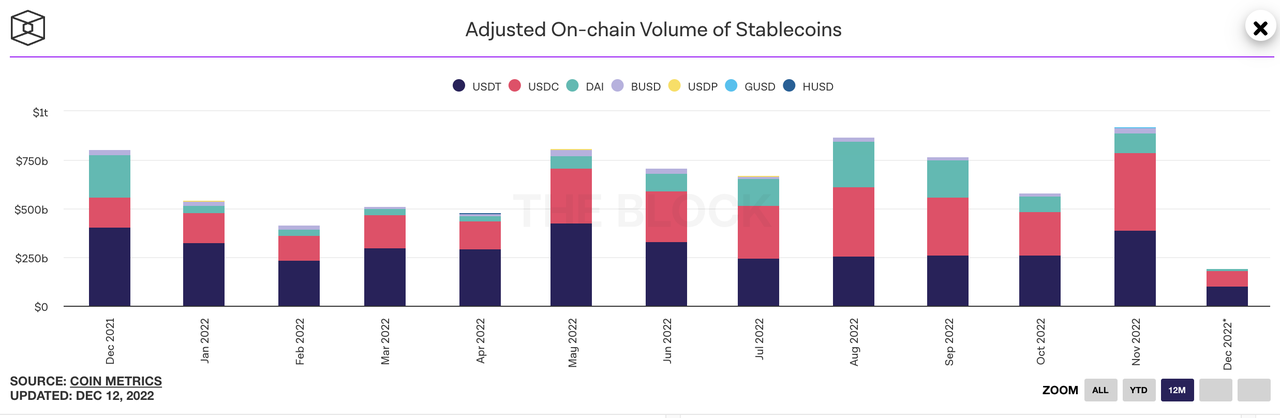

После того как 9 ноября ставка Smart Money достигла пика в 38 %, количество стейблкоинов начало устойчиво снижаться. Во второй половине ноября Smart Money перешла от более высокой концентрации стейблкоинов в своем портфеле к текущему пониженному уровню. На стейблкоины теперь приходится 27% баланса кошелька Smart Money.

Так же, как держатели стейблкоинов продали Tether, держатели криптоактивов обращаются к стейблкоинам, когда возникает вопрос о будущей стоимости криптоактивов. вопрос. Инвестирование в стейблкоины помогает держателям криптовалюты снизить риск, одновременно ограничивая потенциальное сокращение портфеля, и удерживает деньги в цепочке, позволяя пользователям Orca легко перераспределять капитал по мере адаптации к рыночным условиям. В настоящее время эта фигура имеет тенденцию к бычьей зоне.

Если рыночная капитализация стейблкоинов упадет, инвесторы могут быть более склонны инвестировать в биткойны, чем в стейблкоины. Это может привести к увеличению спроса на биткойны и стимулировать более высокий спрос на покупки биткойнов.

Переменные в среде макросов

В настоящее время внутренняя нестабильность и макросреда крипторынка стали основными факторами, влияющими на крипторынок. Эти две силы чередуются во времени. По мере того, как внутренние проблемы рынка криптовалют продолжают проявляться, влияние потепления макрорынка на рынок криптовалют постепенно становится все более очевидным.

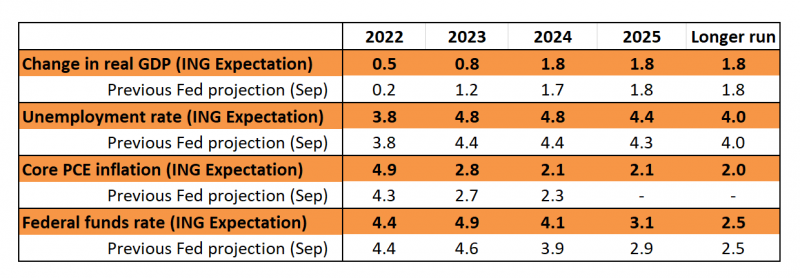

Протокол ноябрьского заседания ФРС показал, что члены согласились с тем, что признаков снижения инфляции мало. Целенаправленный переход к более ограничительной денежно-кредитной политике будет соответствовать соображениям управления рисками. Снижение инфляции до 2 % остается долгосрочной целью ФРС, и ястребиная позиция остается неизменной.

Но в отличие от сентябрьского заседания, ноябрьское заседание началось с голубиных настроений: большинство членов ФРС посчитали целесообразным замедлить темпы повышения ставок в ближайшем будущем. Некоторые члены даже утверждали, что продолжающееся быстрое ужесточение денежно-кредитной политики усилит нестабильность финансового рынка. Члены также обсудили влияние на финансовые рынки США обвала государственных облигаций Великобритании и пенсионного бума. В сочетании с недавним предложением министра финансов США Джанет Йеллен выкупить казначейские облигации США ухудшение ликвидности казначейства США стало ключевой проблемой риска Федеральной резервной системы.

Новогодние ожидания

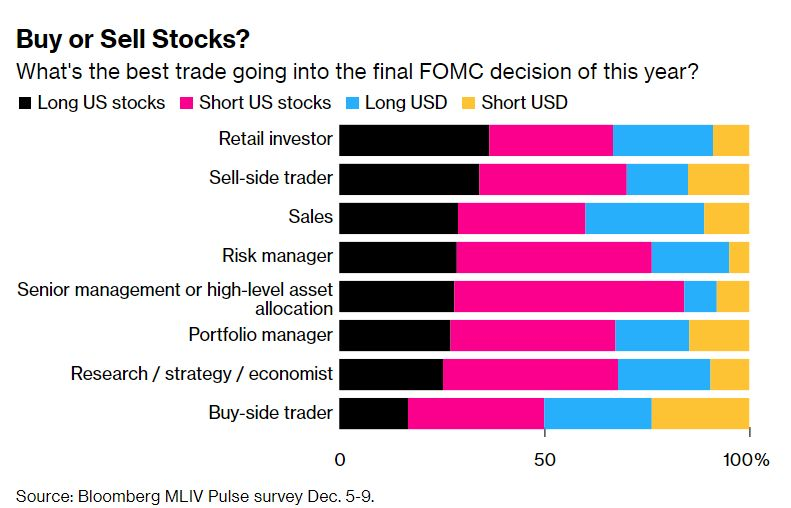

ФРС сохраняла ястребиный тон на заседании Федерального комитета по открытым рынкам 1–2 ноября, что означает, что она хочет сдержать инфляцию любой ценой. Пауэлл сказал, что комитет хотел бы в какой-то момент снизить темпы повышения ставок, но не назвал конкретных сроков. Рынки переоценили декабрьское заседание FOMC, чтобы оценить вероятность повышения на 50 базисных пунктов с вероятностью 80% и вероятность повышения на 75 базисных пунктов с вероятностью 20%.

Это изменение ожиданий всего несколько недель назад и может сигнализировать о новых ожиданиях в отношении траектории повышения ставки ФРС. Новость указывает на сохраняющуюся ястребиную позицию ФРС и возможность повышения ставки на декабрьском заседании FOMC, но ожидания рынка в отношении этого изменились. Это может повлиять на реакцию рынка и привести к изменению ожиданий инвесторов в отношении политики ФРС.

На политику ФРС по повышению процентных ставок в следующем году может повлиять установленный законом предел федерального долга. Если Казначейство не сможет занимать, как обычно, то ФРС будет вынуждена снизить остаток наличности и, возможно, ей придется изменить свою политику повышения процентных ставок. Кроме того, поскольку Конгресс вряд ли поднимет потолок долга на сессии «хромой утки» в этом году и не рассмотрит вопрос о потолке долга в следующем году, будет больше неопределенности в отношении политики ФРС по повышению процентных ставок в 2023 году.

В условиях низкой ликвидности повышение ставки ФРС в следующем году может привести к увеличению волатильности и потенциальной распродаже казначейских облигаций с погашением ближе к предельному сроку погашения долга. Короче говоря, повышение процентных ставок Федеральной резервной системы на 50 базисных пунктов в декабре стало вероятным; макросреда показала признаки ослабления, фондовый рынок США резко восстановился, и биткойн также значительно вырос. В некотором смысле, макросреда начала меняться очень резко, что также создает благоприятную макросреду для того, чтобы биткойн достиг дна.

Кайл, менеджер по инвестициям @Bing Ventures

Также опубликовано здесь.

Оригинал