Когда стейблкоин не так стабилен, Terra и крах UST

28 мая 2022 г.Драматический распад TerraUSDs (UST), крупнейшего алгоритмического стейблкоина, вызвал шок на всех криптовалютных рынках.

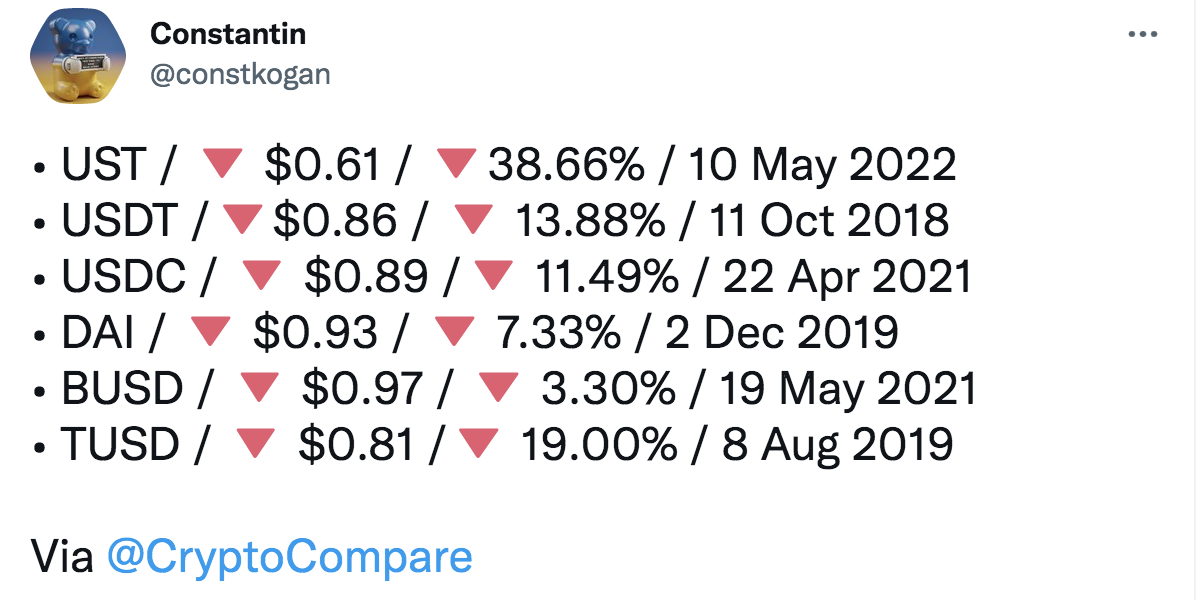

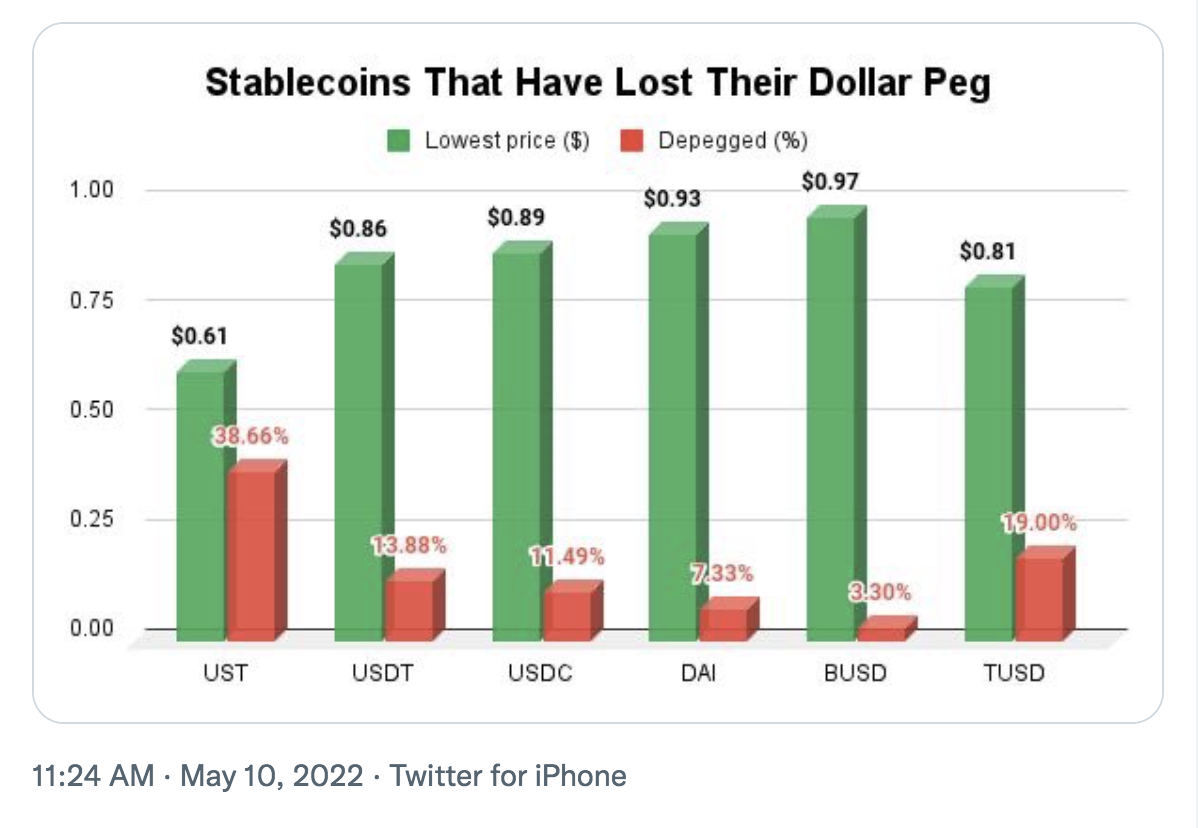

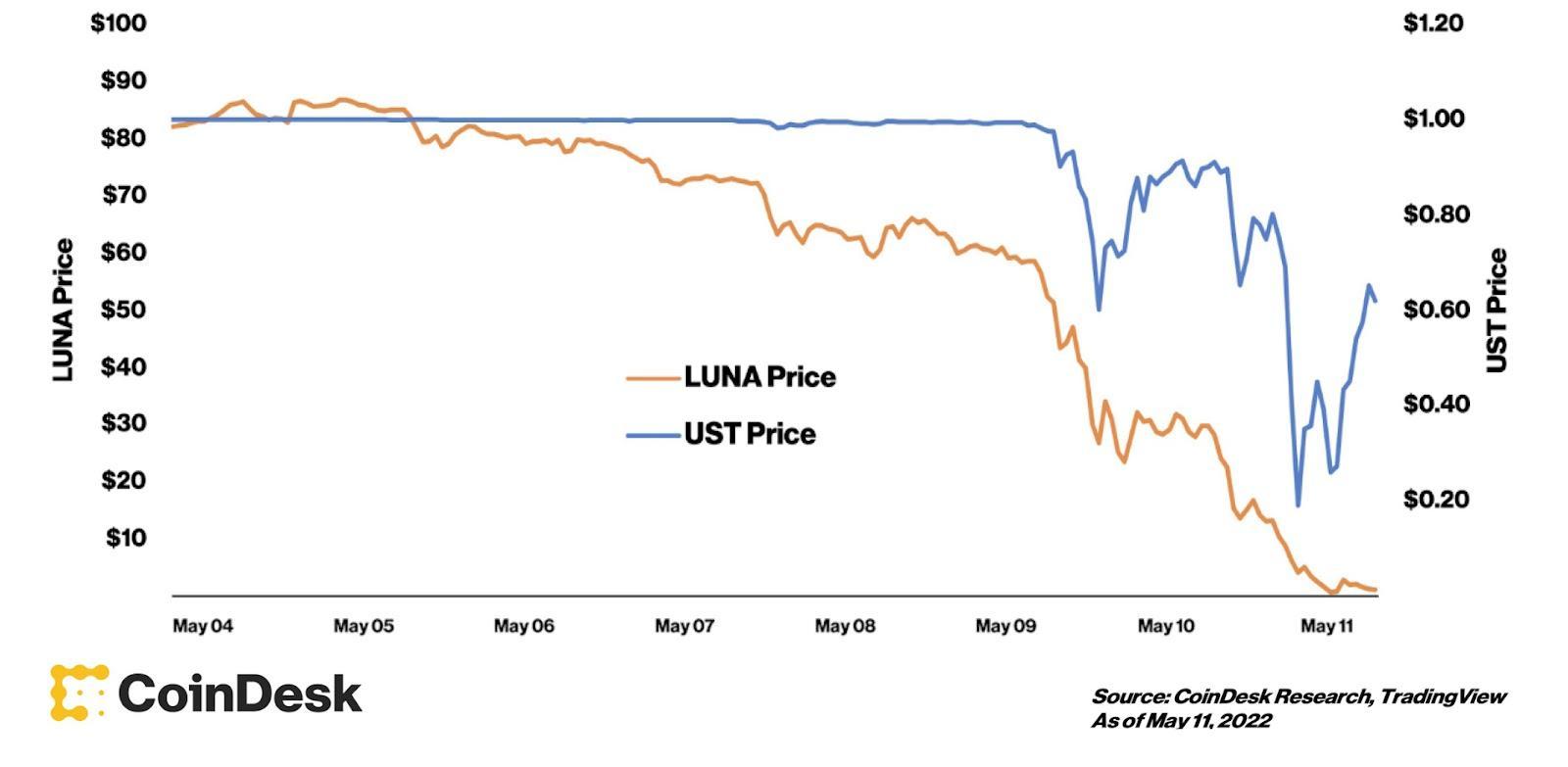

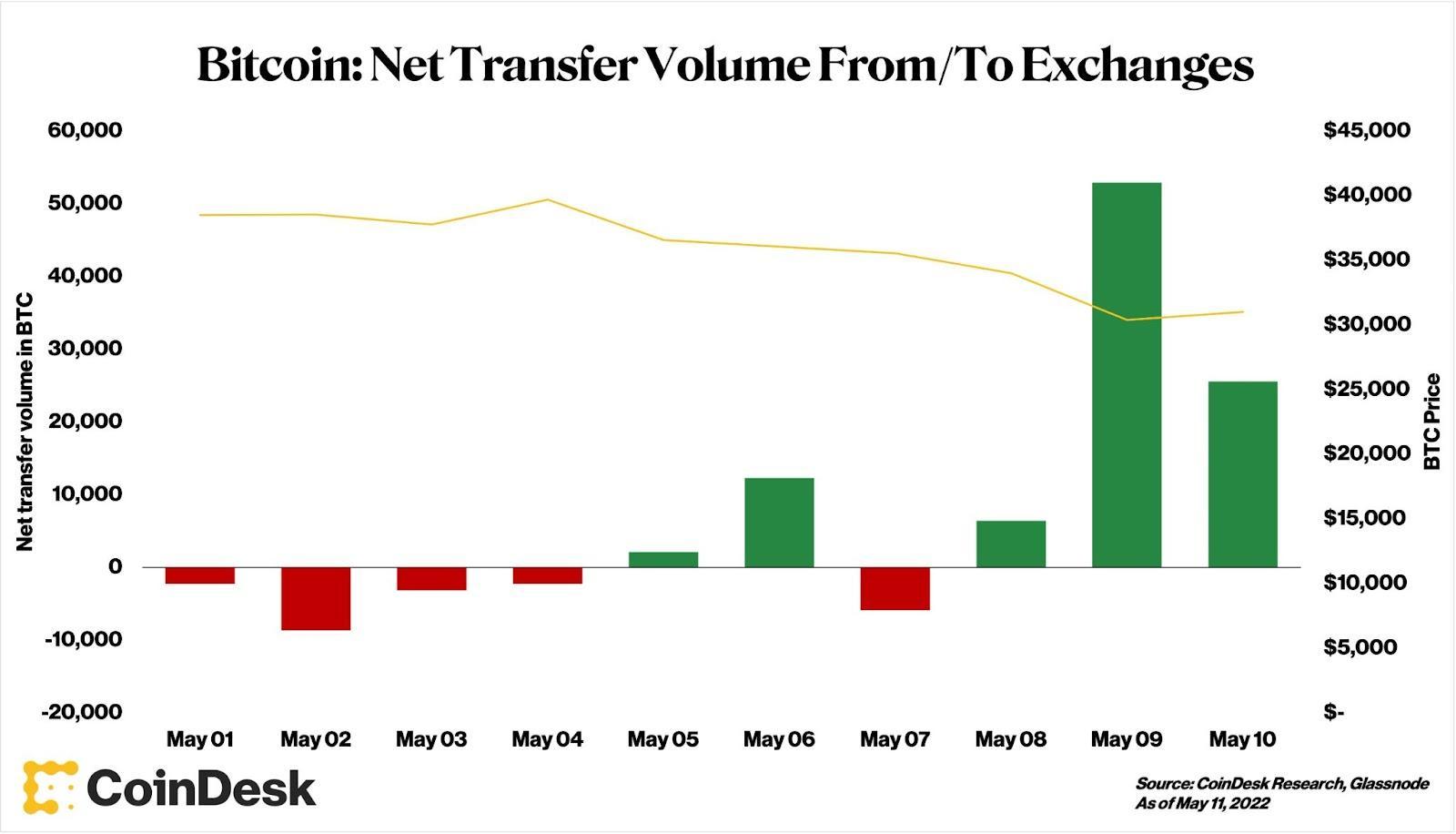

Цифровые активы на миллиарды долларов исчезли в мгновение ока, когда стоимость TerraUSD (UST) резко упала в понедельник, 09.05.2022. Монета продолжала падать в течение недели, когда в обращении было менее 700 миллионов монет, и в пятницу, 13 мая 2022 года, она превысила 0,13 доллара. Этот грандиозный крах теперь оставляет инвесторов, компании и инвестиционную отрасль в целом в ошеломленном недоверии.

![Источник: CoinMarketCap].

Что такое стейблкоин?

Криптовалюта известна своей децентрализованной природой, волатильностью и, в обмен, своей огромной прибылью. Но даже что-то изменчивое нуждается в стабильности. Как и традиционные банковские резервы, криптовалюте требуются механизмы для использования баланса обязательств и активов для защиты монет от волатильности при сохранении и сохранении стоимости.

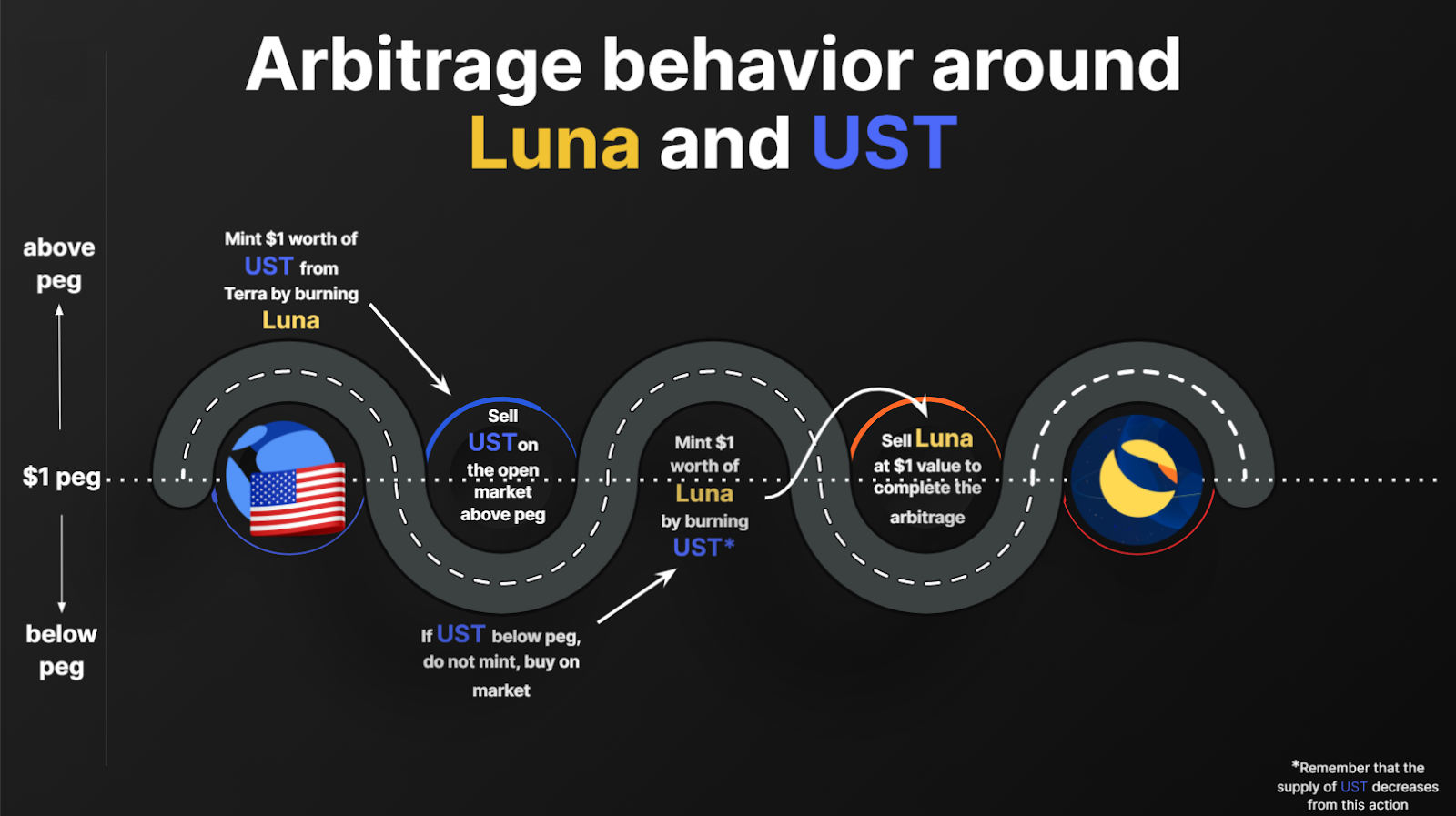

Введите Terra — стейблкоин с процессом, который действовал аналогично центральному банку. Таким образом, у Terra были обязательства в виде UST, которым противостояли активы сестринской монеты LUNA (родной токен блокчейна Luna). У этого центрального банка Терры была одна цель: сохранить привязку UST к доллару 1:1. Это было достигнуто за счет использования LUNA для стабилизации UST, чтобы вы всегда могли обменять 1 UST на LUNA стоимостью 1 доллар. Все это в то время, когда цена LUNA отслеживалась с помощью сетевого оракула, создавая самоподдерживающуюся экосистему. Напротив, другие популярные стейблкоины, такие как USD Coin (USDC — рыночная капитализация 50 миллиардов долларов) и Tether (USDT — рыночная капитализация более 80 миллиардов долларов), используют традиционные залоговые активы, такие как фиатные резервы и казначейские обязательства, а также банковские счета в долларах США.

По сути, LUNA была залогом для UST, и эти отношения установили ценность UST. Таким образом, каждый раз, когда UST падает ниже 1 доллара, арбитражер может купить UST по сниженной цене, скажем, за 0,99 доллара, а затем обменять его обратно на LUNA стоимостью 1 доллар, быстро вернув его к привязке.

Что отличает Terra?

Прежде чем обсуждать крах судного дня, важно поговорить о том, что сделало Terra уникальной в мире стейблкоинов. Наиболее важным является то, что Terra является алгоритмической стабильной монетой. Вместо того, чтобы поддерживаться резервами, алгоритмические стейблкоины поддерживают свою фиатную привязку без внешнего обеспечения, используя математику и стимулированное поведение участников рынка.

Terra — не первая алгоритмическая стабильная монета, но она была самой известной. Его популярность резко возросла как один из самых эффективных активов 2021 года, увеличившись за год с 0,63 до 91,38 доллара, и к марту 2022 года превзошел Solana, став самой ценной альтернативой L1 после Ethereum.

В центре огромного роста Terra был Anchor Protocol. Anchor был простым денежным рынком, который принимал UST и активы, приносящие доход, обычно в форме ликвидных деривативов. Ставка деривативов пассивно генерирует доход, который затем используется для субсидирования максимальной процентной ставки для заинтересованных сторон.

Якорь имел фиксированную целевую доходность 20% для вкладчиков, что делало его очень заманчивым и противоречивым. Для этого Anchor использовала резервы UST в сети для выплаты дополнительных процентов. Кроме того, нежелание Anchor колебать свою фиксированную ставку в размере 20%, даже когда доходность DeFi значительно снизилась, сделало его невероятно привлекательным для тех, чьи цели заключались в том, чтобы как можно быстрее увеличить свое богатство.

Что случилось с UST и LUNA?

UST начал отклоняться от 1 доллара (достигнув точки перегиба 9 мая) по мере преодоления продолжающейся неопределенности и резкого роста опасений по поводу апрельских темпов инфляции. В ответ несколько крупных игроков в отрасли сняли большие суммы с Anchor, а затем протолкнули свои UST через Curve — крупнейшую в отрасли DEX для UST. Этой быстрой и объемной продажи UST – примерно несколько сотен миллионов – было достаточно, чтобы сбить UST с его привязки.

**

**

Хотя это все еще только слухи, предполагаемые последствия того, что определенные лидеры финансовой индустрии, BlackRock и Citadel Securities, были причастны к последующему краху Terra, являются жизненно важным анализом для изучения, даже если только в предположениях.

Используя свою силу позиционирования, компании по управлению активами, такие как BlackRock (BLK) и Citadel Securities, теоретически могут влиять на рынки в личных интересах. Это влияние может привести к катастрофическому краху актива, особенно если этот крах создаст благоприятные условия для этих могущественных компаний.

Следуя этой теории, этот шаг может спровоцировать панику, поскольку все больше пользователей Anchor начали снимать и продавать свои UST. Затем они выкупили его за LUNA и продали за наличные так быстро, что LUNA упала с 22 миллиардов долларов до 11 миллиардов долларов всего за несколько часов, преодолев 100-процентный порог обеспечения. В результате UST внезапно оказался недостаточно обеспеченным.

Реакция рынка на все это была бурной. Последовал полный банковский крах, поскольку вкладчики Anchor отчаянно пытались найти выход. Эта спешка привела к резкому снижению привязки, в результате чего UST резко упал — правление Терры подошло к концу.

BlackRock отрицает обвинения, но как крупнейший в мире управляющий активами, который управляет денежными резервами Circle в долларах США (прямой конкурент стейблкоина UST), можно предположить, что, возможно, имплозия UST была результатом агрессивной игры в шахматы. Мы видели аналогичный результат во время финансового кризиса 2008 года, когда Lehman Brothers объявила о банкротстве после того, как ее вынудили выдать субстандартные ипотечные кредиты, упаковать долг в облигации, а затем продать их инвесторам.

Нетрудно представить, как создание нестабильных условий в инвестиционном мире может быть оппортунистическим для могущественных и богатых компаний. Это позволяет шортить акции или монеты и выйти на первое место с еще миллиардами в кармане.

Может ли Crypto вернуться?

С крахом Terra справедливо задаться вопросом, будет ли когда-нибудь успешная алгоритмическая стабильная монета. Теоретически это блестящий процесс, который действительно соответствует децентрализованному духу криптовалюты. Но, конечно же, децентрализация — это спектр, поэтому ужесточение правил как вероятный результат этого сейсмического события не является по своей сути неправильным, и это не означает, что намерение криптовалюты потеряно.

Взрыв Терры унес с собой весь крипторынок. Биткойн упал на 20%, а альткойны упали на 50% и более за одну неделю. Десятки миллиардов долларов бумажных богатств исчезли. Розничные инвесторы потеряли свои сбережения, фонды обанкротились, а предприниматели строили на блокчейне. **

**

Критический компонент драматического конца Terra в конечном итоге был связан с Anchor и гарантированными постоянными 20% годовых в год во времена падения доходности. Эта нагрузка на резервы создала нестабильные отношения между UST и LUNA. Это показало бы этот результат при внимательном рассмотрении, даже если бы это застало большую часть отрасли врасплох.

Мой совет всем, будь то оптимистичные инвесторы, любопытные предприниматели, случайные зрители или просто обычные люди, — узнавайте больше. Проведите больше исследований и разработайте глубокое понимание этой отрасли, в частности, какие инвестиции являются правильным местом для ваших интересов и финансов. Убедитесь, что вы диверсифицируете свои инвестиции, чтобы оставить себе место, чтобы выдержать любое расстройство. Есть законные криптопроекты, которые выживут и даже будут процветать после этого краха.

Урок Терры о стремлении к большему любой ценой оставил всех в униженном состоянии, а криптоиндустрию пошатнуло. Но после бури всегда есть пауза для размышлений. Итак, найдите время, чтобы продолжить свое обучение, оставайтесь сильными в неопределенные моменты, продолжайте проявлять настойчивость и верьте, что отрасль снова обретет стабильность.

Оригинал