Как создать приложение финансового помощника на базе искусственного интеллекта

5 мая 2022 г.Финансовое благополучие заставляет нас чувствовать себя уверенно и защищенно. Тем не менее, управление личными деньгами является проблемой. Никто не откажется нанять профессионального финансового помощника для этой работы. Представьте себе доступ к эксперту, который знает ваше поведение в отношении расходов, может рассказать вам, как сэкономить деньги, как приумножить капитал и как достичь ваших финансовых целей. А что, если такой помощник работает на искусственном интеллекте и может делать все это прямо с вашего смартфона?

Если вы искали руководство о том, как создать такое приложение финансового помощника на основе ИИ, то вы попали на нужную страницу. Здесь вы найдете ответы на самые распространенные вопросы, связанные с разработкой приложения для управления финансами.

Обзор рынка личных финансов 2022

Мировая экономика начала восстанавливаться после вспышки Covid-19, но до полного восстановления еще далеко. Согласно опросу Чарльза Шваба, 53 % американцев пострадали от пандемии в финансовом отношении. На этом фоне особенно остро встал вопрос эффективного управления личными финансами, а инструменты, призванные помочь в этом, востребованы как никогда.

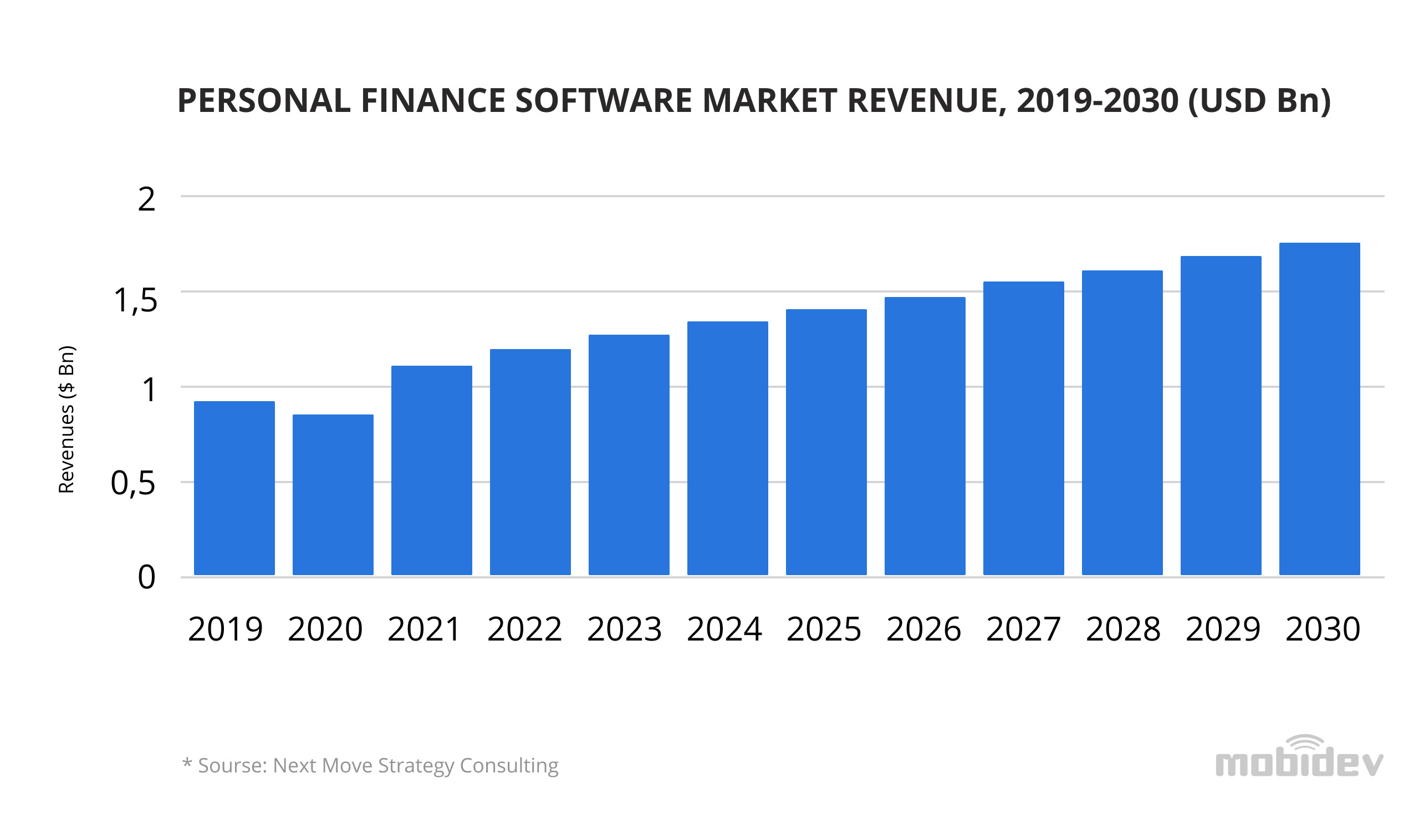

По данным Verified Market Research, ожидается, что мировой рынок программного обеспечения для личных финансов достигнет 1420,96 млн долларов к 2026 году, а по данным NMSC эта цифра может вырасти до 1,80 млрд долларов к 2030 году при среднегодовом темпе роста в 6,1% в период с 2020 по 2030 год.

Одной из основных тенденций в программном обеспечении для личных финансов является использование технологии искусственного интеллекта. По данным Mordor Intelligence, глобальный ИИ на рынке финансовых технологий в 2020 году оценивался в 7,91 миллиарда долларов, а к 2026 году ожидается, что он достигнет 26,67 миллиарда долларов.

Искусственный интеллект помогает пользователям финансовых приложений максимально эффективно составлять бюджет и планировать инвестиции. Программные решения для управления личными финансами, основанные на алгоритмах самообучения, позволяют настраивать финансовые рекомендации на основе покупательского поведения пользователя. Неудивительно, что значительная часть рынка личных финансов занята роботами-консультантами, которые предоставляют автоматизированные решения для финансового планирования и приложения для составления бюджета на базе искусственного интеллекта.

Что такое приложение «Персональный финансовый помощник»?

Персональный финансовый помощник — это приложение, которое помогает пользователям более разумно управлять своими деньгами. Такое приложение может выполнять широкий спектр задач, от контроля расходов и доходов до консультирования по наиболее подходящим вариантам инвестирования. Некоторые приложения также могут управлять подписками и получать более выгодные тарифы для ваших счетов. Например, TrueBill автоматически сканирует счета пользователя и ищет лучшие способы сэкономить.

Персональные финансовые помощники могут быть как самостоятельными приложениями, так и программами, подключенными к личным банковским счетам. Во втором случае пользователь получит больше возможностей контролировать и управлять своими расходами и доходами, так как программа автоматически подтянет такие данные, как история транзакций.

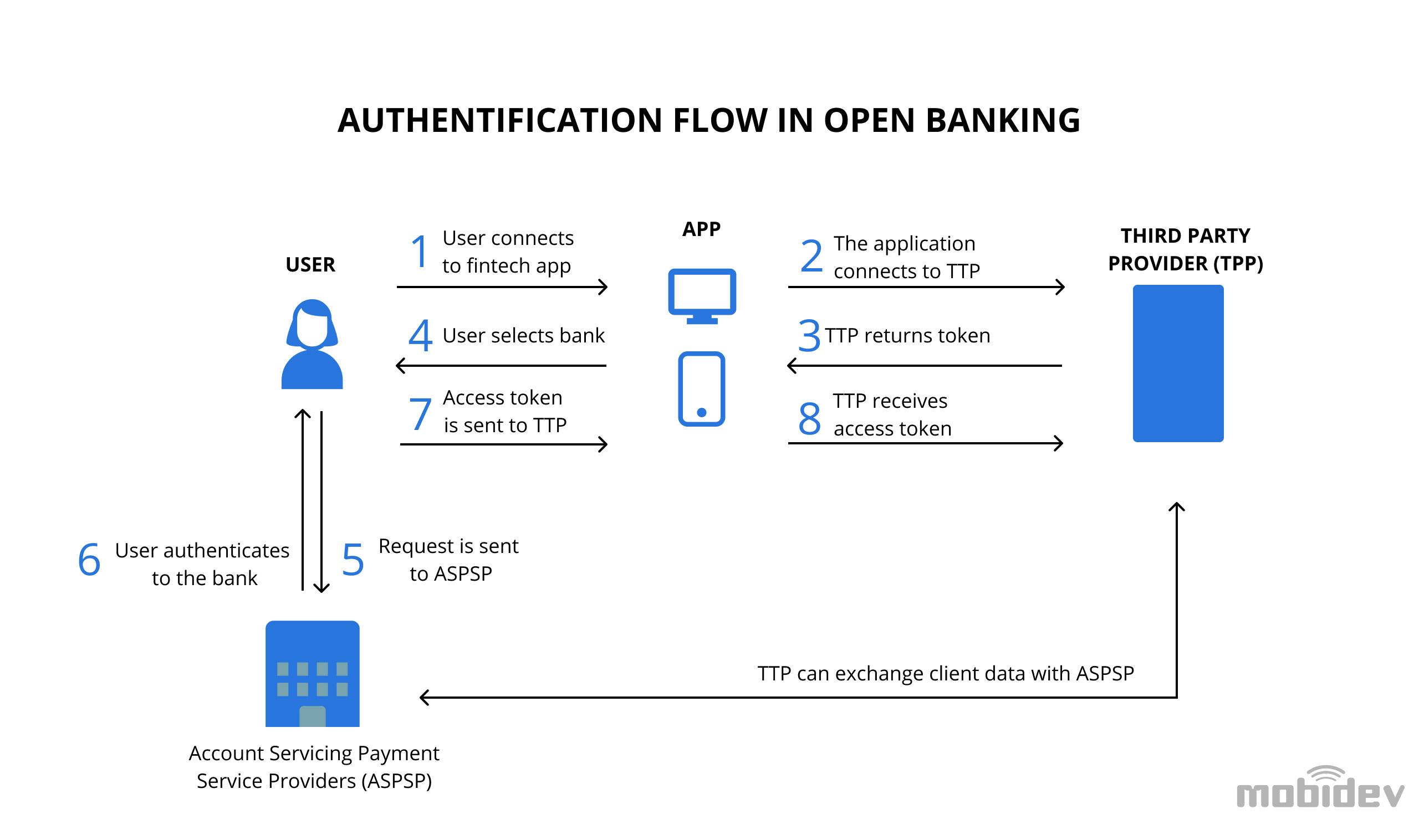

Стандарт открытого банкинга, набирающий популярность в США и Европе, позволяет осуществлять безопасный обмен потребительскими данными между банками и финтех-приложениями с согласия пользователя. Этот сценарий помогает автоматизировать поток данных и получать более содержательную информацию для более качественных финансовых рекомендаций. По состоянию на март 2021 года в Европе было зарегистрировано 502 сторонних провайдера открытых банковских услуг (TPP). Кроме того, по данным Statista, в 2020 году количество пользователей открытого банкинга в Европе составляло примерно 12,2 миллиона человек, а к 2024 году ожидается, что эта цифра достигнет 63,8 миллиона пользователей.

ТИПЫ ЛИЧНЫХ ФИНАНСОВЫХ ПРИЛОЖЕНИЙ

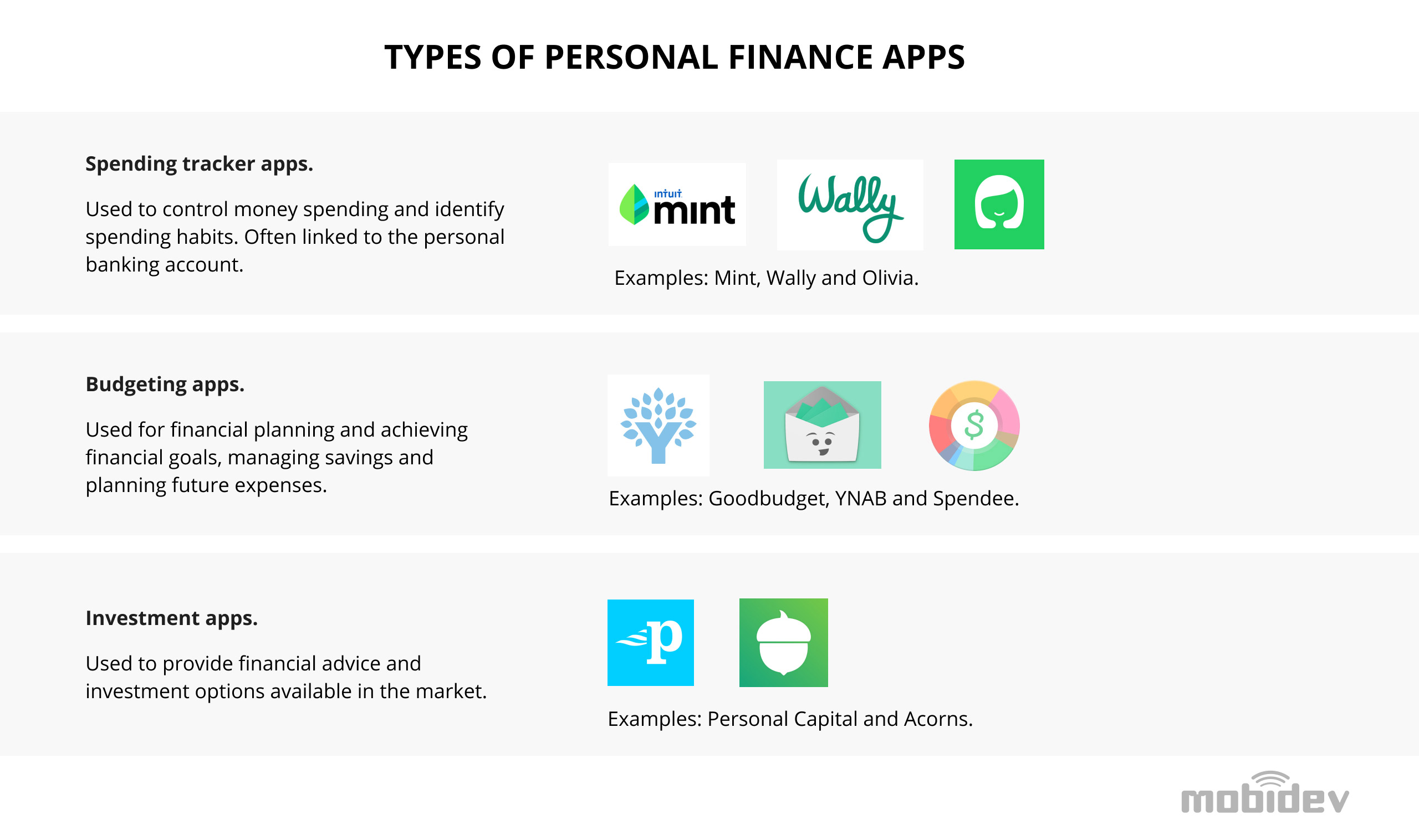

Прежде чем углубиться в вопрос о том, как создать приложение для личных финансов, давайте выясним, какие типы такого программного обеспечения представлены на рынке. В зависимости от функций, которые они обеспечивают, приложения для личных финансов делятся на:

Стоит отметить, что большинство приложений для личных финансов объединяют несколько типов в одном, чтобы обеспечить лучший пользовательский опыт и предложить комплексные услуги по управлению финансами. Какие функции выбрать для вашего приложения, предстоит решить. Мы рекомендуем обратить внимание на ваши бизнес-цели, потребности ваших потенциальных пользователей и тенденции рынка, чтобы помочь вам определиться.

Ключевые особенности приложения Financial Assistant

Чтобы получить общее представление о том, как разработать персонального финансового помощника на основе ИИ с технической стороны, вы должны сначала создать предварительный список функций для вашего финансового программного решения. Давайте начнем с некоторых функций, которые составляют основу любого приложения для управления капиталом. Вот функции, которые пользователи ожидают увидеть по умолчанию при загрузке приложения финансового помощника, и краткие советы о том, как правильно их реализовать:

- Регистрация/Вход в систему – Используйте двухфакторную аутентификацию и биометрию, чтобы убедиться, что процесс входа пользователей защищен и никто не может получить доступ к учетной записи. Кроме того, Единый вход (SSO) обеспечивает безопасную аутентификацию пользователя с одним набором учетных данных в нескольких приложениях.

- Профиль пользователя. Позаботьтесь о персонализации, чтобы обеспечить наилучшее взаимодействие с пользователем. Например, позвольте пользователям персонализировать тему приложения, выбирать уведомления и т. д.

- Отслеживание расходов — Данные для отчета о расходах можно взять из истории транзакций, если приложение подключено к банковскому счету. Однако интеграция не всегда возможна и зависит от страны и банков. Некоторые финансовые помощники предлагают функции распознавания чеков. Вам просто нужно сфотографировать квитанцию, и приложение автоматически сконвертирует ее в расход. Например, Expensify может это сделать.

- Категоризация и составление бюджета – базовые категории с разбивкой ежемесячных расходов (например, "еда", "жилье", "сбережения" и т. д.) могут устанавливаться автоматически, но мы также рекомендуем оставить пользователям возможность создавать свои собственные.

- Постановка финансовых целей – предоставьте ряд предопределенных целей, включая такие варианты, как погашение долга по кредитной карте или сбережения, предоставляя пользователям возможность создавать свои собственные цели.

- Инвестиции и сбережения. Позвольте пользователям автоматизировать свои сбережения, устанавливая лимиты расходов или автоматически сохраняя лишнюю мелочь при ежедневных покупках. Некоторые приложения также предлагают пользователям услуги своих финансовых консультантов, которые анализируют финансовое положение клиента и предлагают оптимальные способы инвестирования и приумножения капитала.

- Интеграция с банковскими счетами. Вы можете найти на рынке приложения для управления капиталом без интеграции с банковскими счетами, например Goodbudget, который поддерживает только ручной ввод данных. Однако автоматизация принесет гораздо больше пользы пользователям, сэкономив им время и усилия.

- Аналитика и отчеты – Хорошо визуализированные отчеты помогут пользователям лучше отслеживать свои финансовые операции. Отображение данных в виде диаграмм и инфографики делает информацию более понятной и читаемой.

- Уведомления и оповещения. Уведомления информируют пользователей о новых возможностях накопления, прогрессе в достижении финансовых целей или напоминают им о регулярных платежах, таких как налоги и арендная плата. Однако помните, что уведомления должны быть полезными, а не раздражающими, поэтому лучше всего позволить пользователям выбирать, какие обновления они хотят получать.

Расширенная функциональность на основе искусственного интеллекта

Грань между обычным приложением для управления финансами и мощным финансовым помощником лежит в использовании искусственного интеллекта. Правильно спроектированные ИИ-помощники могут стать полноценной альтернативой финансовым консультантам-людям, обеспечивая равный уровень обслуживания клиентов. Итак, давайте взглянем на некоторые расширенные функции, основанные на этой технологии. Вот способы сделать ваше приложение для управления финансами более интеллектуальным.

БИОМЕТРИЧЕСКАЯ АУТЕНТИФИКАЦИЯ

Вопрос безопасности нельзя упускать из виду, когда речь идет о создании приложения для финансового рынка. Безопасность является одним из основных факторов, влияющих на решение пользователей при выборе финансового приложения. Если вы планируете связать свое приложение с банковскими счетами и кредитными картами пользователей, вы должны быть уверены, что этот процесс полностью безопасен и никакие пользовательские данные не будут потеряны или скомпрометированы. Это та область, где искусственный интеллект может показать всю свою мощь.

По данным IBM, 20% утечек данных вызваны скомпрометированными учетными данными. Технология биометрической аутентификации считается одним из самых надежных способов защиты данных. Современные алгоритмы легко угадывают правильный пароль от учетной записи, но не могут подделать уникальные физические характеристики пользователей.

Биометрические технологии могут быть реализованы в виде распознавания лиц, сканирования радужной оболочки глаза, идентификации по отпечаткам пальцев или проверки голоса. Однако каждый вариант имеет свои особенности реализации. Например, создание сканирования радужной оболочки на мобильных и настольных компьютерах невозможно без специального оборудования, так как разрешения обычных камер недостаточно.

По данным Finances Online, распознавание лиц является одной из трех самых популярных технологий искусственного интеллекта, внедряемых во всем мире. Давайте узнаем, как это работает.

1. Устройство захватывает входящее изображение лица с камеры устройства в формате 2D или 3D, в зависимости от характеристик устройства.

2. Система разбивает изображение лица на уникальные черты (форма носа, расстояние между глазами и т. д.) и переводит их в уникальный код, отображающий подпись лица пользователя.

3. Система сравнивает входящий сигнал изображения с информацией, хранящейся в базе данных, в режиме реального времени.

4.Система решает, соответствует ли входящее изображение какому-либо изображению в базе данных, и разрешает или запрещает доступ.

Чтобы ваша система распознавания лиц работала точно и не допускала ошибок, важно использовать методы защиты от спуфинга, которые найдут разницу между реальным лицом и его копией.

Узнайте больше о методах защиты от спуфинга, просмотрев демонстрацию MobiDev ниже.

https://www.youtube.com/watch?v=uIIE1p3c188

РАЗГОВОРНЫЙ ДВИГАТЕЛЬ

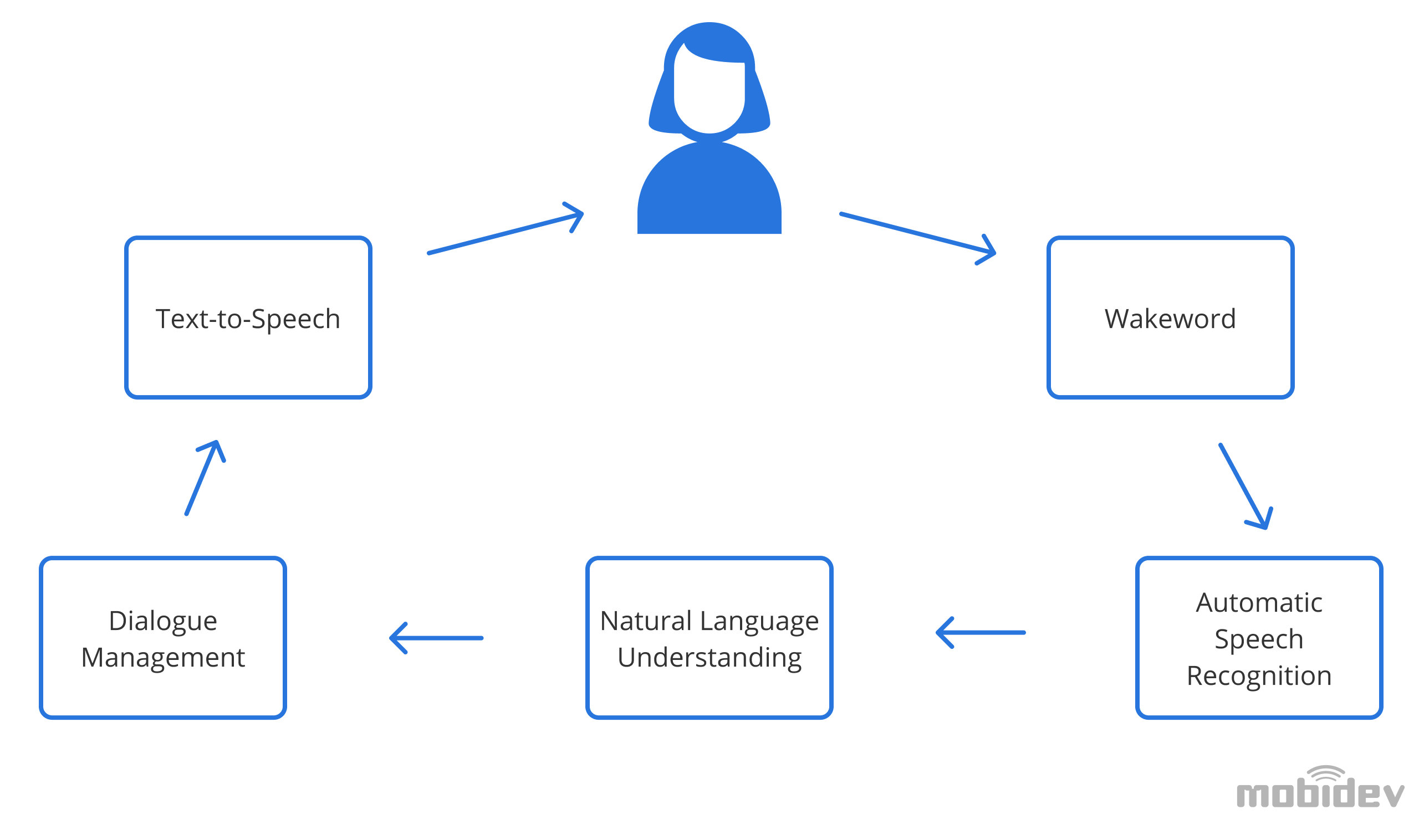

Искусственный интеллект — это тот волшебный инструмент, который может превратить программное обеспечение в финансового помощника, который общается с пользователями по-человечески. Вместо того, чтобы искать информацию в приложении, пользователь может спросить что-то вроде «Привет, какой баланс на моей кредитной карте?» и получить голосовой ответ. Разговорный ИИ делает это возможным. Основанный на обработке естественного языка (NLP) и технологии понимания естественного языка (NLU), диалоговый движок обеспечивает бесперебойную коммуникацию. между финансовым приложением и его пользователями. Давайте посмотрим, как это работает.

Голосовые помощники AI используют микрофон устройства для приема голосовых запросов. Прежде всего, им нужно распознать команду (пробуждающее слово), которая помогает разбудить устройство, поскольку виртуальные помощники обычно пассивно слушают. Далее, после срабатывания, в работу вступают распознавание голоса, анализ голоса и языковая обработка, и происходит волшебство.

- Автоматическое распознавание речи (ASR) преобразует произносимый пользователем запрос в транскрипцию текста. Однако в некоторых случаях быстрее и проще реализовать эту функцию с помощью чат-бота, исключающего этап ASR.

- Понимание естественного языка (NLU) берет транскрипцию и предсказывает намерения пользователя, распознавая синтаксис, контекст, языковые шаблоны и т. д.

- Программное обеспечение анализирует звуковой сигнал на естественном языке, преобразованный в цифровые данные, и затем сравнивает эти данные с базой данных.

4. Диспетчер диалогов (DM) решает, что сказать пользователю или какое действие предпринять.

5. Помощник отвечает, используя функцию преобразования текста в речь (TTS).

Правильно обученный диалоговый движок упрощает работу с финансовым приложением и повышает вовлеченность пользователей при взаимодействии с приложением. Разработка такого модуля требует глубоких знаний в области искусственного интеллекта и алгоритмов машинного обучения.

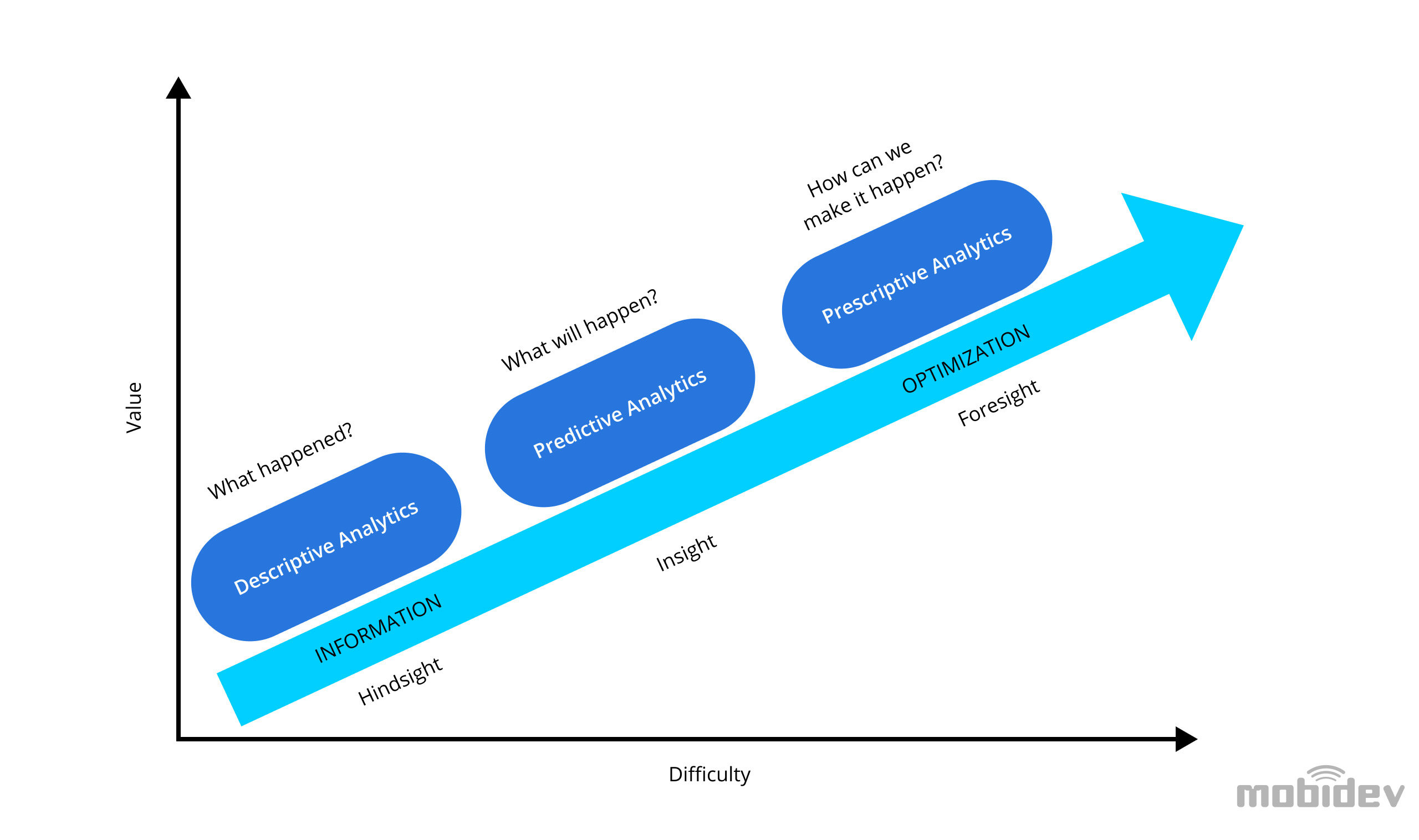

МОДУЛИ ПРЕДИКТИВНОЙ И ПРЕДПИСАТЕЛЬНОЙ АНАЛИТИКИ

Еще одна мощная возможность искусственного интеллекта для создания финтех-приложений — это технология прогнозирования. Благодаря этому приложения-помощники по личным финансам могут определять модели поведения пользователей, а также прогнозировать будущие доходы и расходы пользователей. Это происходит благодаря статистике и методам моделирования. Прогнозы делаются на основе исторических данных о транзакциях по счетам, основанных на алгоритмах машинного обучения. Предиктивная аналитика позволит пользователям планировать будущее и подскажет, как лучше всего достичь своих финансовых целей, действуя как настоящий финансовый консультант.

Когда дело доходит до предоставления рекомендаций и финансовых советов, в игру вступает предписывающая аналитика. По сути, эта технология использует то, чему научилась прогнозная аналитика, и делает еще один шаг вперед, определяя наилучший план действий в данной ситуации. Однако вы должны знать, что этот модуль аналитики представляет собой довольно сложное решение, требующее обширных отраслевых и технологических знаний и большого объема исторических данных.

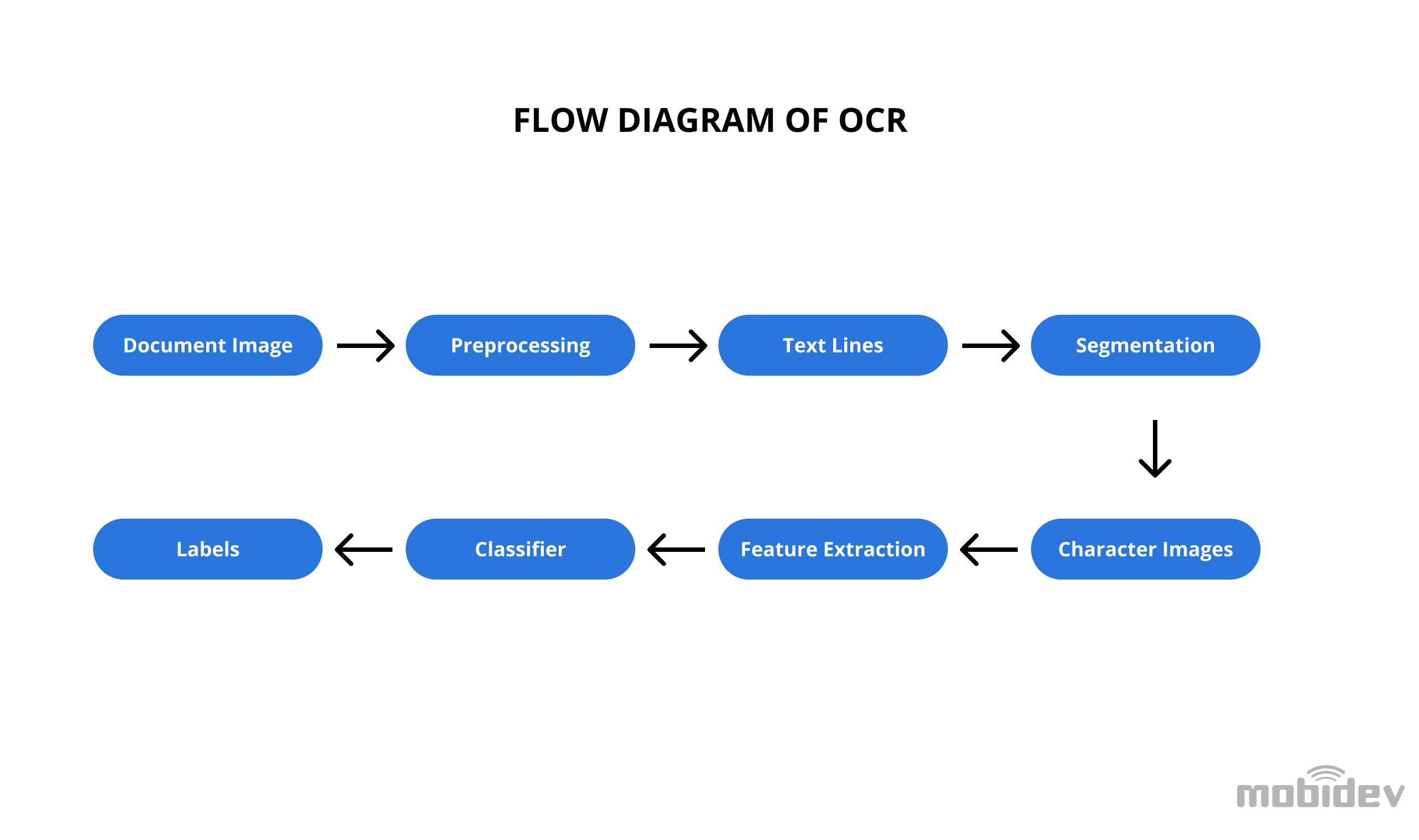

РАСПОЗНАВАНИЕ ЧЕКА

Если вы хотите разработать приложение-помощник по личным финансам, такое как Expensify, вам понадобится функция распознавания получателей, которая позволит вам сканировать квитанции и автоматически вводить расходы в приложение. Expensify предоставляет функцию SmartScan, основанную на технологии [оптического распознавания символов] (https://mobidev.biz/blog/ocr-technology-optical-character-recognition-machine-learning) (OCR), которая обеспечивает процесс ввода данных и переводит отсканированные изображения в текст. Он считывает продавца, дату и сумму транзакции, создает расход и вводит эти данные в отчет о расходах. Звучит легко, верно? Однако с технической точки зрения процесс выглядит намного сложнее.

Чтобы обеспечить распознавание чека, система извлекает текст из фотографии вашего чека и анализирует его, чтобы определить, какие данные соответствуют встроенным в систему категориям, таким как дата, сумма, валюта и тому подобное. После этого модуль анализирует существующие категории расходов и ищет подходящие, чтобы добавить информацию из нового чека.

Основная сложность реализации данной возможности заключается в том, что квитанции могут быть представлены в разных форматах, что усложняет анализ информации и ее дальнейшее распространение. Здесь вам нужны эффективные модели машинного обучения. AI и ML позволят вам избежать ошибок, возникающих в процессе преобразования данных, и эффективно обрабатывать различные типы документов благодаря передовым алгоритмам. Также распространенным решением является внедрение встроенной системы, позволяющей вручную корректировать выходные данные OCR для получения более точного результата.

Подключение приложения финансового управления к банковским счетам

Если вы ищете ответ о том, как создать приложение для планирования бюджета, вы должны помнить, что привязка приложения финансового помощника AI к банковским счетам открывает множество преимуществ для пользователей. Таким образом, они могут автоматически получать ценную информацию о своих расходах и доходах без необходимости ручного ввода данных. Итак, как вы предоставляете пользователям возможность подключать ваше финтех-приложение к своим учетным записям?

Интеграция приложения с банком происходит с помощью интерфейсов прикладного программирования (API), программного обеспечения, которое обеспечивает передачу данных между двумя сторонами. Концепция открытого банкинга, набирающая обороты во всем мире, делает его достаточно простым процессом. Эта модель позволяет традиционным финансовым учреждениям и финтех-стартапам сотрудничать на основе открытых API, предоставляемых банками. Решения Open Banking API позволяют приложению интегрироваться с банковскими счетами и настраивать поток необходимых данных для эффективного использования в финансовом планировании. Этот подход заменил очистку экрана, когда пользователи предоставляют идентификатор входа в систему и пароль своего банковского счета третьим лицам без ведома банка, что подвергает риску их учетные записи.

Открытый банкинг побуждает банки разрабатывать собственные открытые API, позволяющие создавать на их основе новые финансовые продукты. Таким образом, традиционные банки обогащают перечень своих услуг и поддерживают конкуренцию на рынке. Приложения для управления финансами могут работать на основе открытых банковских операций в Великобритании (UK Open Banking Standard), Европейском союзе (PSD2), Австралии (Австралийский закон о правах потребителей данных) и некоторых других регионах.

Например, Европейская директива о платежных услугах 2 (PSD2) обязала каждый лицензированный банк в ЕС предоставлять свои открытые банковские API сторонним разработчикам и финтех-компаниям. В Австралии в 2020 году банки «большой четверки» также были обязаны по закону предоставлять информацию о счетах клиентов по запросу. В США еще нет законодательства, регулирующего открытый банкинг, хотя некоторые банки инициируют разработку собственных открытых API, осознавая преимущества и безопасность этого подхода. Среди них BBVA, Citibank и Capital One.

КАК РАБОТАЮТ OPEN BANKING APIS?

Благодаря открытому банковскому режиму разработчики финансовых приложений могут найти API банка в открытом доступе и настроить функциональность передачи данных. Для этого им необходимо получить API-ключ для идентификации и настройки прав доступа, а также следовать документации API для подключения приложения.

Далее, при использовании вашего приложения, пользователи самостоятельно должны будут подтверждать доступ к своему банковскому счету с помощью функционала, подключенного разработчиками. Вот как это работает:

- Пользователь дает приложению разрешение на доступ к своим данным и действует от его имени, нажав кнопку «Я согласен» в приложении.

2. Приложение создает токен, представляющий это согласие, которое ограничено по времени и содержит требования к правам доступа.

3. Приложение аутентифицируется в банке и отправляет токен пользователя.

4. Пользователь получает запрос от своего банка на авторизацию токена и делает это.

5.Банк предоставляет приложению доступ к данным пользователя.

Однако, если вы хотите настроить интеграцию вашего приложения с несколькими банками, это может увеличить время разработки и усложнить процесс за счет построения настраиваемых соединений с каждым банком. Альтернативой является использование готовых открытых банковских платформ, предоставляющих единую стандартизированную инфраструктуру для интеграции.

Плед — одна из самых популярных площадок такого типа. Компания работает с сотнями банков и финтех-компаний в Северной Америке и Европе. Например, Truebill, Expensify и Cleo используют сервис Plaid для связи с финансовыми учреждениями. Nordigen и Trulayer являются альтернативой Plaid для Европы.

На что обращать внимание при создании ИИ-помощника по финансам?

Техническая сторона создания финансового помощника на основе ИИ тесно связана с другими аспектами вывода приложения на рынок. Вот некоторые моменты, на которые также необходимо обратить внимание.

СООТВЕТСТВИЕ НОРМАТИВНЫМ НОРМАМ

Вопрос соблюдения нормативных требований может быть довольно сложным для основателя финтех-стартапа, поскольку нормативно-правовая база отличается от региона к региону.

Например, США, которые лидер по количеству финтех-стартапов в мире, до сих пор не иметь единую структуру для управления финтех-сектором. Поэтому при разработке приложений для этого рынка необходимо изучить местные нормативные акты конкретного штата, а также принять во внимание федеральное законодательство, регулирующее финансовые услуги, например, положения о борьбе с отмыванием денег (AML), Закон Грэмма-Лича-Блайли (GLBA) , и т.д.

В Европе ваше приложение должно соответствовать Общим правилам защиты данных (GDPR), обеспечивая согласие пользователей на доступ к их данным, и KYC/AML, что обеспечивает предотвращение мошенничества с деньгами и финансирования терроризма. PSD2, который обязывает банки предоставлять открытые API для стороннего доступа, также налагает другие требования на поставщиков финансовых услуг. Если ваше приложение связано с каким-либо платежным сервисом в Европейском союзе, оно должно соответствовать определенным требованиям, например, использование многофакторной аутентификации для входа пользователя.

Также стоит упомянуть Закон ЕС об искусственном интеллекте, предложенный Европейской комиссией в конце 2021 года. Закон об ИИ направлен на установление свода правил для продуктов на базе ИИ на рынке ЕС. В частности, закон содержит «систему безопасности продукции», построенную вокруг набора из 4 категорий риска. Он устанавливает требования для выхода на рынок и сертификации систем искусственного интеллекта с высоким уровнем риска, которые включают такие решения, как компоненты безопасности продукта, кредитный скоринг, оценка надежности доказательств и другие, которые могут рассматриваться как явная угроза безопасности или нарушение прав человека. Регламент еще не введен в действие, но его также следует учитывать при разработке программного обеспечения на основе ИИ, думая о будущем.

Мы настоятельно рекомендуем вам изучить нормативную базу региона, для которого вы создаете финансовое приложение, чтобы соблюсти все требования и внедрить соответствующие функции в свой продукт.

ОПЫТНЫЕ РАЗРАБОТЧИКИ ИИ

Разработка приложения виртуального финансового помощника требует не только понимания отрасли, но и глубоких знаний в области искусственного интеллекта и машинного обучения. Разработка приложений с искусственным интеллектом не так проста, как кажется. Созданию эффективных алгоритмов и работе с передовыми технологиями нельзя научиться в теории, это требует практики и постоянного обновления знаний. Поэтому вам нужно искать надежную команду разработчиков, которая превратит финансовое приложение в умного незаменимого помощника для ваших клиентов.

Как нанять опытных ИИ-инженеров? Ищите подтвержденный опыт разработки и обучения моделей машинного обучения, а также знания в области науки о данных, поскольку ИИ работает с большими объемами данных. Также поинтересуйтесь примерами реализованных командой проектов на базе ИИ. За каждым проектом стоят люди, поэтому выбирайте правильных людей для воплощения вашей бизнес-идеи в жизнь.

Автор Юрий Лучанинов, руководитель группы JavaScript в MobiDev.

Полная версия статьи была первоначально опубликована [здесь] (https://mobidev.biz/blog/how-to-build-an-ai-powered-financial-assistant-app) и основана на исследованиях технологии MobiDev.

Оригинал