Все, чего не хватает в Cosmos DeFi

29 декабря 2023 г.Основные выводы:

- Ликвидность экосистемы Cosmos сильно зависит от ее собственного актива ATOM, демонстрируя более высокую степень концентрации по сравнению с другими экосистемами, такими как Polkadot. Хотя такая концентрация была полезна для первоначального развития и здоровья экосистемы, в долгосрочной перспективе она может представлять угрозу, особенно при определенных внешних рыночных рисках.

- Осмос продемонстрировал хорошую эффективность в межцепочных транзакциях, в отличие от Injective и Kava. Это говорит о том, что компания Osmosis более стратегически ориентирована и технологически продвинута.

- Хотя наличие собственного актива обеспечивает стабильность экосистемы Cosmos, низкая ликвидность BTC и ETH указывает на то, что есть возможности для улучшения интеграции межсетевых активов.

- Как кредитные платформы Unmee и Kava Lend имеют большие ограничения по сравнению с аналогами, такими как Aave и Compound, в других экосистемах, например, низкую ликвидность для крупных активов.

- Модульная конструкция. Отличительной особенностью Cosmos SDK является его модульность. Он предлагает ряд предустановленных модулей, таких как аутентификация, банковские операции и управление, которые разработчики могут использовать для быстрого создания приложений. Для проектов DeFi это означает, что они могут сосредоточиться на оптимизации взаимодействия с пользователем, не изобретая велосипед.

- Гибкость. Cosmos SDK позволяет разработчикам писать свои модули на Go. Это обеспечивает большую гибкость проектам DeFi, позволяя им свободно внедрять инновации, создавая новые финансовые инструменты, вводя новые типы транзакций или добавляя другие новые функции в свои приложения.

- Взаимодействие между цепочками: Cosmos SDK поддерживает протокол IBC (межблочная связь), который позволяет различным цепочкам в сети Cosmos взаимодействовать и передавать данные друг с другом. Это означает, что проекты DeFi могут получить доступ к более широкому спектру активов, что повышает привлекательность их приложений.

- Безопасность. Хотя цепочки Cosmos должны обеспечивать безопасность независимо, Cosmos SDK предлагает встроенные меры безопасности, такие как стейкинг и слэшинг. Эти меры помогают уменьшить трудности, с которыми сталкиваются проекты DeFi при обеспечении сетевой безопасности.

- Инфраструктура

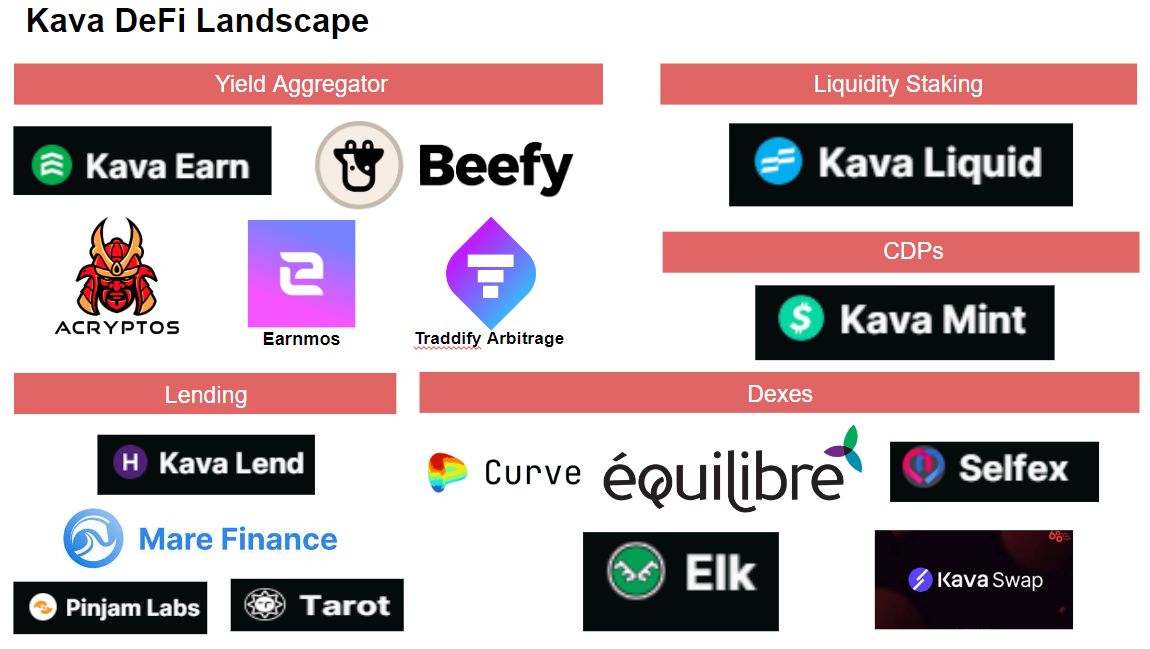

- Kava построен на основе Cosmos SDK, популярной платформы для создания блокчейн-приложений на Go. Это обеспечивает Kava модульность и совместимость.

- Он использует механизм консенсуса PoS, основанный на Tendermint. Tendermint известен своей византийской отказоустойчивостью, обеспечивающей сетевую безопасность и снижающей риск атак двойного расходования.

- Kava Mint: это приложение позволяет пользователям обеспечивать свои активы залогом для получения кредитов в USDX. Она напоминает систему MakerDAO, но со своими уникальными функциями, особенно в отношении поддерживаемых залогов.

- Кава Ленд: это денежный рынок, на котором пользователи могут предлагать и брать взаймы активы за вознаграждение. Его переименование из Hard Protocol в Kava Lend означает его интеграцию и согласованность с более широкой экосистемой Kava.

- Kava Swap: это протокол, разработанный для обеспечения эффективного и безопасного способа обмена между крупнейшими в мире активами. Он использует модель автоматизированного маркет-мейкера, упрощая покупку и продажу токенов в цепочке Kava и обеспечивая ликвидность и конкурентоспособные цены для трейдеров.

- KAVA: собственный токен блокчейна Kava. Он играет решающую роль в безопасности, управлении и различных механических функциях платформы. Его механизм PoS также означает, что держатели токенов KAVA могут делать ставки на свои токены для проверки транзакций и получения вознаграждений.

- USDX: стейблкоин Kava, который пользователи могут выпускать, обеспечивая свои криптоактивы. Он обеспечивает стабильную среду обмена в экосистеме Кава.

- HARD: токен управления Kava Lend. Он используется для стимулирования первых участников и голосования, чтобы направлять постоянное развитие продукта и управление им.

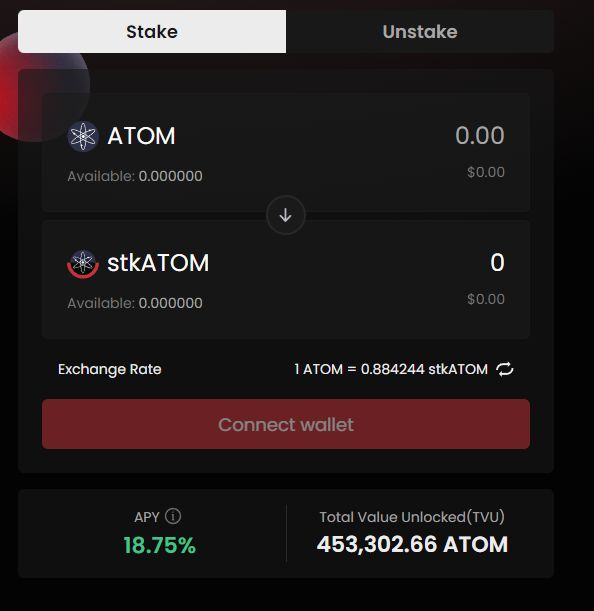

- pSTAKE был первым решением для ликвидных ставок для $ATOM, когда stkATOM был запущен в 2021 году на Ethereum.

- В 2023 году stkATOM перешел в цепочку Persistence в качестве собственного токена IBC.

- Как работает stkATOM: он следует модели обменного курса, при которой стоимость stkATOM увеличивается по отношению к ATOM в фоновом режиме по мере накопления вознаграждений за ставки.

- Комиссии: pSTAKE устанавливает низкие комиссии для удобства пользователей, например, комиссия за ввод/вывод средств в размере 0 %, комиссия за протокол 5 % и комиссия за мгновенное погашение в размере 0,5 %.

- Безопасность: pSTAKE прошел полную проверку компаний Holborn Security и Oak Security. pSTAKE также с апреля 2023 года проводит вознаграждение за обнаружение ошибок в Immunefi в размере 100 000 долларов США.

- Уникальные функции: pSTAKE предлагает уникальную функцию «Погасить мгновенно», позволяющую пользователям избежать периода отмены привязки в 21–25 дней.

- Поддержка кошелька: на момент запуска pSTAKE поддерживал Keplr и Ledger, а в ближайшее время появится поддержка других программных и аппаратных кошельков.

- VVS Finance — это первая децентрализованная биржа автоматизированного маркет-мейкера (AMM), созданная на основе блокчейна Cronos. В проекте используются проверенные и проверенные протоколы. В отличие от других протоколов, VVS Finance отличается комплексной и полезной программой стимулирования, основанной на токене управления с тикером VVS.

- Для поставщиков ликвидности (LP) две трети собранных своп-комиссий распределяются между LP соответствующих пулов. Токены LP также можно застейкать для получения вознаграждений VVS.

- Стейкеры VVS получат вознаграждение в виде токенов VVS/партнера.

- Торговые стимулы: те, кто обменивает токены на VVS Finance, получат вознаграждение.

- Реферальная программа: те, кто приглашает пользователей торговать на VVS Finance, получат вознаграждение.

- statOM решил дилемму между ликвидностью и вознаграждением за стейкинг. Это основной ATOM LST с долей рынка более 70% и ТВЛ около 30 миллионов долларов. Будущие функции Stride, такие как гибкое управление и мгновенное погашение, еще больше повысят его привлекательность.

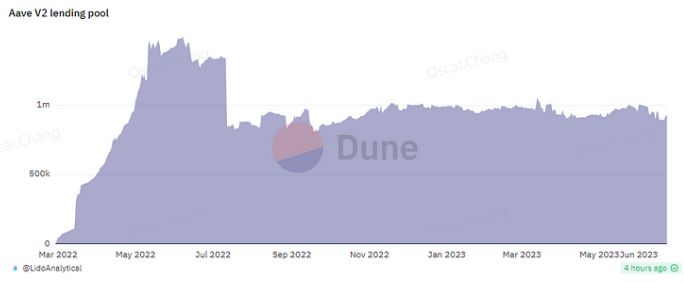

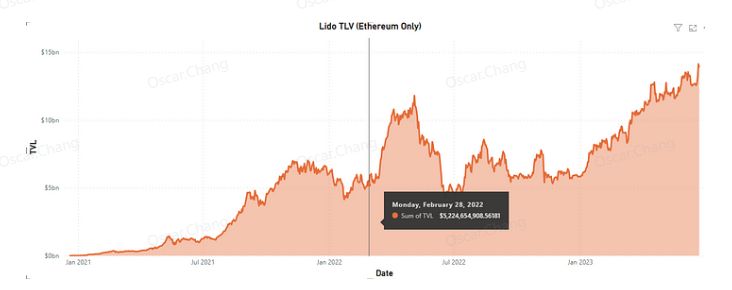

- Отличие от внедрения stETH: внедрение stETH было в значительной степени обусловлено пользователями, желающими зациклить ETH через такие платформы, как Uniswap или Aave, для торговых стратегий с использованием кредитного плеча. Обратите внимание на приведенные ниже диаграммы, что явная движущая сила внедрения stETH тесно связана с запуском рынка Aave V2. statOM надеется конвертировать 70% уже поставленного капитала в ликвидные токены, тогда как большая часть stETH меняла нестейкинговый капитал на ликвидный стейкинг.

- Доходы протокола выплат Stride выплачиваются непосредственно стейкерам $STRD, в то время как Lido взимает комиссию в размере 10 % от вознаграждений за стейкинг и направляет ее в казну протокола. Таким образом, стейкеры $STRD имеют больше преимуществ.

- По последним голосам за управление, которые Лидо получил на Snapshot, явка избирателей составила около 1,5% от всех кошельков, на которых хранится $LDO. Это означает, что большая часть объема торгов $LDO не была обусловлена мотивацией людей участвовать в управлении Lido.

- ICS обеспечивает репликацию безопасности набора валидаторов ATOM в различных цепочках приложений. Альянс Stride с ATOM обеспечивает увеличение доходов и стоимости для участников ATOM, укрепляя общую криптоэкономическую безопасность Cosmos Hub.

- Модуль ликвидных ставок (LSM): LSM снижает риски ликвидных ставок, ограничивая общий объем ATOM, который может быть ликвидирован, до 25 % от всех размещенных ATOM. В то же время LSM предоставляет возможность мгновенного размещения ликвидных ставок на ATOM без необходимости ждать 21-дневного периода отсоединения. Эта структура регулирует принятие ликвидных ставок, не позволяя провайдерам контролировать более одной трети общей доли и защищая от риска коррупции валидаторов. это также сводит к минимуму максимальный размер потенциального каскада ликвидации.

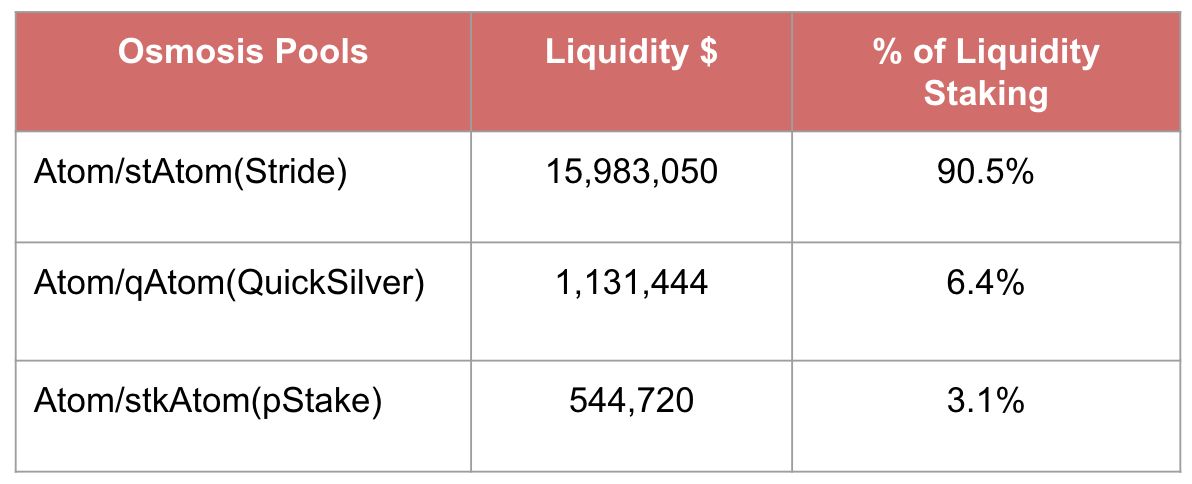

- Осмосис поддерживает использование стейкинга ATOM в LP, что заложило основу для LSDFi в Cosmos и укрепило его позиции в качестве ведущего DEX в экосистеме.

- Сверхтекучий стейкинг: Osmosis представляет инновационный механизм, благодаря которому инвесторы могут получить выгоду как от предоставления ликвидности, так и от ставок. Эта система двойной выгоды позволяет пользователям получать прибыль от обоих методов заработка, не выбирая между ними.

- Настройка пула ликвидности: Osmosis позволяет участникам рынка настраивать различные параметры своих пулов ликвидности, включая комиссию за своп. Это обеспечивает по-настоящему децентрализованную структуру AMM и позволяет участникам рынка определять оптимальное равновесие между комиссиями и ликвидностью, а не подчиняться жестким параметрам протокола, которые пытаются определить это за них.

- Конкуренция. На рынке DEX существует жесткая конкуренция. Osmosis необходимо постоянно внедрять инновации, чтобы поддерживать свои уникальные ценностные предложения и привлекать пользователей.

- Безопасность. Как и во всех DEX, безопасность имеет первостепенное значение. Крайне важно обеспечить безопасность средств и отсутствие уязвимостей в смарт-контрактах.

- Принятие. Успех Osmosis также будет зависеть от более широкого внедрения в экосистеме Cosmos. Если Cosmos привлечет больше внимания, Osmosis, скорее всего, выиграет.

- Высокоскоростной протокол уровня 2: благодаря двунаправленному мосту с Ethereum Injective Chain обеспечивает надежную межсетевую совместимость и ликвидность.

- Децентрализованная книга заказов: Injective предоставляет децентрализованную книгу заказов, облегчающую сопоставление и расчеты внутрисетевых сделок.

- Свободные рыночные сделки: Injective позволяет пользователям создавать свои рынки деривативов, предлагая полностью децентрализованную одноранговую среду торговли деривативами.

- Injective Exchange Client — пользовательский интерфейс.

- Injective API — ретрансляторы, соединяющие клиент Injective Exchange и уровень Cosmos.

- Уровень Cosmos — блокчейн на основе Tendermint, поддерживающий мгновенную завершенность.

- Уровень Ethereum — он включает в себя мостовые смарт-контракты Injective, обеспечивающие двунаправленное соединение с Ethereum.

- Контракты координатора Injective: они упрощают использование производных транзакций Injective в Ethereum, а также в Injective Chain.

- Контракты о ставках: они используются для обеспечения основного функционирования Injective Protocol для заинтересованных сторон посредством механизмов вознаграждения, сокращения, делегирования и управления.

- Инъективные деривативные контракты: это смарт-контракты, которые позволяют трейдерам создавать, исполнять и использовать децентрализованные бессрочные свопы на любом рынке по своему выбору.

- Инъективные мостовые контракты: это смарт-контракты, которые управляют двусторонней привязкой Ethereum-Injective Chain.

- Инъективные контракты токенов: это контракты ERC-20, созданные для различных вариантов использования токена INJ.

- Зависимость от развития заложенных активов на Cosmos

- Уникальные ценностные предложения

- Повышенная ликвидность. Подключаясь к дорогостоящим сетям EVM и внедряя интеллектуальные хранилища, сомелье потенциально может повысить ликвидность в экосистеме Cosmos, что жизненно важно для процветающего рынка кредитования.

- Инновационные механизмы кредитования. Возможность настройки хранилищ сомелье означает, что они могут адаптироваться к рыночным условиям, потенциально внедряя новые стратегии кредитования и тем самым обогащая кредитную экосистему Cosmos.

- Снижение затрат. Агрегация и пакетирование транзакций сомелье может привести к снижению комиссий за газ, что сделает кредитование на Cosmos более экономически эффективным.

- Торговые агрегаторы и межцепочные мосты. В мире с множеством цепочек торговые агрегаторы и межцепочные мосты обеспечивают удобство работы для пользователей, упрощая передачу активов между цепочками. Ярким примером является IBC компании Cosmos, но в этой области есть достаточно возможностей для дальнейшего расширения.

- Стейблкоины и денежные рынки: ATOM, как собственный токен Cosmos, имеет незаменимую ценность в своей экосистеме. Но для большей стабильности решающее значение имеет система стейблкоинов. Возможности заключаются в разработке системы стейблкоинов, которая не только тесно интегрируется с ATOM, но и работает с различными типами денежных рынков, такими как RWA.

На фоне того, что за доминирование боролись несколько блокчейн-проектов, каждый из которых стремился стать «следующим Эфириумом» или «Блокчейном 3.0», Cosmos выбрала другой путь.

Все началось с простой идеи: как создать децентрализованную, совместимую сеть блокчейнов вместо единой изолированной экосистемы. Космос был разработан таким образом, чтобы решить эту проблему. Его видение заключается не в создании еще одного блокчейна, а в создании «Интернета», который соединяет все блокчейны, сети, которая позволяет различным блокчейнам свободно общаться и взаимодействовать. Хотя многие проекты и блокчейны первого уровня предпринимали попытки соединить разные блокчейны, Cosmos оказался наиболее успешным, поскольку предлагает лучшую совместимость и свободу разработчиков.

От концепции к практике

Философия дизайна

Судя по консенсусу Tendermint, Cosmos отличался от большинства блокчейн-проектов своего времени. Cosmos предоставил разработчикам механизм консенсуса и комплект разработки приложений (SDK) для создания настраиваемых цепочек вместо механизмов выполнения или виртуальных машин, предлагаемых другими блокчейнами уровня 1. Эта инновационная модель дает разработчикам большую гибкость в настройке операционной среды и типов транзакций для сценариев их приложений.

Интересно, что на ранних этапах Cosmos часто считался конкурентом Polkadot с точки зрения совместимости. Однако по мере развития они пошли совершенно разными техническими путями. Polkadot со своим форматом межцепочного обмена сообщениями XCM нацелен на создание инфраструктуры для беспрепятственного взаимодействия между цепочками. Он использует встроенную модель общей безопасности, которая позволяет парачейнам автоматически обеспечивать надежную безопасность при подключении к релейной цепи. Напротив, экосистема Cosmos и ее цепочки полагаются не только на Cosmos Hub для межцепочной связи и безопасности. Он использует ячеистую сетевую систему, в которой цепочки приложений отвечают за собственную безопасность. Такая конструкция означает, что проекты DeFi в экосистеме Cosmos могут иметь большую гибкость и автономию.

Основные компоненты Cosmos включают Cosmos SDK, протокол IBC и механизм консенсуса Tendermint Core. Cosmos SDK, платформа с открытым исходным кодом, а также набор инструментов и библиотек шаблонов для создания общедоступных блокчейнов и приложений блокчейнов, значительно снизил сложность разработки блокчейнов. Протокол IBC облегчает обмен информацией и взаимодействие между блокчейнами, позволяя цепочкам Cosmos формировать единую сеть. Наконец, Tendermint Core обеспечивает эффективный и надежный механизм консенсуса с быстрым завершением транзакции.

Используя надежный набор инструментов Cosmos SDK, разработчики DeFi могут с легкостью запускать и использовать свои приложения. Преимущества Cosmos SDK для разработчиков DeFi включают следующее.

Таким образом, с помощью Cosmos SDK разработчики DeFi могут за короткое время разрабатывать высокопроизводительные, инновационные и безопасные блокчейны для конкретных приложений. Кроме того, они могут использовать межсетевое взаимодействие сети Cosmos, чтобы усилить влияние своей сети.

Обзор рынка

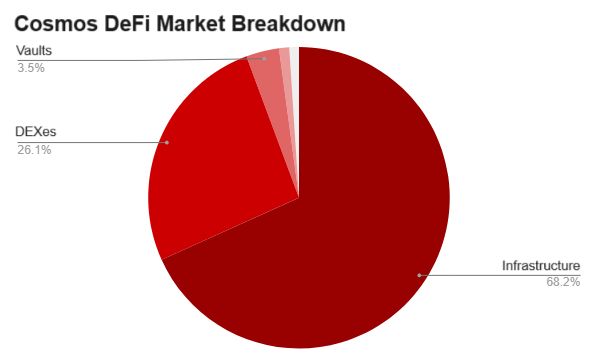

Сектор DeFi в Cosmos можно разделить на следующие пять категорий:

Учитывая, что каждый проект в экосистеме Cosmos по существу работает как независимая общедоступная цепочка, эта классификация основана на их основном сценарии применения. А проекты с большой и диверсифицированной экосистемой относятся к категории «Инфраструктура».

Cosmos спроектирован по модульному принципу. Это дает большую гибкость разработчикам, желающим создавать публичные цепочки, адаптированные к конкретному приложению. Благодаря протоколу межблокчейн-коммуникаций (IBC) Cosmos позволяет приложениям и протоколам в своей экосистеме взаимодействовать друг с другом, облегчая безопасный обмен данными и ценностями между цепочками. Широкое внедрение Cosmos SDK позволяет общедоступным блокчейнам, созданным на основе Cosmos SDK, развивать свои экосистемы и иметь сильную подэкосистему приложений DeFi.

<сильный>2. Ставка на ликвидность

В секторе ставок ликвидности в Cosmos в настоящее время доминируют Stride и pStake, обе из которых предлагают производные PoS-стейкинг. Stride позволяет пользователям пользоваться преимуществами ставок, сохраняя при этом ликвидность своих активов. Аналогичным образом, pStake позволяет пользователям делать ставки на активы, чтобы получать вознаграждения за ставки, а затем использовать привязанные репрезентативные токены в DeFi или отправлять их в другие блокчейны, поддерживаемые IBC. В настоящее время в DeFi мало вариантов использования этих репрезентативных токенов, в отличие от ситуации в экосистеме Ethereum. Это означает, что сектору ставок в Cosmos еще предстоит пройти долгий путь.

<сильный>3. Хранилища

Сектор хранилищ Cosmos развивается в сторону более сложных и адаптируемых стратегий, выходя за рамки базовых стратегий управления фондами. «Умные хранилища» сомелье олицетворяют этот сдвиг. Традиционные подходы, такие как инвестирование в индексы или конкретные пулы и реинвестирование прибыли с течением времени, устаревают. Вместо этого в тренде находятся умные хранилища, которые могут корректировать свой состав в зависимости от текущих рыночных условий или заранее определенных показателей. Этот переход к интеллектуальным хранилищам знаменует собой значительный прогресс для хранилищ DeFi в Cosmos. Эти интеллектуальные хранилища нового поколения могут адаптироваться к колебаниям рынка, предлагая пользователям DeFi более гибкие, маневренные и потенциально более прибыльные решения.

<сильный>4. Кредитование и усиление; Заимствование

Сектор кредитования и займов в Cosmos все еще находится на стадии развития, при этом Umee является основным протоколом кредитования. Ссылаясь на традиционный долговой рынок, Umee предоставляет универсальные функции межсетевого кредитования.

<сильный>5. DEX

Сектор децентрализованных бирж (DEX) Cosmos быстро расширяется. Crescent и Osmosis — две представительные платформы, целью которых является обеспечение эффективного использования капитала и ликвидности. DEX Cosmos обладают высокой степенью совместимости благодаря протоколу IBC, который позволяет им поддерживать различные блокчейны для расширения своих экосистем и сообществ. Трейдеры могут эффективно использовать свои средства на платформах DEX, таких как Osmosis, участвуя в предоставлении ликвидности и выращивании доходности, что не только помогает гарантировать наличие достаточной ликвидности для торговли, но и минимизирует проскальзывание.

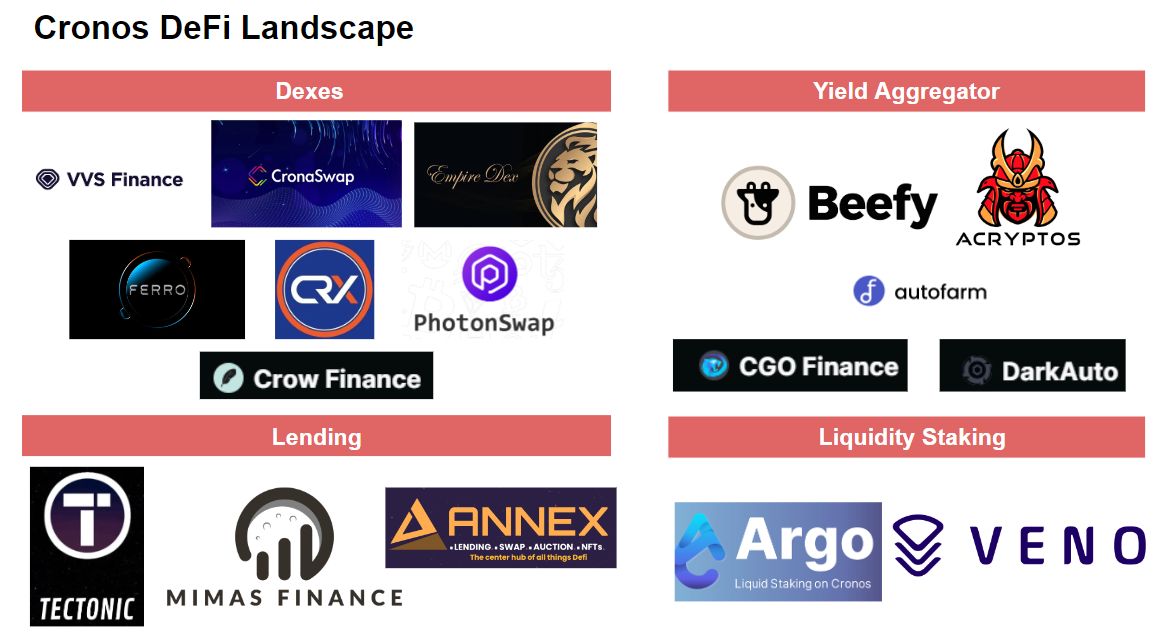

Cronos и Kava — два наиболее зрелых блокчейна, ориентированных на DeFi, в экосистеме Cosmos, оба интегрируют более 100 протоколов.

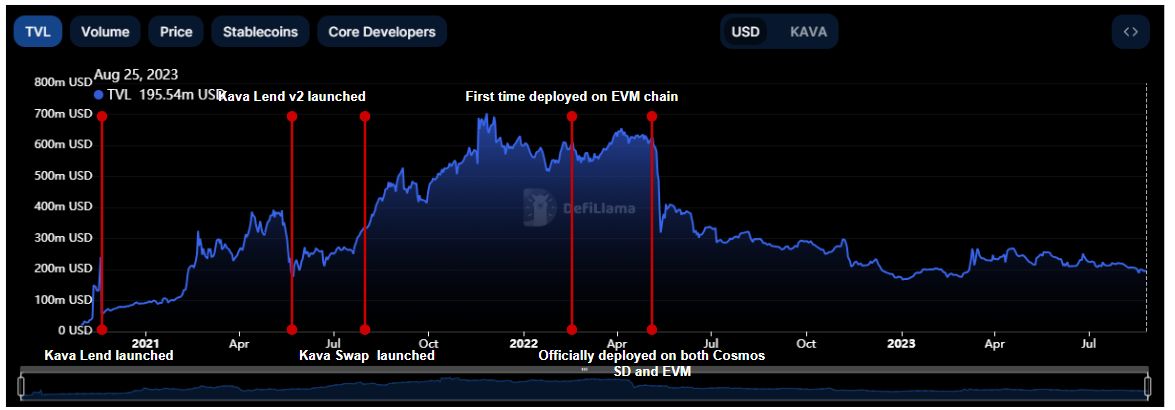

Однако по сравнению с другими проектами уровня 2, такими как Arbitrum, их общая заблокированная стоимость (TVL) кажется довольно незначительной. TVL у Arbitrum примерно в 5–10 раз больше, чем у них. Более того, им не хватает поддержки каких-либо выдающихся проектов. Как видно из приведенного выше графика, с начала года в обеих компаниях наблюдался застой.

На круговой диаграмме выше показан состав рынка Cosmos DeFi. В разбивке учитываются только протоколы, созданные непосредственно с помощью Cosmos SDK, без учета проектов, созданных на основе Layer1 в Cosmos, таких как Kava.

Диаграмма показывает, что инфраструктурные проекты занимают наиболее значительную часть фиксированной стоимости в экосистеме Cosmos DeFi, главным образом потому, что многие проекты публичных сетей, которые могут похвастаться собственными экосистемами DeFi, относятся к этой категории. Например, на Cronos было запущено 108 проектов DeFi, а на Kava был создан комплексный набор фундаментальных сервисов DeFi, включая Kava Mint, Kava Lend и Kava Swap. Kava Mint, Kava Lend и Kava Swap в совокупности достигли $200 млн в TVL. Дополняя друг друга, Kava может удовлетворить различные варианты использования DeFi.

DEX удерживают вторую по величине часть заблокированной стоимости, при этом Osmosis и Thorchain вносят два крупнейших вклада. Функция сверхтекучей ставки Osmosis эффективно закрепляет свои позиции в секторе DEX. Это позволяет поставщикам ликвидности на Osmosis одновременно участвовать в пулах ликвидности, а также размещать свои токены LP для валидаторов в блокчейне, максимизируя их прибыль.

Разнообразие — это огромное преимущество экосистемы Cosmos DeFi. Количество протоколов, созданных непосредственно с помощью Cosmos SDK, превышает только 400. Благодаря простому в использовании технологическому стеку Cosmos привлекает множество разработчиков DeFi. Хотя такие сектора, как «Кредитование и заимствование» и «Хранилища», кажутся менее масштабными, это связано с тем, что многие проекты построены на основе цепочек внутри Cosmos. В следующих разделах мы углубимся в эти отрасли.

Составление карты ландшафта

Инфраструктура: основные проекты страдают от застоя TVL, будущее неясно

Кава

Обзор:

Основные приложения:

Система токенов:

Основные вехи Кавы отмечены на приведенной выше диаграмме TVL. Запуск Kava Mint, Kava Lend и Kava Swap повысил активность экосистемы на начальном этапе ее развития. Позже, по мере развития сети Kava, она реализовала так называемую кочейн-архитектуру, которая позволяет разработчикам создавать и развертывать проекты с использованием сред выполнения EVM или Cosmos SDK с плавным взаимодействием между ними. К сожалению, в 2022 году произошла серия событий, в том числе крах Terra и неспособность Celsius выплатить долг пользователям, что также привело к удару по Kava, что привело к значительному снижению TVL, которое не удалось восстановить до сих пор.

Постоянство

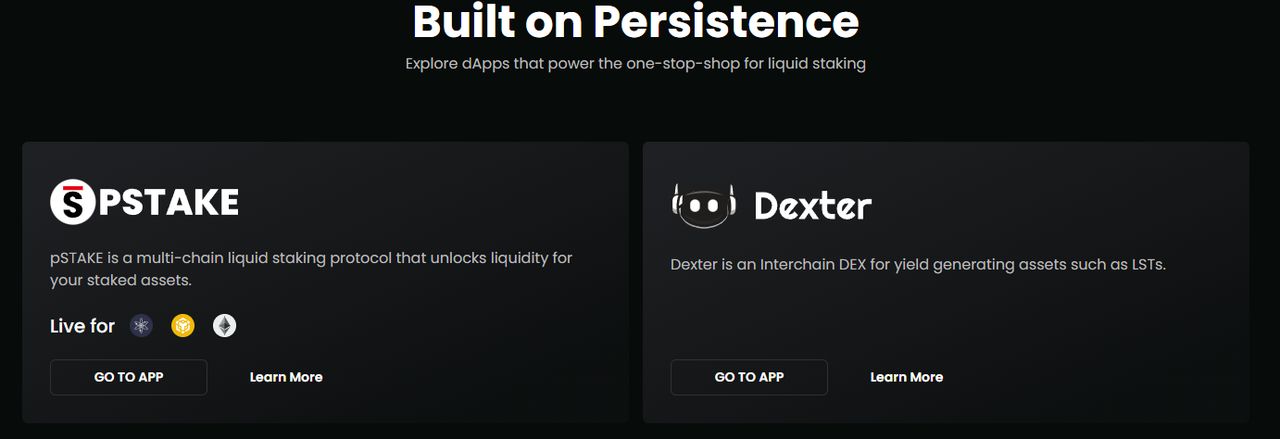

Persistence — это протокол, целью которого является обеспечение институционального открытого финансирования таким уровнем совместимости, который обеспечит беспрепятственную передачу ценностей через границы. В экосистему Persistence входит набор инновационных финансовых продуктов, таких как PStake и Dexter.

pStake:

Справочная информация:

Основные функции:

* Ставка ликвидности: pSTAKE решает дилемму ставок, с которой сталкиваются держатели активов PoS, позволяя им ставить токены для получения вознаграждений при использовании их в DeFi. * Как это работает: с помощью pSTAKE пользователи могут безопасно ставить свои PoS-активы (например, $ATOM), чтобы получать вознаграждение за стейкинг и получать поставленные базовые репрезентативные токены (например, $stkATOM), которые можно использовать для изучения дополнительных возможностей получения прибыли в DeFi. * Поддерживаемые цепочки: в настоящее время pSTAKE поддерживает ставку ликвидности на Binance Chain, Cosmos, Persistence и Ethereum.

Особенности:

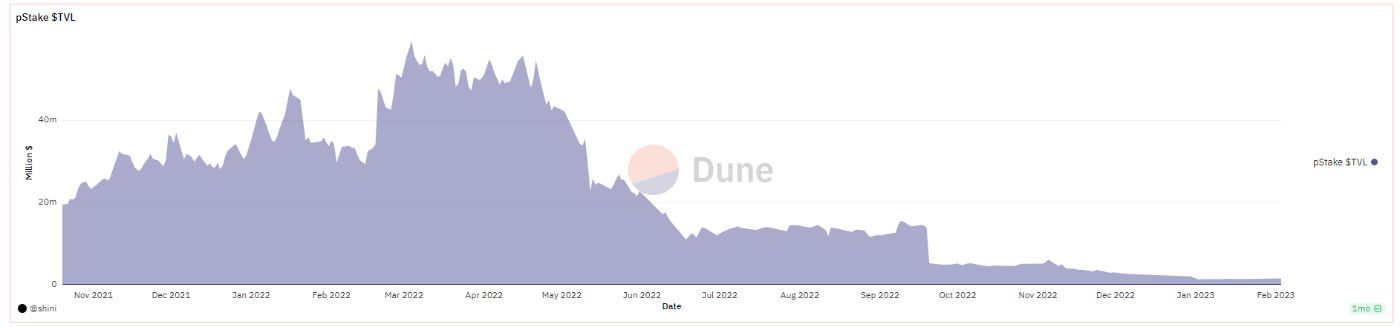

Ликвидные ставки играют решающую роль в поощрении людей размещать свои токены в сети и повышении экономических стимулов для участников сети. pSTAKE делает именно это с Cosmos. Однако из-за низкой активности DeFi в экосистеме Cosmos средства, поступающие в протоколы ликвидных ставок, в конечном итоге часто переводятся в Ethereum. В результате $ATOM оказался неэффективным, а TVL pSTAKE был вялым.

Кронос

Cronos, запущенный в марте 2021 года, представляет собой публичный блокчейн, разработанный Crypto.com и призванный обеспечить быстрые и безопасные транзакции с низкими затратами. Cronos — это сайдчейн цепи EVM. Он планирует масштабировать экосистему DeFi, размещая новые проекты или перенося существующие проекты из EVM-совместимых цепочек.

ВВС Финанс

Тектонический

Tectonic – это протокол DeFi для кредитования и займа на Cronos. Он такой же репрезентативный, как и VVS Finance. Это ответвление протокола Compound.

Tectonic позволяет пользователям размещать свои криптовалюты на платформе в качестве поставщика ликвидности, чтобы получать проценты и вознаграждения TONIC.

Каждый актив имеет коэффициент залога (т. е. соотношение кредита к залогу), который означает сумму, доступную для заимствования для каждого залогового актива. Коэффициент залога 75% означает, что пользователи могут занимать только до 75% стоимости своих залоговых активов. Если стоимость залоговых активов снизится или стоимость заемных активов увеличится, часть непогашенного займа будет ликвидирована по текущей рыночной цене за вычетом некоторой скидки при ликвидации.

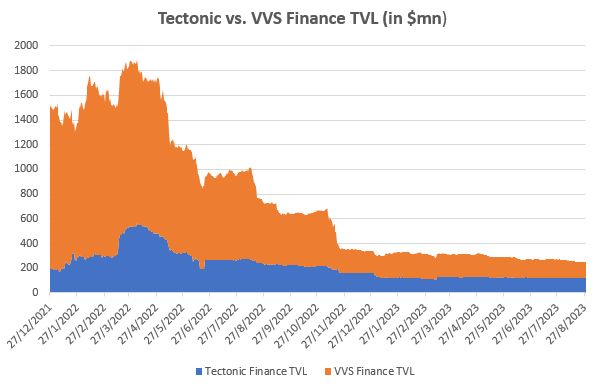

И Tectonic, и VVS Finance являются важными проектами в экосистеме Cronos DeFi. Как видно из приведенного выше графика, TVL VVS Finance изначально был намного выше, чем у Tectonic. Однако после серии катастрофических инцидентов в DeFi и CeFi в 2022 году оба их TVL резко упали, а разрыв между ними сократился примерно с 7 раз до примерно 2 раз. Их ситуации — это микрокосм экосистемы Cronos DeFi. Они ждут катализатора для выхода из нынешней застойной ТВЛ, например, заметных событий в проектах.

Стейкинг ликвидности — инновационные механизмы, раскрывающие большой потенциал

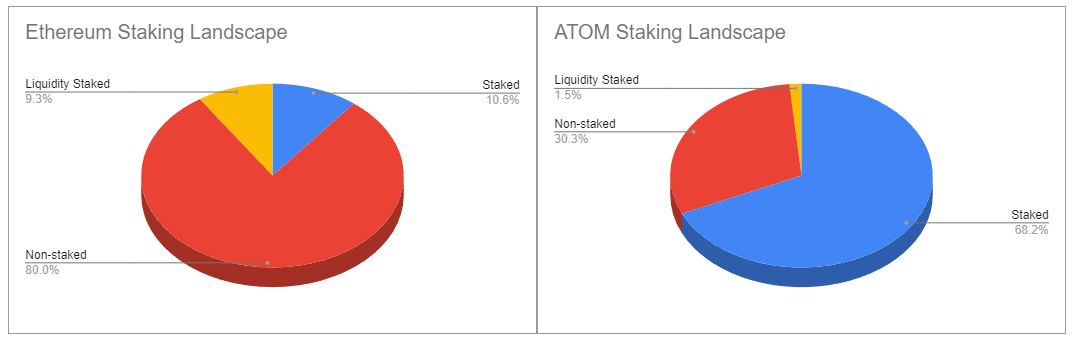

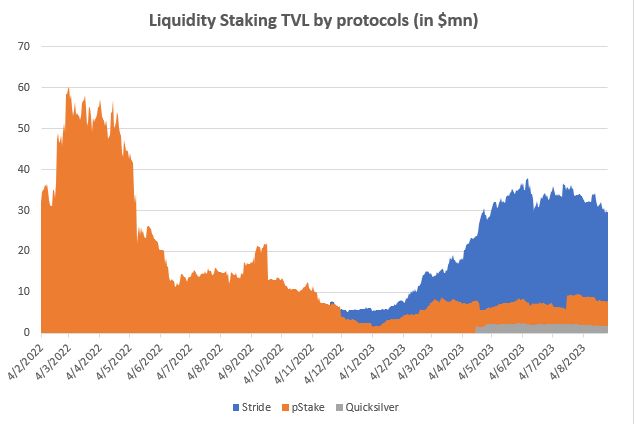

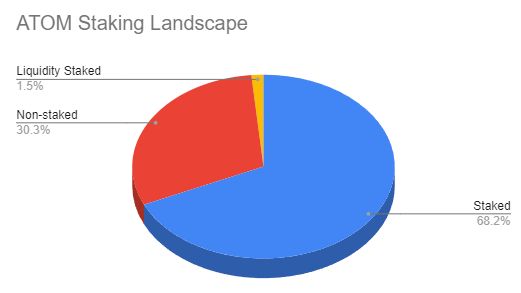

Коэффициент ставок Cosmos Hub составляет около 70% по сравнению с Ethereum, на который приходится около 20% общего объема поставок. Однако из этих 70% размещенных на ATOM лишь 1,5% являются ликвидными по сравнению с 9,3% для ETH. Излишне говорить, что уровень ликвидности в экосистеме Ethereum является более продвинутым, что подчеркивает лидерство Ethereum в пространстве DeFi над Cosmos. Тем не менее, это также подчеркивает огромные возможности для Cosmos DeFi, учитывая его общую ставку 70%. При правильном развитии соответствующих протоколов Cosmos сможет глубже проникнуть на этот огромный рынок, предлагая существенные выгоды для своей экосистемы DeFi. На существующем рынке ставок ликвидности Cosmos TVL Stride лидирует с большим отрывом (75 %), а pSTAKE, когда-то лидировавшая, теперь занимает второе место с показателем около 20 %.

Шаг

Благодаря внедрению ликвидного токена StATOM от Stride Cosmos DeFi процветает. Вознаграждая стейкеров напрямую доходом от протокола в виде $STRD, Stride создал для стейкеров особое ценностное предложение. Кроме того, Stride будет получать Interchain Security от Cosmos Hub для дальнейшего повышения своей безопасности. Ожидается, что по мере роста экосистемы спрос на $STRD будет расти, что будет способствовать более широкому внедрению statOM.

Ликвидность и внедрение statOM:

Токеномика $STRD и сравнение с $LDO:

Межсетевая безопасность (ICS):

Поскольку вся экосистема Cosmos поддерживает ставку ликвидности, интеграция ставки ликвидности с LSM будет способствовать использованию stATOM в экосистеме Cosmos DeFi, что впоследствии повысит TVL на рынках кредитования и DEX. Поскольку ликвидное размещение используется во всей экосистеме Cosmos, жидкое размещение в тандеме с LSM позволит использовать stATOM во всей экосистеме DeFi. По мере того, как проникновение Stride на рынок усиливается, спрос на токен STRD растет, поскольку стейкерам выплачивается больше комиссий.

Дексы — доминирование осмоса и инъекций, а также будущее ликвидности

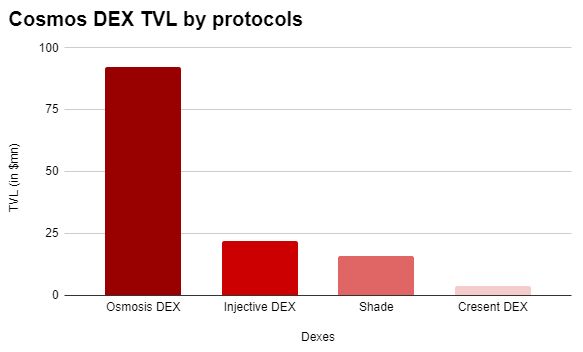

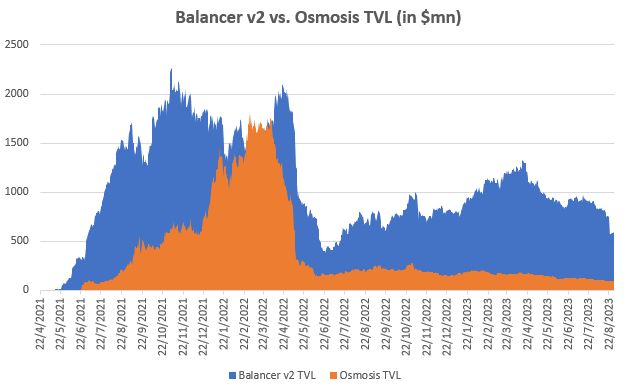

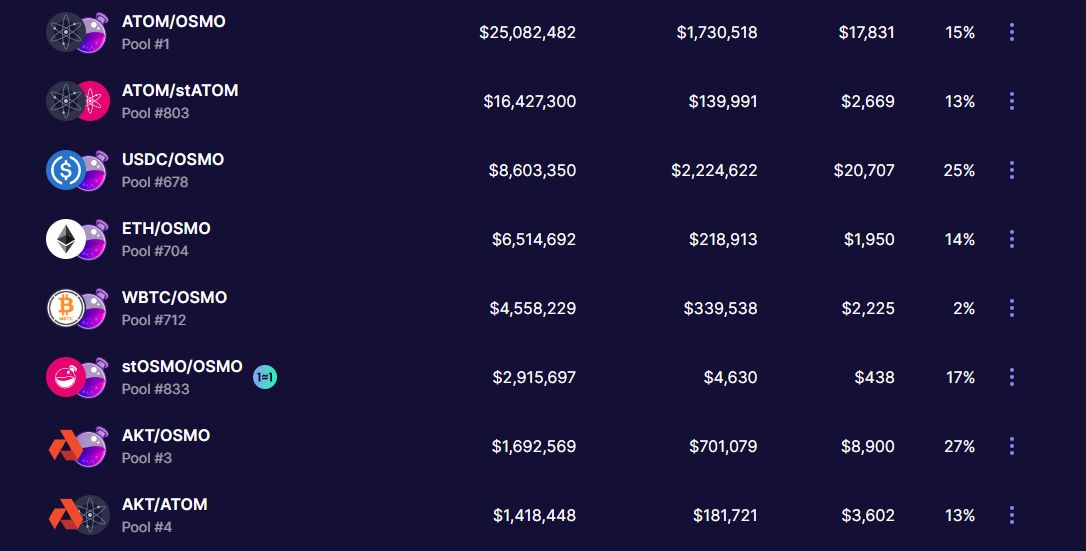

Среди Cosmos DEX Osmosis, несомненно, является ведущим протоколом. Все вышеупомянутые репрезентативные токены ATOM могут быть добавлены в пулы ликвидности. Таким образом, Osmosis является важной основой Cosmos DeFi. Обратите внимание на приведенную выше диаграмму, что на долю Osmosis приходится большая часть общего объема TVL, а TVL на других DEX составляет менее 25 миллионов долларов США.

Хотя Osmosis занимает доминирующее положение в Cosmos, его ликвидность и база пользователей затмеваются другими DEX, если мы посмотрим на более широкий сектор DeFi. На приведенном выше графике сравнивается ТВЛ Balancer v2 и Osmosis. До серии кризисов DeFi/CeFi, начавшихся летом 2022 года, Osmosis TVL все еще мог идти в ногу с Balancer v2, хотя и с трудом. На медвежьем рынке после кризиса Osmosis TVL оставался на низком уровне, поскольку ликвидность была истощена, поскольку в то время $ATOM не считался ценным активом.

Осмос

Osmosis — это DEX на базе автоматизированного маркет-мейкера (AMM), разработанный для экосистемы Cosmos. Он обеспечивает межсетевые транзакции за счет включения протокола IBC и обеспечивает большую гибкость и возможность компоновки.

-

<ли>

Основы:

<ли>Осмос сочетает в себе преимущества ставок с предоставлением ликвидности, позволяя инвесторам максимизировать свою прибыль. В отличие от традиционных DEX, где пользователям приходится выбирать между ставкой и предоставлением ликвидности, Osmosis объединяет оба варианта.

2. Преимущества Осмоса как DEX:

3. Основные проблемы:

Инъекционный протокол

Injective Protocol (INJ) — это DEX, которая предлагает межсетевую маржинальную торговлю, деривативы и торговлю фьючерсами на Форекс. Созданная на базе Cosmos в качестве сайдчейна второго уровня, Injective обеспечивает нулевую комиссию за газ, высокоскоростные транзакции и полную децентрализацию.

-

<ли>

Основные конструкции:

<ли>Injective Chain: полностью децентрализованная боковая цепь на основе Cosmos Tendermint, служащая платформой для деривативов второго уровня, координатором исполнения сделок и децентрализованной книгой заказов.

2. Компоненты:

3. Смарт-контракты:

Перспективы DEX

Рост DEX во многом зависит от внедрения активов LST. LSDFi станет новым источником дохода. Если взять в качестве примера LSDFi от Ethereum, то его рыночная капитализация уже достигла 1,9 миллиарда долларов. Если Cosmos успешно развивает свою экосистему LSDFi, DEX станут основными бенефициарами. Более того, LSDFi может привлечь больше пользователей к DEX, поскольку они смогут не только получать прибыль от торговли, но и предоставлять ликвидность. А увеличение базы пользователей будет способствовать развитию DEX.

<сильный>2. Экосистемные ограничения

Сила Cosmos заключается в создании экосистемы различных протоколов, связанных между собой посредством протокола межблокчейн-коммуникаций (IBC). Однако это палка о двух концах, поскольку многие DEX в экосистеме Cosmos преимущественно созданы на основе активов Cosmos.

В этих DEX основными транзакционными токенами являются платформенные токены проектов, построенных на Cosmos SDK, например, построенных на протоколах Osmosis и Shade. Активы многих поставщиков ликвидности (LP), таких как statOM, SHD, AKT, INJ и т. д., также являются токенами в экосистеме Cosmos. Это приводит к тому, что на этих DEX отсутствуют LP популярных активов за пределами Cosmos, что в некоторой степени ограничивает рост и объем их ликвидности. Для процветания этих DEX возможной стратегией может быть повышение популярности этих токенов Cosmos, чтобы они более широко продавались. Однако этот подход ограничен, поскольку он опирается на рост и развитие экосистемы Cosmos.

В качестве альтернативы Cosmos и ее DEX могут рассмотреть возможность внедрения популярных активов за пределами Cosmos. Этого можно добиться путем создания межцепочных мостов или сотрудничества с другими блокчейн-платформами. Включение более широкого спектра внешних активов может не только повысить ликвидность DEX, но и привлечь больше пользователей для взаимодействия с ними, тем самым способствуя росту DEX.

Кредитование: ожидание поворотного момента в перекрестном заимствовании

Уми

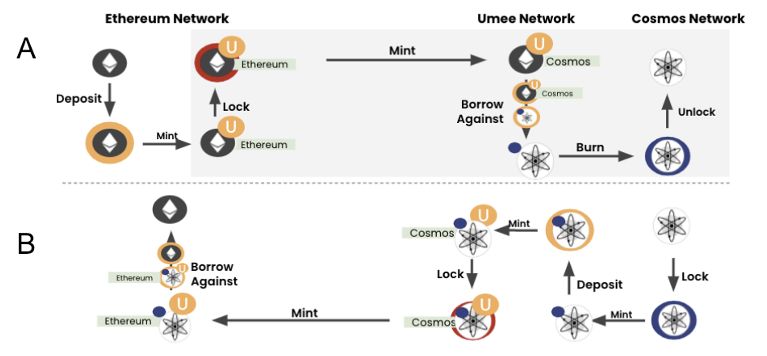

Umee — это прежде всего платформа кредитования. Он направлен на объединение различных блокчейнов, позволяя пользователям обеспечивать активы в одной цепочке и брать кредиты в другой. Такая совместимость является ключевой особенностью, особенно в пространстве блокчейнов, где активы и ликвидность часто остаются ограниченными определенными экосистемами.

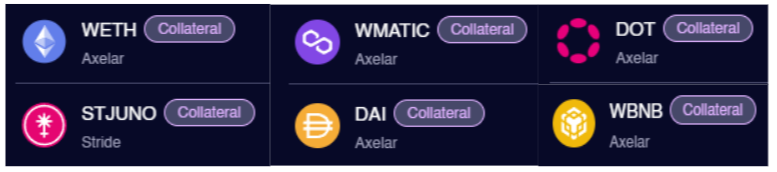

* Межсетевое взаимодействие: Umee обеспечивает плавное взаимодействие между различными блокчейнами, такими как Ethereum и Cosmos. Эта совместимость означает, что пользователи не ограничены одной экосистемой блокчейна, а могут использовать активы и возможности в нескольких цепочках. * Обеспечение заложенных активов. Отличительной особенностью Umee является возможность использовать заложенные активы блокчейнов Proof-of-Stake (PoS) в качестве залога. Это означает, что пользователи могут обеспечить залог своих поставленных активов, не отказываясь от потенциальных вознаграждений за стейкинг. Он предлагает двойную выгоду — заработок на ставке и получение ликвидности. * Алгоритмические процентные ставки: Umee использует алгоритмически определяемые процентные ставки. Эти ставки корректируются в зависимости от рыночных условий, гарантируя пользователям получение справедливых и динамичных ставок по займам. * Безопасность и эффективность. Используя мостовые решения, такие как Gravity Bridge, Umee обеспечивает безопасность и эффективность межсетевого взаимодействия, что имеет решающее значение для доверия в пространстве DeFi.

2. Вклад в рынок кредитования Cosmos:

* Приток ликвидности. Разрешение использования активов из других цепочек, особенно таких популярных, как Ethereum, в экосистеме Cosmos может привести к существенному притоку ликвидности. Большая ликвидность обычно означает более устойчивый рынок кредитования. На изображении выше показаны активы из других сетей, поддерживаемых Umee. * Повышение полезности заложенных активов: почти 70% активов в Cosmos заложены. Модель Umee по использованию этих заложенных активов в качестве залога может раскрыть значительную ценность, стимулируя большую активность и рост на рынке кредитования Cosmos. * Привлечение новых пользователей. Возможности кросс-чейна могут привлечь пользователей из других экосистем в Cosmos. Если они смогут легко перемещать и использовать свои активы между цепочками, трудности при входе в пространство Cosmos DeFi будут уменьшены. * Инновационные механизмы кредитования: Umee создала универсальную инфраструктуру для упрощения межсетевого кредитования. В дальнейшем его можно использовать для внедрения новых финансовых продуктов и услуг, обогащая кредитную экосистему Cosmos.

Перспективы сегмента кредитования

Сегмент кредитования по сути сталкивается с той же ситуацией, что и DEX. Его развитие зависит от принятия заложенных активов и подвержено ограничениям экосистемы. Проще говоря, поставленные активы будут по-прежнему оставаться определяющим фактором для раскрытия ценности на рынке кредитования. Между тем, этот рынок также ограничен ориентацией на собственные активы Cosmos. Несмотря на то, что такие протоколы, как Umee и Tectonic, предлагают услуги заимствования, включающие активы из других цепочек, они не являются основным заимствованным активом для пользователей.

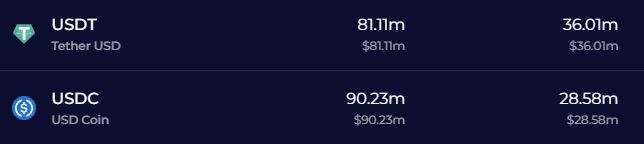

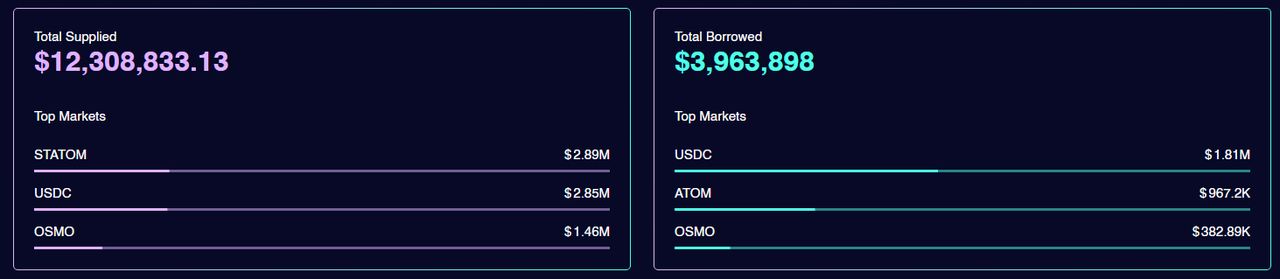

Из вышеизложенного очевидно, что основными активами кредитования и заимствования в этих двух основных протоколах по-прежнему являются стейблкоины и собственные активы Cosmos (stATOM, OSMO). Среди популярных заемных или поставляемых активов нет присутствия активов других сетей. Это ограничение может помешать дальнейшему развитию рынка.

Хранилища: интеллектуальные хранилища и межсетевые технологии, способствующие росту ликвидности и разнообразия

Сомелье

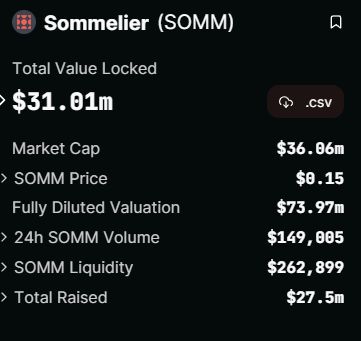

Sommelier — это децентрализованный протокол управления активами, который вводит концепцию «интеллектуальных хранилищ». В отличие от традиционных статических стратегий, которые могут устареть из-за изменившихся рыночных условий, хранилища сомелье стремятся прогнозировать, реагировать, оптимизировать и развиваться на основе рыночных условий DeFi в реальном времени. Созданный на основе Cosmos SDK, он может быть подключен к ценным сетям EVM, обеспечивая плавную интеграцию между различными экосистемами блокчейнов. TVL проекта неуклонно растет с момента запуска Real Yield ETH Cellar, что делает его важным мостом для подключения экосистемы Cosmos к внешним протоколам генерации процентов.

-

<ли>

Ценностные предложения:

<ли>Интеллектуальные хранилища: хранилища сомелье характеризуются способностью адаптироваться к изменениям.

Прогнозирование. Используйте методы прогнозирования временных рядов для оценки будущей базовой доходности.

Реакция: перебалансируйте позиции по мере поступления информации о крупных движениях рынка (например, об отмене привязки). Если рыночные условия изменятся, хранилища могут быстро скорректировать коэффициент кредитного плеча, чтобы избежать ликвидации.

Оптимизация. Используйте сложное решение для накопления кредитного плеча, которое обеспечивает высокую эффективность использования капитала и значительно снижает комиссию за газ/срочный кредит, которая обычно возникает в противном случае. Кроме того, он может оптимизировать диапазоны тиков Uni V3, учитывая при этом непостоянные потери.

Развитие. Обновляйте алгоритм и интегрированные протоколы, чтобы постоянно использовать новые возможности получения прибыли. * Вычисления вне сети: архитектура сомелье позволяет выполнять вычисления по ребалансировке вне сети, что не только обеспечивает конфиденциальность стратегии, но и позволяет использовать сложные методы моделирования данных, аналогичные тем, которые используются в традиционных финансах. * Активы без мостов: сомелье обеспечивает доступ к нескольким цепочкам без необходимости объединения активов, что снижает сложность и потенциальные риски, связанные с объединением активов. * Децентрализованное управление: транзакции и операции на Sommelier контролируются консорциумом валидаторов, обеспечивая безопасность пользовательских средств и реагирование на предпочтения пользователей. Такой децентрализованный подход гарантирует, что платформа останется устойчивой к цензуре.

2. Вклад в рынок кредитования Cosmos:

Перспективы для сегмента хранилища

Интеллектуальные хранилища и возможности кросс-чейн Sommelier не только предлагают пользователям передовые инструменты управления активами, но также повышают ликвидность и разнообразие в экосистеме Cosmos. Уникальная архитектура Sommelier, особенно ее автономные вычисления и функциональность активов без мостов, обеспечивает более эффективное, безопасное и экономичное решение для DeFi. Эта модель может привлечь больше разработчиков и проектов к платформе Cosmos, поскольку она представляет более гибкую и масштабируемую среду для создания и оптимизации приложений DeFi.

Более того, децентрализованное управление Sommelier и консорциум валидаторов обеспечивают прозрачность и безопасность его протокола, что еще больше повышает доверие пользователей к экосистеме Cosmos DeFi. В заключение отметим, что, поскольку Sommelier продолжает развиваться и совершенствоваться, считается, что он вносит значительный вклад в процветание и рост Cosmos DeFi, открывая новые возможности и возможности для всей сферы криптовалют.

Углубленные наблюдения

Концентрация ликвидности: высокая зависимость от ATOM требует повышения ее эффективности

Как концентрация ликвидности влияет на ценность протокола?

В сфере блокчейна и DeFi ликвидность служит ключевым показателем, отражающим работоспособность и привлекательность протокола или платформы. Более высокая ликвидность снижает транзакционные издержки и ускоряет скорость торгов на платформе. Собственный актив Cosmos, ATOM, широко используется во многих протоколах DeFi. Если протокол имеет высокую долю ATOM в ликвидности, это указывает на то, что протокол сильно зависит от активов из основной цепочки Cosmos. Другими словами, если значительный объем активов основной цепочки Cosmos (например, ATOM) будет удален из протокола, его стоимость может серьезно пострадать.

Почему важен ATOM?

Если ценность протокола преимущественно сосредоточена на ATOM, то можно с уверенностью сказать, что ценность протокола во многом зависит от Atom. Это означает, что любые факторы, влияющие на ценность ATOM, будь то динамика рынка, технические обновления или решения управления, могут косвенно повлиять на ценность протокола.

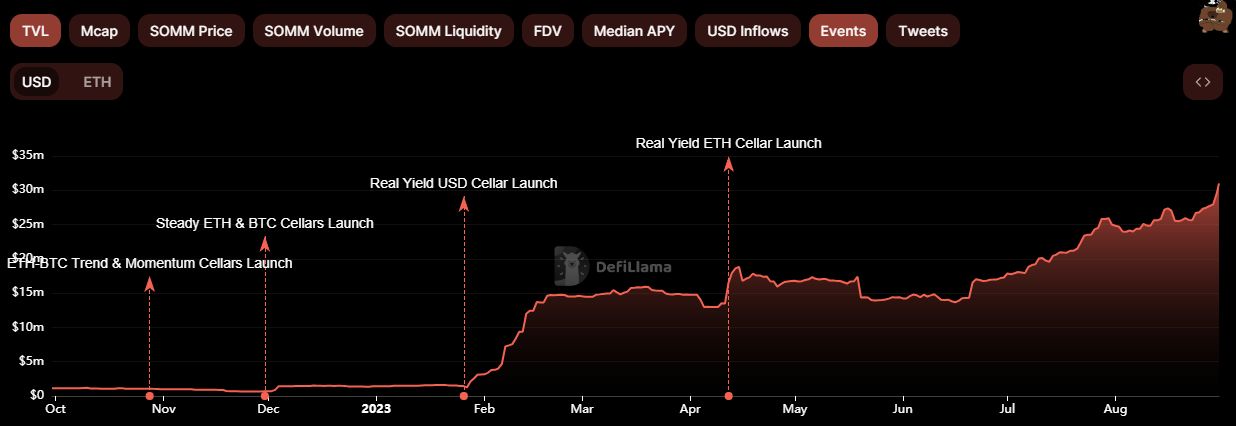

Концентрация ликвидности в экосистеме Cosmos показывает ее сильную зависимость от собственного актива ATOM. Данные показывают, что пулы LP, состоящие из активов ATOM (включая statOM, qATOM и другие поставленные активы), составляют в среднем около 40% всех пулов LP в протоколе. Это означает, что протоколы в экосистеме Cosmos в значительной степени сконцентрированы на активах ATOM для обеспечения ликвидности, что отличает их от основных поставщиков ликвидности, таких как Uniswap и Balancer, которые сосредоточены на обеспечении ликвидности для разнообразных активов.

Значение ликвидности

В секторе DeFi ликвидность остается ключевым индикатором. Более высокая ликвидность гарантирует, что пользователи смогут торговать более легко и быстро, неся при этом меньшие транзакционные издержки. Для любого протокола DeFi поддержание высокой ликвидности имеет решающее значение, поскольку оно может привлечь больше пользователей и средств. Значительный размер пула LP ATOM создает себе ров, позволяющий иметь стабильный источник финансирования.

Характеристики Космоса

Cosmos, используя возможности Cosmos SDK и межблокчейн-коммуникаций (IBC), позволяет различным блокчейнам свободно общаться и взаимодействовать. Это позволяет протоколам в экосистеме Cosmos лучше обеспечивать ликвидность для ATOM. Кроме того, кросс-чейн возможности Cosmos позволяют ему взаимодействовать с активами из других цепочек, что еще больше повышает его ликвидность.

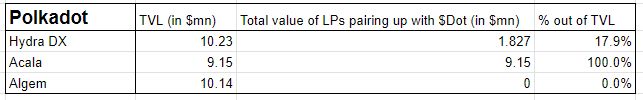

Напротив, концентрация ликвидности в экосистеме Polkadot относительно ниже. Это говорит о том, что протоколы в экосистеме Polkadot меньше полагаются на DOT для обеспечения ликвидности или что другие активы в экосистеме Polkadot вносят более существенный вклад в ликвидность. Это отличает Polkadot от Cosmos, подчеркивая ров, созданный собственными ресурсами Cosmos (ATOM).

Межсетевая торговая активность: несмотря на обширную экосистему, межсетевая активность низкая, что предполагает определенный уровень изолированности.

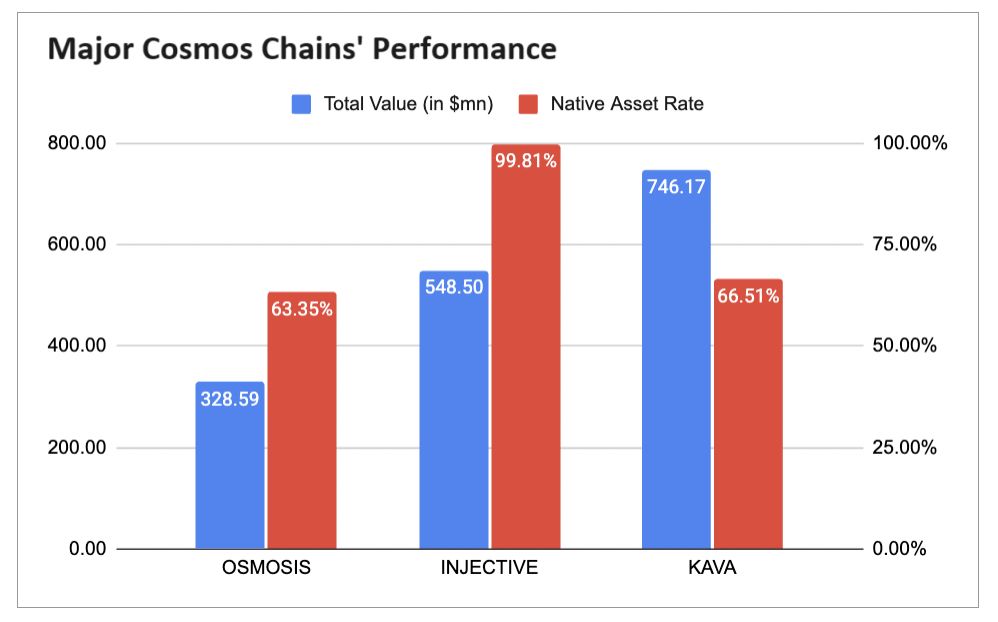

Чтобы оценить активность межсетевой торговли активами, мы исследовали три публичные сети с самой высокой стоимостью в сети IBC. В целом, ончейн-активы во всех этих трех цепочках являются в первую очередь собственными активами в их экосистемах. Примечательно, что почти 100 % активов Injective принадлежат ее экосистеме, что указывает на то, что публичные сети в сети IBC в настоящее время склонны к развитию своих внутренних экосистем.

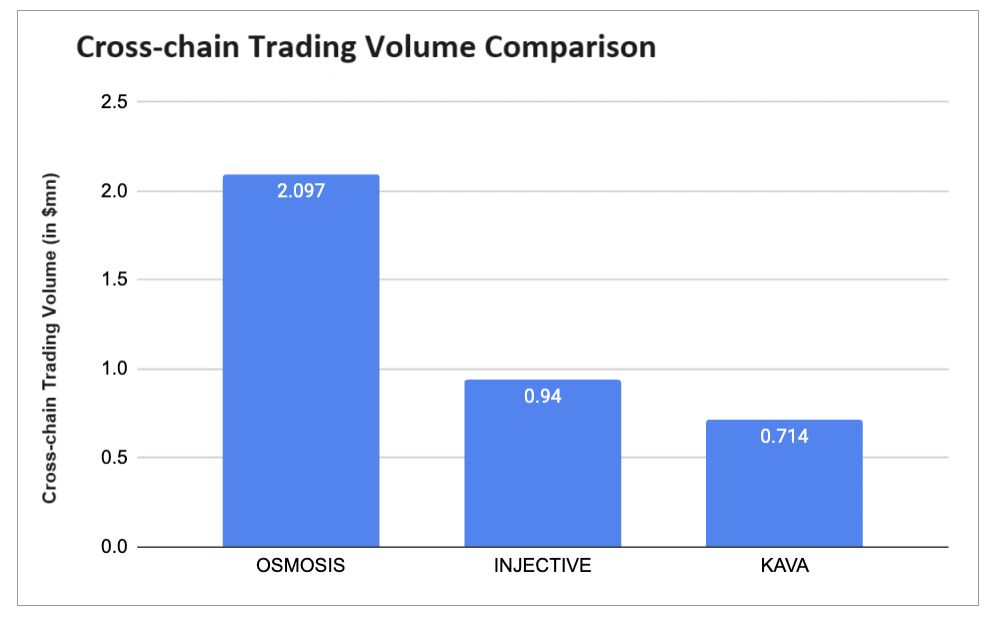

У Osmosis самый высокий объем межсетевой торговли, почти вдвое больше, чем у Injective, и почти в три раза больше, чем у KAVA. Это означает лидерство Osmosis в сфере межсетевой торговой активности и привлекательности.

Межсетевая торговая деятельность

Высокий объем межсетевой торговли Osmosis подчеркивает его основное преимущество как DEX, а также его способность привлекать межцепочечную ликвидность и сделки. Это также говорит о том, что пользователи и проекты на Osmosis более склонны к межсетевым сделкам. Хотя стоимость межсетевых активов Injective ниже, чем у Osmosis, она все равно значительно высока, что указывает на его активность в определенных конкретных активах или торговых парах. Стоимость межсетевых активов KAVA является самой низкой. Это согласуется с тем фактом, что основным бизнесом Kava является кредитная платформа, и платформа больше ориентирована на внутрисетевое кредитование, а не на межсетевые сделки.

Зависимость от нативных активов Зависимость от нативных активов, продемонстрированная Osmosis, Injective и KAVA, отражает текущую направленность развития экосистемы Cosmos. Высокая доля собственных активов в их ликвидности может свидетельствовать о том, что эти сети уделяют больше внимания развитию своих внутренних экосистем и приложений.

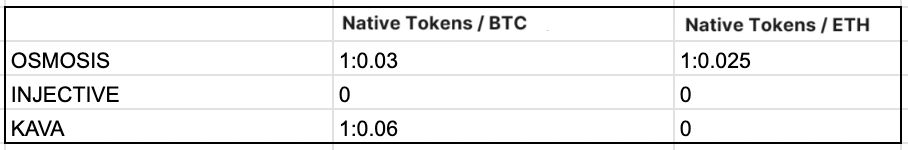

Отсутствие BTC и ETH

Хотя BTC и ETH являются двумя основными активами на рынке криптовалют, их ликвидность на Osmosis, Injective и KAVA относительно скудна, особенно на Injective и KAVA. Это указывает на то, что экосистема Cosmos все еще находится на ранних стадиях внедрения межсетевых активов.

Замкнутость космической экосистемы

Эта изолированность экосистемы Cosmos может быть намеренной, чтобы защитить ее внутреннюю экосистему от колебаний внешнего рынка. С другой стороны, это также отражает технический и стратегический выбор экосистемы Cosmos, т.е. уделяя больше внимания взаимодействию между сетями внутри сети IBC.

Здоровье кредитного рынка: основные активы непривлекательны, необходимы более агрессивные инновации

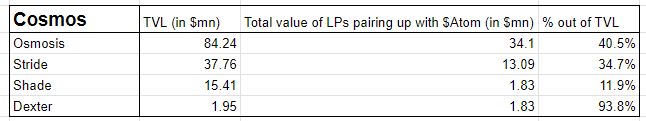

В нынешней криптовалютной экосистеме протоколы кредитования стали незаменимыми, предлагая пользователям децентрализованный способ кредитования или заимствования активов. Чтобы глубже изучить производительность протоколов кредитования в экосистеме Cosmos, мы сравнили Umee, Kava Lend, Aave и Compound. Благодаря этому сравнению мы сможем лучше понять позицию и потенциал Cosmos в сфере кредитования, а также то, чем он отличается от других основных протоколов кредитования.

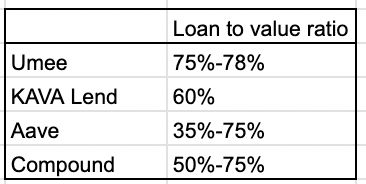

Соотношение кредита к стоимости (LTV) на Cosmos составляет около 75 %, что не сильно отличается от показателей на основных платформах.

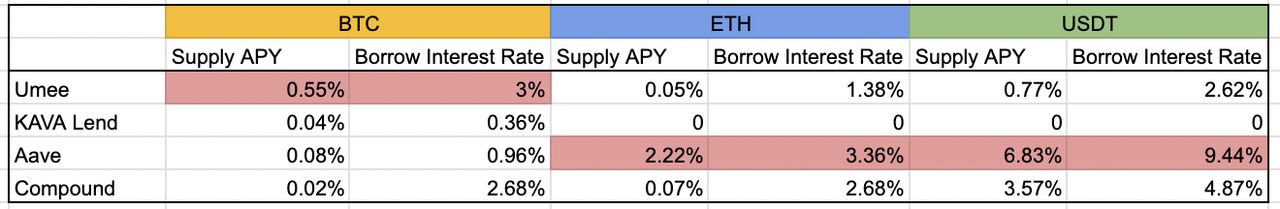

В качестве основного протокола кредитования на Cosmos Umee предлагает более высокие процентные ставки по BTC, чем основные платформы, но его превосходит Aave с точки зрения процентных ставок для ETH и USDT. У KAVA Lend нет данных по ETH и USDT. Судя по всему, протоколы кредитования Cosmos больше ориентированы на кредитование активов их собственной экосистемы, а их относительно низкие процентные ставки не привлекают инвесторов. Чтобы добиться успеха на жестко конкурентном рынке DeFi, этим протоколам, возможно, придется пересмотреть свои стратегии, возможно, повысив процентные ставки или введя другие стимулы для привлечения пользователей.

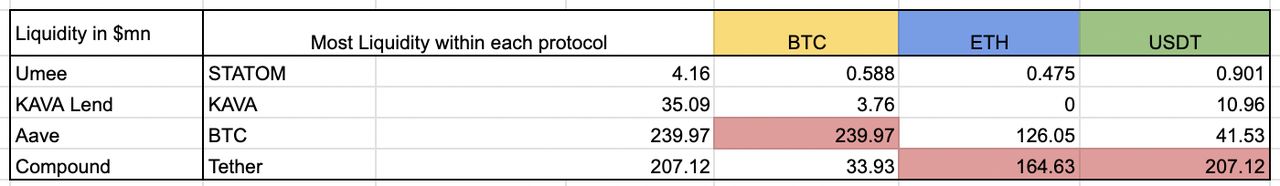

С точки зрения ликвидности протоколы кредитования в экосистеме Cosmos имеют определенные ограничения. Ликвидность Umee и Kava Lend в основном сосредоточена на токенах в экосистеме Cosmos, что резко отличается от основных платформ, где основные активы, такие как BTC, ETH и USDT, занимают центральное место.

Преимущества использования собственных токенов

Нативные токены экосистемы Cosmos обладают заметно более высокой ликвидностью на Umee и Kava Lend по сравнению с другими активами. Эта повышенная ликвидность обеспечивает стабильный рынок для токенов Cosmos, помогая поддерживать их ценность и спрос. Более того, такая концентрированная ликвидность также придает этим токенам определенную стабильность цен, смягчая последствия рыночных колебаний.

Ограничения ликвидности

Хотя токены экосистемы Cosmos обладают высокой ликвидностью на этих платформах, это ограничивает приток других крупных активов и стейблкоинов. BTC и ETH, как ведущие активы на рынке криптовалют, имеют решающее значение для ликвидности любого протокола DeFi. Хотя стратегия Umee и Kava Lend может принести краткосрочные выгоды, в долгосрочной перспективе она может ограничить их способность привлекать более широкую базу пользователей и капитал.

Рыночная конкуренция и стратегические корректировки

На нынешнем рынке DeFi существует жесткая конкуренция. Различные блокчейны и протоколы неустанно работают над предложением более широкого спектра пар активов и услуг для привлечения пользователей и капитала. В такой среде чрезмерная зависимость от собственных активов экосистемы может поставить протоколы кредитования Cosmos в невыгодное конкурентное положение. Чтобы противодействовать этой конкуренции, протоколы кредитования Cosmos должны изменить свои стратегии, чтобы представить более разнообразный спектр основных активов и стейблкоинов, а также предложить более конкурентоспособные процентные ставки и услуги.

Выводы и перспективы

По сути, экосистема DeFi Cosmos — это не просто набор отдельных проектов DeFi. То, что построил Cosmos, — это обширная инфраструктурная экосистема. Проект DeFi может быть либо общедоступным блокчейном, либо проектом на общедоступном блокчейне. Это делает экосистему DeFi Cosmos немного сложной. Проект может быть самой сетью и направлен на развитие ее экосистемы, или это может быть проект, который объединяется с другими цепочками, чтобы увеличить свое присутствие в определенной нише, такой как DEX, кредитование и т. д.

Раскрытие преимуществ ATOM

Рынок Cosmos DeFi находится на решающем этапе. Введение ликвидных активов для ставок такими компаниями, как Stride и Osmosis, вдохнуло новую жизнь и возможности в экосистему. В то время как Stride предлагает возможности использования ATOM в качестве актива LST, Osmosis предлагает платформу LSTFi. Оба укрепили основу Cosmos для лучшей совместимости с другими экосистемами блокчейнов. Однако по сравнению с Ethereum экосистема ставок Cosmos отстает и сильно зависит от своей основной сети. Таким образом, будущее ставок Cosmos во многом зависит от развития самой экосистемы Cosmos.

Для инновационных проектов по размещению ликвидных деривативов основное внимание должно быть сосредоточено не только на предоставлении держателям ATOM возможностей делать ставки с помощью валидаторов, но и на поиске ликвидности через кросс-чейн рынки деривативов. Это не только повысит ликвидность ATOM, но и принесет дополнительную прибыль пользователям за пределами экосистемы. Короче говоря, чего сейчас не хватает Космосу, так это «черной дыры», похожей на Терру.

Инновации в межсетевом управлении активами

Сомелье с его интеллектуальными хранилищами и возможностями кросс-чейна предоставляет пользователям передовые инструменты управления активами, повышая ликвидность и разнообразие в экосистеме Cosmos. Его уникальные вычисления вне сети и возможности активов без мостов предлагают более эффективное, безопасное и экономичное решение для DeFi, привлекая больше разработчиков и проектов на платформу Cosmos.

Кроме того, внедрение собственного USDC решает давнюю проблему отсутствия у Cosmos стейблкоина, предоставляя участникам рынка более эффективные стратегии внутрисетевой торговли и инструменты управления рисками.

Сегменты, за которыми мы следим

С более широкой точки зрения, рынок криптовалют в настоящее время является медвежьим из-за ограниченной ликвидности. TVL проектов DeFi Cosmos, как правило, не высок из-за преобладающих рыночных условий. Тем не менее, уникальная и меняющаяся природа Cosmos, особенно с его отчетливой гетерогенной архитектурой и обсуждаемой полезностью токена ATOM, привлекает многочисленных разработчиков. По мере роста криптоэкосистемы многие авторитетные проекты переходят от отдельных предприятий к разработке собственных общедоступных блокчейнов, а удобная для разработчиков среда и компоненты SDK делают Cosmos лучшим выбором.

В то же время инновации DeFi в Ethereum смещаются в сторону уровня 2. Из-за отсутствия внутренней совместимости ликвидность остается фрагментированной, что создает проблемы для общего роста экосистемы. Напротив, Cosmos DeFi процветает благодаря встроенной совместимости IBC.

В целом рынок Cosmos DeFi находится на траектории уверенного роста. Внедрение различных инноваций и проектов обеспечивает ему огромный потенциал роста. Считается, что благодаря интеграции большего количества проектов и технологий рынок Cosmos DeFi продолжит свое расширение, учитывая, что стоимость поставленных активов эффективно раскрыта, а проблемы ликвидности протокола решены.

:::информация Также появляется здесь.

:::

Оригинал