ПЕМДАС

10 декабря 2022 г.:::информация Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по осуществлению инвестиционных операций.

:::

Вопрос в том, находится ли текущая цена биткойна на «дне». Биткойн — это самая чистая и проверенная в боях форма крипто-денег, и, хотя он может и не упасть больше всего, его роль в качестве резервного криптоактива гарантирует, что именно Биткойн выведет нас из тени тьмы. Поэтому мы должны сосредоточиться на ценовом движении Биткойна, чтобы определить, произошло ли дно этого рынка или нет.

Есть три когорты, которые были вынуждены отдать свои биткойны в праведные руки истинно верующих: централизованные кредитные и торговые фирмы, операции по добыче биткойнов и обычные спекулянты. В каждом случае злоупотребление кредитным плечом — будь то в их бизнес-модели или они использовали его для финансирования своих сделок — было причиной ликвидации. Поскольку краткосрочная доходность казначейских облигаций США выросла с 0 % в третьем квартале 2021 года до 5 % в настоящее время, все сильно пострадали от своих сверхбычьих убеждений.

После изучения того, как кредитное плечо разрушило позиции каждой когорты по мере роста ставок, я затем объясню, почему я думаю, что у них больше не осталось биткойнов для продажи — и почему, следовательно, на марже мы, вероятно, уже достигли минимумов этого цикла во время недавнего Катастрофа FTX / Аламеда.

В заключительном разделе этого эссе я изложу способ, которым я планирую торговать на этом возможном дне. С этой целью я недавно участвовал в вебинаре с моим макропапой Феликсом Зулауфом. В конце эфира он сказал нечто, что задело меня за живое. Он сказал, что инвесторы и трейдеры должны быть обеспокоены распознаванием вершин и оснований, но больше всего они сосредотачиваются на шуме в середине, и определение основания обычно является дурацкой затеей. Поскольку я берусь за эту самую дурацкую затею, я намерен попытаться назвать ее таким образом, чтобы защитить свой портфель, с максимальным запасом прочности на случай неправильного уровня и/или времени.

Имея это в виду, давайте углубимся.

Порядок действий при банкротстве

Возможно, большинство из нас не так одарены, как Кэролайн Эллисон, поэтому нам пришлось учить математику трудным путем. Вы помните ПЕМДАС? Это аббревиатура, описывающая порядок действий при решении уравнений:

* P - Скобки * E - Экспоненты * М - Умножение * Д - Деление * А - Дополнение * S – вычитание

Тот факт, что я до сих пор помню эту аббревиатуру спустя много десятилетий после того, как впервые узнал о ней, говорит о ее притягательной силе.

Но уравнения — не единственная вещь со статическим порядком операций — банкротства (и последующее заражение) также происходят в очень специфическом порядке. Позвольте мне начать с объяснения того, как выглядит этот порядок и почему он встречается именно в этой последовательности.

Однако прежде чем я это сделаю, я хочу признать, что никто не хочет и не собирается становиться банкротом. Итак, заранее извиняюсь, если кажусь бесчувственным к раздорам тех, кто потерял деньги из-за Сэма «Я неправильно пометил свои банковские счета» Банкман-Фрид (SBF). Но этот мошенник просто продолжает открывать рот и нести чушь, за которую его нужно вызвать, поэтому остальная часть этого эссе будет приправлена отсылками к нашему «правильному белому» мальчику и грустной мелодраме, за которую он несет ответственность. . Теперь вернемся к этому.

Централизованные кредитные фирмы (CEL) обычно становятся банкротами, потому что они либо ссужали деньги организациям, которые не могут их вернуть, либо в их кредитных книгах есть несоответствия сроков. Несоответствие продолжительности происходит из-за того, что кредиторы получают депозиты, которые могут быть отозваны их вкладчиками в короткие сроки, но они выдают ссуды, используя эти депозиты, на более длительные сроки. Если вкладчики хотят вернуть свои деньги или требуют более высокой процентной ставки из-за меняющихся рыночных условий, то CEL - в отсутствие вливания со стороны какой-либо фирмы белых рыцарей - становится неплатежеспособным, и вскоре следует банкротство.

Прежде чем CEL станет неплатежеспособным или обанкротится, они попытаются собрать средства для улучшения ситуации. Первое, что они сделают, это объявят все кредиты, которые смогут. В основном это касается всех, кто занимал у них деньги на короткий срок.

Представьте, что вы торговая фирма, которая заняла деньги у Celsius, но в течение недели Celsius запрашивает эти средства обратно, и вы должны подчиниться. Для торговой фирмы отзыв на бычьем рынке не имеет большого значения. Есть много других CEL, которые одолжат вам средства, чтобы вам не пришлось ликвидировать существующие позиции. Но когда бычий рынок угасает и на рынке возникает кредитный кризис, все CEL обычно отзывают свои кредиты примерно в одно и то же время. Поскольку не к кому обратиться за дополнительным кредитом, торговые фирмы вынуждены ликвидировать свои позиции, чтобы удовлетворить потребности в капитале. Сначала они ликвидируют свои наиболее ликвидные активы (т. е. биткойн и эфир), и, надеюсь, в их портфеле не слишком много неликвидных шиткойнов, таких как Serum, MAPS и Oxygen (кашель Alameda и 3AC кашель).

После того, как CEL отзовет все краткосрочные кредиты, которые он может, он начнет ликвидировать залог, лежащий в основе его кредитов (при условии, что он действительно запросил какой-либо - глядя на вас, "Вояджер"). На криптовалютных рынках самой крупной категорией обеспеченных кредитов до недавних крахов были кредиты, обеспеченные биткойнами и машинами для майнинга биткойнов. Поэтому, как только дела идут наперекосяк, CEL начинают с продажи биткойнов, поскольку это актив, который чаще всего используется для обеспечения кредитов, И это самая ликвидная криптовалюта. Они также обращаются к горнодобывающим фирмам, которым они одолжили, и просят их вложить либо Биткойн, либо их майнинговые установки — но если эти CEL не управляют центром обработки данных с дешевым электричеством, майнинговые установки будут примерно такими же полезными, как и SBF. бухгалтерские навыки.

Таким образом, в то время как кредитный кризис продолжается, мы видим большие физические продажи биткойнов на централизованных и децентрализованных биржах как от а) CEL, пытающихся избежать банкротства, продавая биткойны, которые они получили в качестве залога, так и от торговых фирм, которые видели свои кредиты. отозваны и должны ликвидировать свои позиции. Вот почему цена биткойна падает ДО банкротства CEL. Это большой шаг. Второе движение вниз — если оно есть — вызвано страхом, который возникает, когда фирмы, которые когда-то считались непоколебимыми, вдруг начинают изображать из себя зомби, которые находятся на пороге ликвидации своих активов. Это, как правило, меньший шаг, поскольку все фирмы, которым грозит банкротство, уже заняты ликвидацией биткойнов, чтобы пережить крах.

Приведенный выше график объема торгов BTC/BUSD на Binance показывает, что объемы резко выросли во время двух кредитных кризисов в 2022 году. Именно в этот период времени все эти некогда легендарные фирмы разорились.

Подводя итог, можно сказать, что переход CEL от платежеспособности к неплатежеспособности и банкротству затрагивает и других участников экосистемы:

- Торговые фирмы, которые занимали краткосрочные деньги у CEL и видели, что их кредиты были отозваны.

- Фирмы по добыче биткойнов, которые заимствовали то, что обычно было обеспечено биткойнами на их балансе, будущими биткойнами для майнинга и/или установками для майнинга биткойнов.

Две крупнейшие фирмы по торговле криптовалютами, Alameda и 3AC, выросли до таких гигантских размеров из-за дешевых заемных денег. В случае с Alameda вежливо можно сказать, что они «одолжили» его у клиентов FTX, хотя другие могут назвать это кражей. В случае с 3AC они обманули доверчивых и отчаявшихся CEL, чтобы одолжить им средства практически без залога. В обоих случаях кредиторы полагали, что эти и другие торговые фирмы были вовлечены в супер-пупер-умные арбитражные сделки, которые сделали эти фирмы невосприимчивыми к превратностям рынка. Тем не менее, теперь мы знаем, что эти фирмы были просто кучей выродков, давних игроков в метамфетаминовом режиме. Единственная разница между ними и массами заключалась в том, что у них были миллиарды долларов для игры.

Когда эти две фирмы попали в беду, что мы увидели? Мы видели крупные переводы наиболее ликвидных криптовалют — биткойнов (WBTC в DeFi) и эфира (WETH в DeFi) — на централизованные и децентрализованные биржи, которые затем продавались. Это произошло во время большого движения вниз. Когда пыль улеглась и ни одна из фирм не смогла поднять часть активов своего баланса выше, чем часть пассивов, их оставшиеся активы почти полностью состояли из самых неликвидных шиткойнов. Просматривая заявления о банкротстве централизованных кредиторов и торговых фирм, не совсем очевидно, какие криптоактивы остаются. Документы сваливают все в кучу. Поэтому я не могу наглядно доказать, что весь биткойн, хранившийся в этих несостоятельных учреждениях, был продан во время многочисленных крахов, но похоже, что они изо всех сил старались ликвидировать наиболее ликвидное криптовалютное обеспечение, какое только могли, прямо перед тем, как разориться.

CEL и все крупные торговые фирмы уже продали большую часть своих биткойнов. Все, что осталось сейчас, — это неликвидные шиткоины, частные доли в криптокомпаниях и заблокированные предпродажные токены. Для развития медвежьего рынка криптовалют не имеет значения, как суд по делам о банкротстве в конечном итоге распорядится этими активами. Меня утешает тот факт, что у этих организаций практически нет дополнительных биткойнов для продажи. Далее давайте посмотрим на майнеров биткойнов.

Фирмы по добыче биткойнов

Электроэнергия оценивается и продается в фиатных деньгах, и это ключевой ресурс для любого бизнеса по добыче биткойнов. Поэтому, если горнодобывающая фирма хочет расшириться, ей нужно либо занять фиат, либо продать биткойн на своем балансе за фиат, чтобы оплатить счета за электроэнергию. Большинство майнеров хотят избежать продажи биткойнов любой ценой и поэтому берут фиатные кредиты, обеспеченные либо биткойнами на их балансах, либо биткойнами, которые еще не произведены, либо установками для майнинга биткойнов.

По мере того, как цена биткойна растет, кредиторы чувствуют себя смелее, чтобы ссужать все больше и больше фиата майнинговым фирмам. Шахтеры прибыльны и имеют твердые активы, под которые можно кредитовать. Однако текущее качество кредитов напрямую связано с уровнем цен на биткойн. Если цена биткойна быстро упадет, то кредиты превысят минимальные уровни маржи, прежде чем майнинговые компании смогут заработать достаточно дохода для обслуживания кредитов. И если это произойдет, кредиторы вмешаются и ликвидируют залог майнера (как я описал в предыдущем разделе).

Мы знаем из анекдотов, что это произошло потому, что массовый спад цен на активы, особенно на медвежьем рынке криптовалют, наряду с ростом цен на энергоносители оказал давление на майнеров по всей отрасли. Iris Energy предъявляет требования кредиторов по умолчанию на 103 миллиона долларов< /strong> кредитов на оборудование. В сентябре произошло первое банкротство крупного игрока по главе 11, Compute North с другими крупными фирмами, включая Блокчейн Argo (ARBK)< /strong> балансирует на грани платежеспособности.

Но давайте посмотрим на несколько диаграмм, чтобы понять, как эти волны кредитных кризисов повлияли на майнеров и что они сделали в ответ.

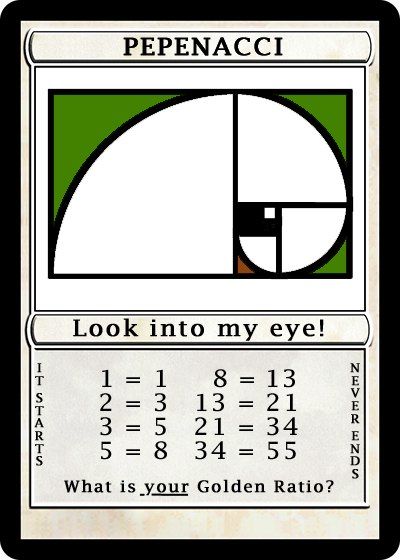

Glassnode публикует отличный график, показывающий чистое 30-дневное изменение биткойнов, удерживаемых майнерами.

Как мы видим, майнеры продавали большое количество биткойнов с момента первого кредитного кризиса летом. Они должны делать это, пытаясь оставаться в курсе своих больших фиатных долговых обязательств. И даже если у них нет долгов, им все равно нужно оплачивать счета за электроэнергию, а поскольку цена биткойнов такая низкая, им приходится продавать еще больше, чтобы объект оставался в рабочем состоянии.

Хотя мы не знаем и никогда не узнаем, достигли ли мы максимального объема чистых продаж, по крайней мере, мы можем видеть, что горнодобывающие компании ведут себя так, как мы ожидаем, учитывая обстоятельства.

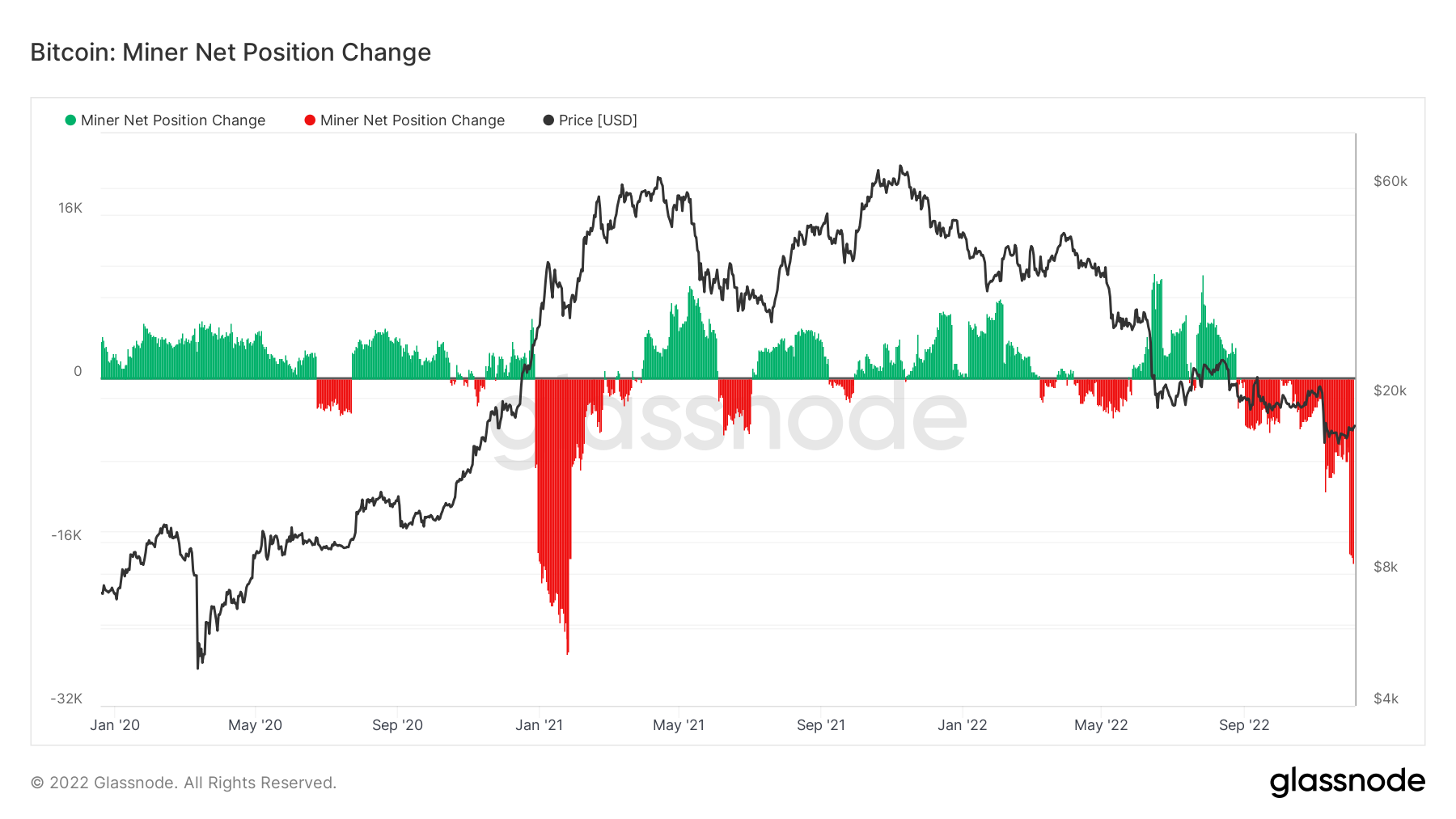

Некоторым майнерам это не удалось, или им пришлось сократить свои операции. Это видно по изменению хешрейта. Я взял хешрейт и сначала вычислил скользящее среднее значение за 30 дней. Затем я взял эту скользящую среднюю и посмотрел на 30-дневное изменение. Я сделал это, потому что хэшрейт довольно изменчив, и его нужно было немного сгладить.

В целом скорость хеширования со временем увеличивается. Но бывают периоды, когда 30-дневный рост отрицательный. Хешрейт снизился сразу после летнего обвала, а затем совсем недавно упал из-за последствий FTX / Alameda. Опять же, это подтверждает нашу теорию о том, что майнеры будут сокращать операции, когда больше не будет кредита для оплаты счетов за электроэнергию.

Мы также знаем, что некоторым высокозатратным майнерам пришлось прекратить работу из-за неуплаты кредитов. Любому кредитору, взявшему машины для майнинга в качестве залога, скорее всего, будет трудно их использовать, поскольку они еще не занимаются эксплуатацией центров обработки данных. А поскольку они не могут их использовать, кредиторы должны продать эти машины на вторичном рынке, а этот процесс требует времени. Это также способствует падению хешрейта на какое-то время.

Это диаграмма цен на Bitmain S19 или другую сопоставимую машину для майнинга с эффективностью менее 38 Дж (Дж) / Терахэш (TH). Как мы видим, залоговая стоимость S19 резко упала вместе с ценой биткойнов. Представьте, что вы одолжили доллары США под залог этих буровых установок. Майнеры, которым вы одолжили, пытались продать Биткойн, чтобы предоставить больше фиата для обслуживания вашего кредита, но в конце концов не смогли этого сделать, потому что предельная прибыльность снизилась. Затем горняки не выполнили свои обязательства по своим кредитам и передали свои машины , которые сейчас стоят почти на 80% меньше, чем на момент получения кредита , в счет погашения. Мы можем предположить, что самая лихорадочная точка выдачи кредита находилась вблизи вершины рынка. Маппет-кредиторы всегда покупают наверху и продают внизу… каждый гребаный раз!

Теперь, когда у CEL есть коллекции майнинговых установок, которые они не могут легко продать и не могут эксплуатировать, они могут попытаться продать их и вернуть часть средств, но это будет однозначная цифра в центах на доллар, учитывая новые машины продаются со скидкой 80% по сравнению с прошлым годом. Они не могут управлять майнинговой фермой, потому что у них нет дата-центра с дешевой электроэнергией. И именно поэтому хешрейт просто исчезает — из-за невозможности снова включить машины.

В дальнейшем, если мы считаем, что большинство — если не все — кредиты на майнинг погашены, и нет нового капитала, который можно было бы ссудить майнерам, то мы можем ожидать, что майнеры продадут большую часть — если не все — вознаграждения за блок, которое они получают. .

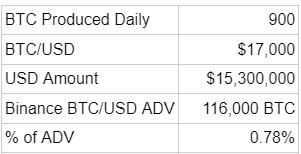

Как видно из приведенной выше таблицы, если бы майнеры продавали весь добытый биткойн каждый день, это практически не повлияло бы на рынки. Поэтому мы можем игнорировать это продолжающееся давление со стороны продавцов, поскольку оно легко поглощается рынками.

Я считаю, что принудительная продажа биткойнов CEL и майнерами закончилась. Если бы вам нужно было продать, вы бы уже это сделали. Нет никаких причин, по которым вы держались бы, если бы вам срочно понадобился фиат, чтобы продолжать свою деятельность. Учитывая, что почти все крупные CEL либо прекратили снятие средств (в лучшем случае указывая на неплатежеспособность), либо обанкротились, больше нет кредитов майнерам или залогов, которые нужно было бы ликвидировать.

Мелкие спекулянты

Эти игроки — ваши заурядные трейдеры. Хотя многие из этих людей и фирм определенно разорились, нельзя было ожидать, что крах этих организаций вызовет массовые негативные последствия в экосистеме. При этом их поведение все еще может помочь нам угадать, где находится дно.

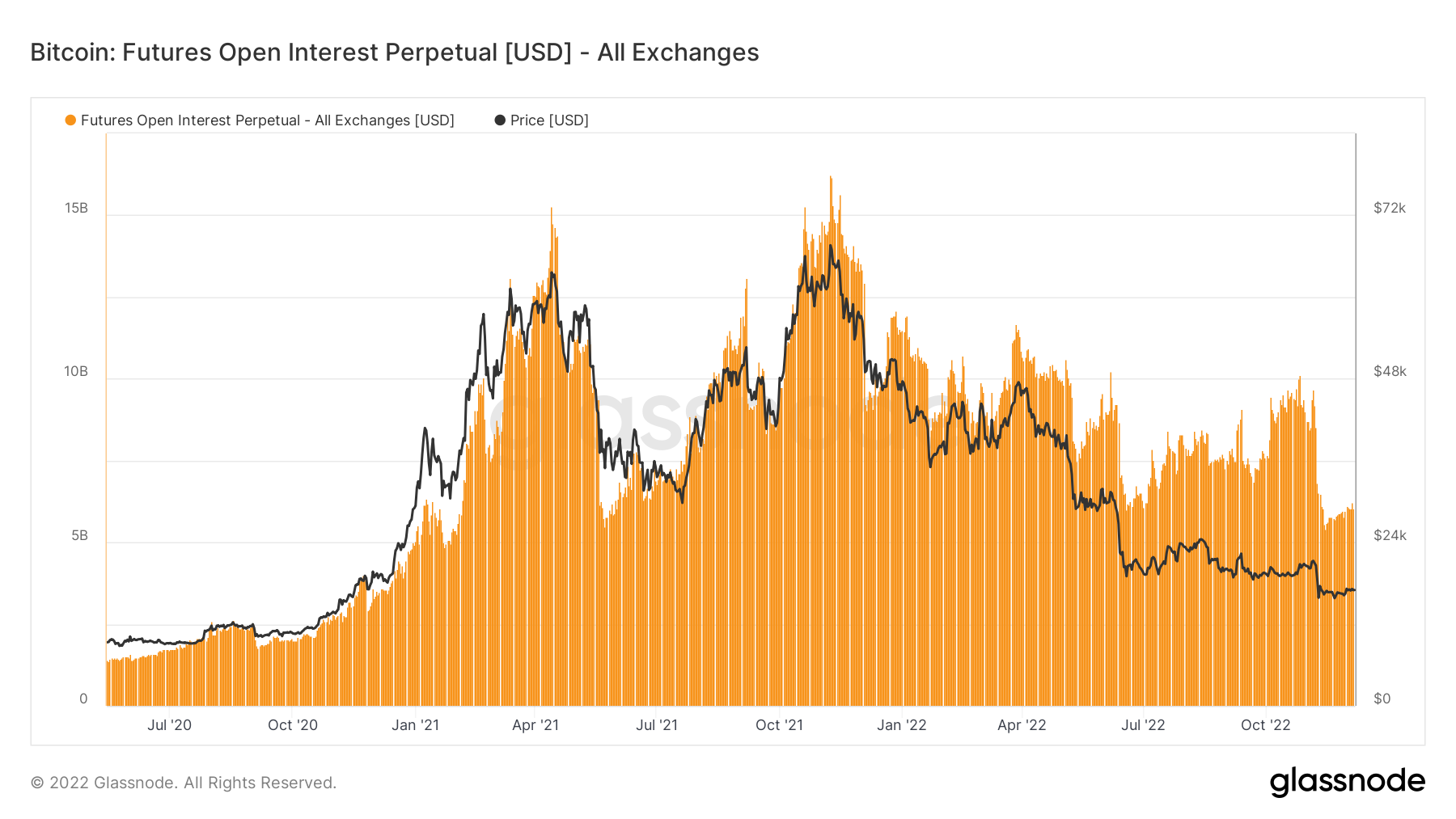

Бессрочный своп биткойн/доллар США (изобретенный BitMEX) является наиболее продаваемым из всех криптоинструментов. Количество открытых длинных и коротких контрактов, называемое открытым интересом (OI), говорит нам, насколько рынок спекулятивен. Чем более спекулятивным он является, тем больше используется рычагов. А как мы знаем, когда цена быстро меняет направление, это приводит к большому количеству ликвидаций. В этом случае исторический максимум OI совпал с историческим максимумом Биткойна. А по мере падения рынка длинные позиции на марже ликвидировались или закрывались убыточные позиции, что также приводило к падению OI.

Взглянув на сумму OI на всех основных централизованных биржах криптодеривативов, мы можем увидеть, что локальный минимум OI также совпал с ударом Биткойна ниже 16 000 долларов в понедельник, 14 ноября. Теперь OI вернулся к уровням, невиданным с начала 2021 года.

Время и величина снижения OI наводят меня на мысль, что большая часть длинных позиций с чрезмерным кредитным плечом была погашена. Остаются трейдеры, использующие деривативы в качестве хеджирования, и те, кто использует очень низкое кредитное плечо. Это дает нам основу для дальнейшего продвижения.

Может ли OI упасть дальше, когда мы вступим в боковую, неволатальную часть медвежьего рынка? Абсолютно. Но скорость изменения OI замедлится, а это означает, что хаотичные торговые периоды с большим количеством ликвидаций (особенно на длинной стороне) маловероятны.

Время повторного входа

Чего я не знаю

Я не знаю, были ли 15 900 долларов США дном этого цикла. Но я уверен, что это произошло из-за прекращения принудительных продаж, вызванного сокращением кредита.

Я не знаю, когда Федеральная резервная система США снова начнет печатать деньги. Однако я считаю, что в какой-то момент в 2023 году рынок казначейских облигаций США перестанет функционировать из-за ужесточения денежно-кредитной политики Федеральной резервной системы. Я ожидаю, что в этот момент ФРС включит банк принтеров, а затем бум шака-лака — биткойн и все другие рисковые активы подскочат вверх.

Что я знаю

Все циклично. Что упадет, то снова пойдет вверх.

Мне нравится зарабатывать около 5%, инвестируя в казначейские векселя США со сроком погашения менее 12 месяцев. И поэтому я хочу получать доход, пока жду возвращения бычьего рынка криптовалют. р>

Что делать?

Мой идеальный криптоактив должен иметь бета-версию к биткойнам и, в меньшей степени, к эфиру. Это резервные активы криптовалюты. Если они растут, мои активы должны вырасти как минимум на такую же сумму — это называется крипто-бета. Этот актив должен приносить доход, на который я могу претендовать как держатель токена. И эта доходность должна быть намного больше, чем 5%, которые я могу заработать, покупая 6- или 12-месячные казначейские векселя.

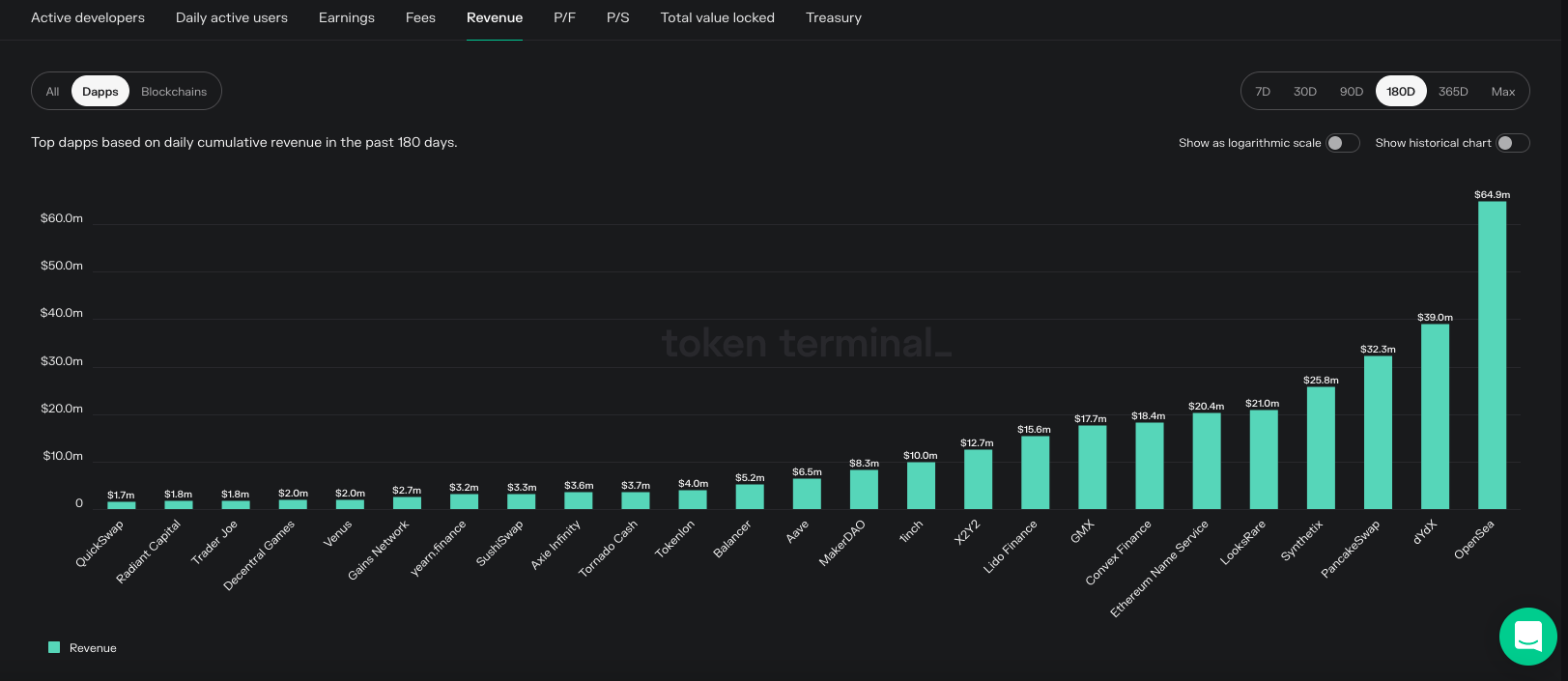

В моем портфеле есть несколько сверхмощных активов, таких как GMX и LOOKS. Это не то эссе, в котором я рассказываю, почему я буду оппортунистически продавать свои казначейские векселя и покупать их в предстоящие месяцы, надеюсь, медвежьего рынка в боковом направлении. Но если вы хотите начать путь к поиску подходящего актива, чтобы одновременно участвовать в росте и получать доход, пока вы ждете возвращения бычьего рынка, зайдите на такой сайт, как Token Terminal, и посмотрите, какие протоколы приносят реальный доход. Затем вам решать, какие протоколы имеют привлекательную токеномику. Некоторые могут получать большой доход, но держателю токена очень сложно вывести свою долю этого дохода в свой собственный кошелек. Некоторые протоколы постоянно выплачивают большую часть дохода непосредственно держателям токенов.

Самое приятное в некоторых из этих проектов то, что все, что связано с DeFi, было разрушено во время двух нисходящих волн кредитного кризиса 2022 года. Инвесторы выбрасывали хорошие проекты вместе с плохими, спеша собрать фиат для погашения кредитов. В результате многие из этих проектов торгуются с поистине ошеломляющим соотношением цены и комиссии (P/F).

Если я могу заработать 5% в трежерис, то я должен заработать как минимум в 4 раза больше, то есть 20%, при покупке одного из этих токенов. Доходность 20% годовых означает, что я должен инвестировать только в проекты с коэффициентом P/F 5x или ниже. У всех разный уровень барьера, но это мой.

Я мог бы купить Биткойн и/или Эфир, но ни одна из этих криптовалют не приносит мне достаточного дохода. И если я не получаю достаточной доходности, я надеюсь, что повышение цены в бумажном выражении будет колоссальным, когда рынок развернется. Хотя я верю, что это произойдет, но если будут дешевые протоколы, по которым я получу профиль возврата биткойнов и эфира плюс доход от фактического использования сервиса, счастливых дней!

Инвестировать в то, что вы считаете дном, безусловно, рискованно. Вы находитесь там в полном одиночестве, распространяя доброе слово Сатоши против сладкой песни сирены дьявола TradFi и их гарпий. Но не бойся, бесстрашный и праведный воин, ибо верным достанутся военные трофеи.

Оригинал