Что такое Yield Farming и Liquidity Mining? Все, что тебе нужно знать

4 марта 2022 г.Полное руководство по доходному фарму в DeFi: как это работает, сколько на этом можно заработать и связанные с этим риски

В 2020-2021 годах рынок криптовалют пережил большой рост. Принятие криптовалют, количество новых проектов и общая рыночная капитализация значительно выросли. Публичные компании и государства начали инвестировать в криптовалюты. Сотрудники Google, Apple, Facebook также начали входить в криптопроекты или запускать новые собственные.

Наиболее заметно выросли программируемые блокчейны, такие как Ethereum, Solana, Cardano, Polkadot, Avalanche, NEAR и работающие на них протоколы DeFi.

DeFi означает децентрализованные финансы. Это то, что они называют финансовыми услугами, основанными на смарт-контрактах, которые работают поверх программируемых блокчейнов. Примеры крупных протоколов DeFi включают биржи Uniswap и SushiSwap, оракулы Chainlink и Band Protocol, банки Compound, Aave, Maker DeFi. В конце прошлого года общая сумма средств, заблокированных в протоколах DeFi, достигла 240 миллиардов долларов.

Доходное фермерство широко практикуется в DeFi. Это инвестиционная стратегия, при которой пользователи (поставщики ликвидности) временно предоставляют ликвидность протоколу DeFi в обмен на его токены.

Урожайное земледелие — чрезвычайно прибыльная, хотя и рискованная инвестиционная стратегия. При умелом управлении портфелем и некоторой удаче вы можете получить доход в десятки тысяч процентов. Вот пример такого инвестора, который за год (на момент написания статьи) превратил $130 000 в $89 000 000. То есть 68 500% годовых.

В этой статье мы ответим на основные вопросы, касающиеся урожайного земледелия, в том числе о том, как оно работает, сколько на нем можно заработать и связанные с этим риски.

Наша команда занимается прибыльным выращиванием урожая более двух лет. Мы инвестировали во многие проекты, и некоторые члены нашей команды позже запустили свои собственные протоколы. Среди них:

BondAppetit — протокол децентрализованного кредитования для финансирования среднего и крупного бизнеса. Его стейблкоин (USDap) полностью обеспечен доходными облигациями.

DeFiHelper — передовой инвестиционный инструмент, который помогает инвесторам любого масштаба легко управлять и автоматизировать свои инвестиции в других протоколах DeFi. Недавно DeFiHelper привлек несколько сотен тысяч долларов от ряда американских венчурных фондов.

Оба проекта напрямую связаны с урожайностью. BondAppetit, как и большинство проектов на рынке, использует фарминг для привлечения ликвидности, а DeFiHelper помогает повысить доходность от фарминга в других протоколах.

Как работает урожайность?

Зачем протоколам DeFi вообще нужна ликвидность? Он нужен банкам DeFi для выдачи кредитов. Он нужен децентрализованным биржам (DEX) для обмена одной криптовалюты на другую. Кроме того, все протоколы DeFi заинтересованы в легком обмене своих нативных токенов на другие (более популярные) криптовалюты. Для этого токен должен быть размещен на централизованной бирже (длительный, дорогой и требовательный процесс) и/или в пулах ликвидности на DEX (без разрешения) и привлекать ликвидность в обмен на токены управления.

Здесь необходимо сделать отступление и поговорить о пулах ликвидности. На централизованных криптобиржах (CEX), таких как Binance, FTX, Currency.com или Kraken, торговля осуществляется через книги заказов. Одни пользователи размещают заказы на покупку или продажу актива, а другие пользователи их принимают.

На децентрализованных биржах механизм немного другой. В нем используются автоматические маркет-мейкеры (АММ) — алгоритмы, обеспечивающие мгновенные транзакции и автоматическое регулирование цен активов в пуле ликвидности. В простейшей форме процесс работает следующим образом:

- Поставщики ликвидности вносят несколько (обычно две) криптовалют в пул ликвидности на одинаковую сумму в долларовом выражении. С момента зачисления деньги находятся в управлении АММ.

- Пользователи, которые хотят обменять одну валюту на другую, отправляют заявку в пул. При наличии ликвидности в пуле пользователь получает взамен необходимые токены по курсу АММ с небольшой комиссией (обычно менее 1%). Часть комиссии идет поставщикам ликвидности.

- Когда объем одной валюты уменьшается в пуле, АММ автоматически повышает ее цену и снижает цену другой валюты.

- Поставщик ликвидности может вывести свои средства из пула. Условия вывода могут отличаться. В одних случаях пользователи могут вывести средства в любой момент, в других – через определенный промежуток времени. Поставщик ликвидности может получать свои токены в другом соотношении при снятии своих денег. Это связано с изменением курса токенов относительно друг друга. Но общая сумма останется прежней.

Откуда доходность в сотни и тысячи процентов?

Продуктивное земледелие характеризуется высокой рентабельностью. Норма составляет десятки процентов годовых, нередко сотни и даже тысячи процентов. Откуда этот доход?

Высокая доходность помогает протоколам решать собственные проблемы:

Быстрое привлечение ликвидности. Пользователи приносят ликвидность и протоколы, чтобы использовать ее для заработка.

Реклама. Централизованные банки и страховые компании тратят деньги на рекламу для привлечения пользователей. Протоколы DeFi напрямую распределяют свои деньги среди пользователей в качестве рекламы.

Общественное здание. Сообщества играют исключительно высокую роль на крипторынке. Для крупных проектов сообщество важнее команды и часто сливается в единое целое. Члены сообщества могут быть пользователями, держателями токенов управления, разработчиками или даже бизнес-ангелами одновременно. Распределение токенов управления является гарантией стабильности и децентрализации проекта. Например, BondAppetit на данный момент распределил \~12% всех токенов управления из 65%, зарезервированных для сообщества. Примеры того, как выглядит децентрализованное управление в зрелых проектах, можно увидеть в Curve, Compound или Maker.

Рентабельность в сотни и тысячи процентов, как правило, держится недолго. Сливки урожая получают ранние инвесторы, которые входят в протокол в первые дни или недели работы. Затем доходность падает и протоколам становится невыгодно вечно держать высокий APY, так как большие объемы эмиссии создают избыточное предложение токенов, что давит на цену.

Поэтому хардкорные фермеры постоянно ищут новые проекты. В мире существует небольшое (несколько десятков тысяч человек), но очень активное и супермобильное международное сообщество DeFi-фермеров. Эти люди вступают в новые протоколы первыми. Многие из них оперируют миллионами долларов и постоянно переводят средства с одного проекта на другой в поисках максимальной отдачи.

Каковы риски доходного земледелия?

Урожайное земледелие сопряжено с рисками:

Временный убыток. Инвестор вносит в пул несколько (обычно две) криптовалют на одинаковую сумму в долларовом выражении. К моменту вывода средств курс токенов относительно друг друга может существенно измениться. При выводе денег инвестор получит ту же сумму, но в другом соотношении токенов. Если сумма большая, а глубина рынка недостаточна, то продажа указанных токенов может стать проблемой.

Пример. Инвестор внес в пул 10 000 токенов Super Elon Floki (фиктивная валюта) и 10 000 долларов США. На момент депозита 1 Super Elon Floki стоил 1 USDC. Через некоторое время курс Super Elon Floki значительно просел, и на выходе инвестор получил 1 000 000 Super Elon Floki и 100 USDC. При этом продать 1 000 000 Super Elon Floki инвестор не может из-за низкой глубины рынка, так как денег в пулах Super Elon Floki мало, а любая продажа, даже в небольшом количестве, еще больше роняет цену.

Высокие комиссии. В периоды высоких цен на газ в сети Ethereum стоимость транзакции может достигать нескольких сотен долларов. Если вложить небольшую сумму, то комиссия может сожрать всю прибыль. Порог входа в урожайное земледелие начинается с нескольких тысяч долларов.

Также обратите внимание на наличие и размер депозитной комиссии. Если есть такая комиссия, то вы сразу оказываетесь в убытке при закачке ликвидности в пул.

Взломы. Время от времени протоколы DeFi подвергаются взлому. Единственный совет здесь — инвестировать в проекты технически сильных команд с аудитом безопасности, проводимым авторитетными компаниями. Некоторые проекты закрываются после взломов, но некоторые выживают даже после нескольких взломов. В середине прошлого года проект THORChain подвергся двум взломам за одну неделю. С тех пор количество средств, заблокированных в протоколе, только увеличилось.

Интересно, что некоторые известные уязвимости не исправляются месяцами. В прошлом году в нашей совместной статье с экспертами по безопасности из HashEx мы обратили внимание на уязвимость в SafeMoon, которая распространилась на сотни проектов и может привести к потерям в миллиарды долларов.

Ошибки в смарт-контрактах. Помимо взломов, деньги могут быть потеряны из-за банальных ошибок, допущенных разработчиками проекта в смарт-контрактах.

Коврик. Это то, что они называют кражей денег инвесторов командой проекта. Перетаскивание коврика обычно практикуется анонимными командами.

Неправильная оценка проекта. Легко ошибиться в оценке перспективности проекта. Подводных камней десятки — идея может не сработать, команда может провалиться, конкуренция может быть слишком жесткой и т. д.

Плохая токеномика. Даже если проект перспективный и команда толковая, токен может упасть в цене из-за особенностей собственной токеномной модели, которая может включать высокую эмиссию, разблокировку большого количества токены команды и ранних инвесторов по условиям вестинга и т. д. Модель токеномики нуждается в тщательном изучении.

Как избежать непоправимой потери

Риск безвозвратной потери можно уменьшить несколькими способами:

Инвестируйте в пулы стейблкоинов. Например, USDap/USDN, DAI/USDC/USDT или DAI/BUSD . Цены на популярные стейблкоины колеблются в узком диапазоне, поэтому риск непостоянных убытков в таких пулах невелик. Но более низкий риск достигается за счет более низкой доходности. Доходность выше 15% на стейблкоинах считается высокой.

Инвестируйте в пулы связанных активов. Коррелированные активы дорожают и падают в цене синхронно. Сильная корреляция характерна для нативных монет сети и крупнейших токенов DEX в этой сети. Например, BNB-CAKE или AVAX-JOE.

Что такое APY и APR в доходном земледелии?

Это термины, унаследованные от традиционных финансовых рынков. APY — годовая процентная доходность. APR – годовая процентная ставка. При расчете APY эффект сложения не учитывается, а в случае с APR он есть. Добавление означает прямое реинвестирование прибыли для получения более высокой прибыли.

Где найти перспективные проекты DeFi

Новые проекты DeFi появляются почти каждый день. Как можно узнать о них?

Разделы «Недавно добавленные» на Coinmarketcap и Coingecko. У Coinmarketcap более строгие правила, добавление протокола может занять недели. Coingecko более либерален, там раньше появляются новые проекты.

Личные аккаунты заядлых фермеров в Telegram и Twitter. Многие фермеры ведут личные аккаунты и делятся перспективными находками. Примеры: Small Cap Scientist, DeFi Brian.

Чаты Telegram и Discord, сабреддиты. Пример: CryptoMoonShots subreddit.

Агрегаторы**. Примеры: VFAT.Tools, Defillama, DeFiPulse, DeFiPrime.

Как заниматься фармом с биткойнами

В сети Биткойн нет полноценного DeFi, в отличие от Ethereum. Проект Stacks решает эту проблему. Stacks — это блокчейн уровня 1, который подключается к биткойну и привносит в него смарт-контракты и децентрализованные приложения. Смарт-контракты и приложения, разработанные на платформе Stacks, изначально интегрированы с безопасностью, стабильностью и экономической мощью Биткойн.

Если у вас есть BTC и вы хотите использовать его для заработка на DeFi, вы можете выпустить WBTC («обернутый» биткойн в сети Ethereum) в обмен на безопасность биткойнов и инвестировать эти монеты в протоколы DeFi.

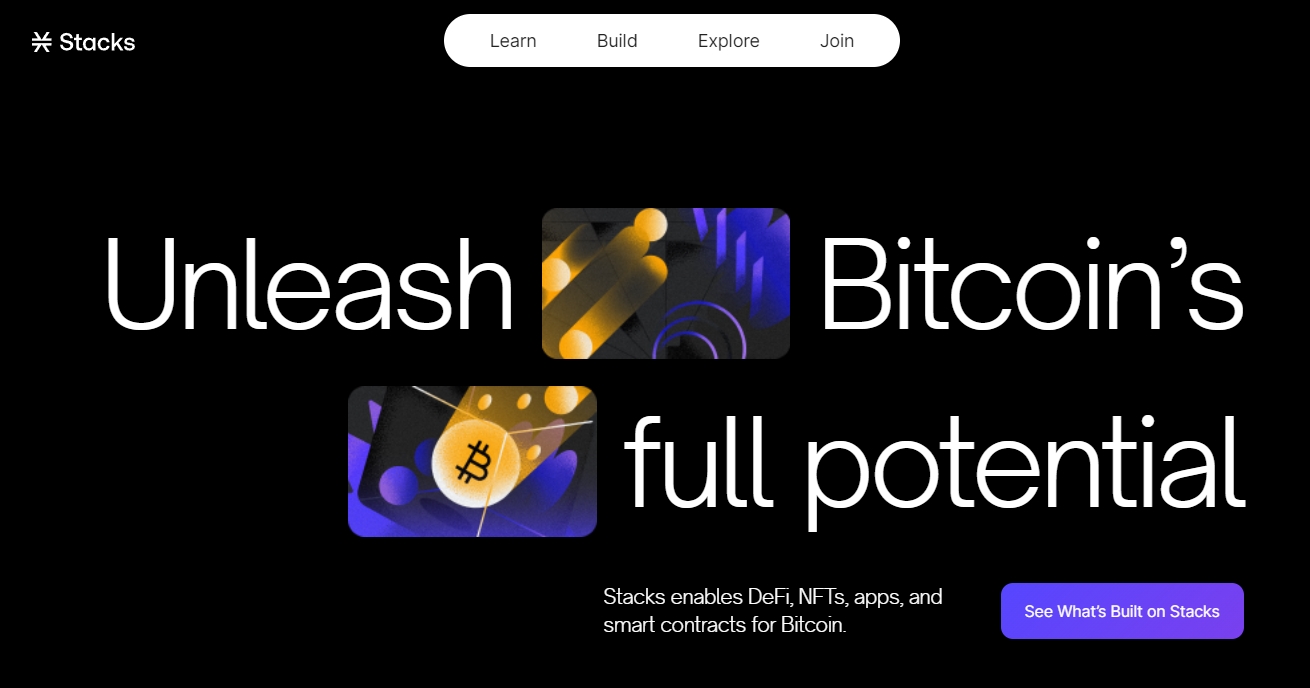

Как перемещать средства между разными блокчейнами

Профессиональные фермеры DeFi всегда в поиске новых, более прибыльных проектов. На современном крипторынке существует более десятка экосистем (программируемых блокчейнов) с возможностями фарма. Как правило, чем моложе экосистема/протокол DeFi, тем выше доход.

Централизованные (CEX) и децентрализованные биржи (DEX) используются для обмена одного токена на другой. На централизованной бирже пользователи могут обменивать любые популярные токены на любых блокчейнах. Но они должны доверять рынку. С того момента, как они отправляют свою криптовалюту на счет биржи, они теряют реальный контроль над ней.

На DEX пользователи теряют контроль над криптовалютой только во время обмена. Но обмениваться можно только токенами, которые существуют в одной цепочке блоков. Что делать, если нужно обменять, например, стейблкоины USDC в сети Ethereum на USDC в сети Solana? Или Биткойн в USDC? На помощь придут блокчейн-мосты:

Как повысить прибыльность фермерства

Накопленный процентный доход автоматически добавляется к телу депозита в случае депозитов, предлагаемых банками и централизованными сервисами (CEX, стейкинг-сервисы). Обычно это не относится к протоколам DeFi, потому что каждая транзакция стоит денег. Как они решают эту проблему?

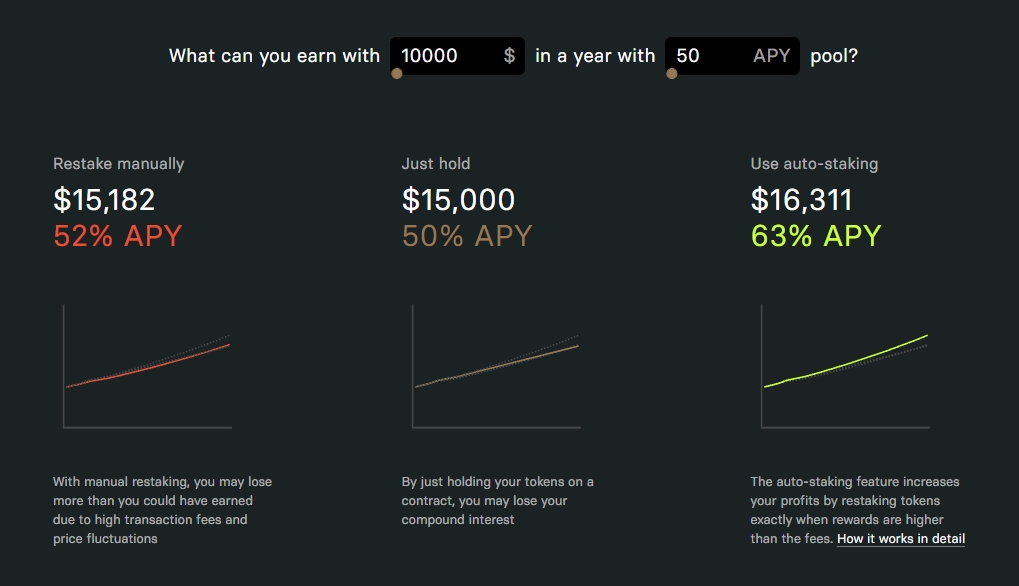

Сервисы автоматического начисления процентов — это решение, которое помогает путем автоматического рестейкинга депозита с учетом заработанной прибыли. Какой уровень доходности это даст? Например, на депозите в 10 000 долларов с 50% годовых прирост доходности составит 13%. То есть конечная доходность будет не 50%, а 63%.

Оригинал