Знаменатель

9 мая 2023 г.

:::информация Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по осуществлению инвестиционных операций.

:::

Экономика ночных клубов и национальных банковских систем имеют много общего.

Покровительствовать ночному клубу очень весело. Вы можете послушать хорошую музыку, пообщаться с друзьями, а для некоторых найти себе пару. Однако после того, как все веселье закончилось, всегда есть счет, который нужно оплатить, и иногда он может быть весьма существенным. В отсутствие согласованного набора правил о том, как должны распределяться затраты, разговоры о том, кто и сколько платит, могут стать весьма жаркими.

"Я был там совсем недолго".

"Я выпил только один стакан".

"Я не приводил девушек к столу".

Ваш друг-любитель (вы знаете его) всегда будет использовать отговорки, чтобы не оказаться в знаменателе людей, которые должны разделить счет. В начале моей банковской карьеры моя дружная группа друзей (мы называем себя Fam) однажды на работе поговорили, чтобы систематизировать «правила бутылок».

Правила бутылок определяли, был ли член экипажа частью знаменателя и, следовательно, должен был оплатить равную долю счета за ночь.

Правила были просты:

- Девушки не платят.

- Выпив одну рюмку, вы получите всю бутылку.

- Если вы приведете одну девушку к столу, и она выпьет, вы получите всю бутылку.

- Если вы приведете друга-мужчину, и он выпьет один стакан, он получит всю бутылку, и вы заплатите его долю.

- Если вы заказываете шампанское, вы платите за него полностью самостоятельно. Это правило имеет решающее значение. Есть один член семьи, чье эго всегда опережает его готовность платить в различных случаях. Однажды, несколько лет назад, в 1 Oak в Токио, он ошибся в расчетах и подумал, что по цене одной можно купить целую серию из 6 бутылок Dom P. Он заказал поезд, почувствовал себя аферистом, а затем, осознав свою математическую ошибку, когда ему предъявили счет, попытался обвинить всю группу в своей глупости. Он получил строгий выговор от другого друга и в конце концов полностью поплатился за это.

- Если вы заказываете бутылку в конце вечера, прямо перед закрытием клуба, вы платите за нее полностью самостоятельно. (Часто в этом нарушении виновен и тот же друг шампанского.)

А теперь к более актуальному вопросу о том, как банковские системы распределяют неизбежные убытки.

Нации любят надежные банковские системы. Хорошая банковская система позволяет агрегировать сбережения граждан и ссужать их правительству и производственным компаниям. В идеальном мире такое кредитование способствует экономическому росту.

Однако банковские системы довольно часто попадают в беду из-за того, что они частично резервированы, т. е. выдают взаймы больше, чем имеют на депозите. Их готовность одолжить деньги, которых у них нет, часто приводит их к ситуациям, когда они не могут выполнить все запросы своих вкладчиков на снятие средств, особенно в периоды стресса. Эти ситуации обычно возникают после того, как политическое давление, мотивы получения прибыли и/или плохое управление рисками в определенной комбинации приводят к огромным убыткам банков, как правило, из-за плохо оформленных кредитов или убытков по кредитам, вызванных ростом процентных ставок. Начинается набег на банки, и тогда правительству приходится решать, кто несет ответственность за оплату счетов, чтобы вернуть славной банковской системе платежеспособность.

Должна ли какая-то комбинация вкладчиков, акционеров или держателей облигаций нести расходы по спасению банка? Или правительство должно печатать деньги, чтобы «спасти» несуществующий банк и переложить расходы на всех граждан в виде инфляции?

Наиболее хорошо управляемые банковские системы устанавливают согласованный набор правил, регулирующих ситуации такого типа, до того, как произойдет любой кризис, гарантируя, что все знают, как будут поступать с обанкротившимся банком, исключая любые неожиданности. Поскольку финансовая и политическая элита считает банковские системы столь неотъемлемой частью хорошо функционирующего национального государства, можно с уверенностью предположить, что почти в каждой стране банки всегда будут получать финансовую помощь. Возникает реальный вопрос: какие придурки включаются в знаменатель, ответственный за оплату рекапитализации банка? Независимо от того, какое разделение расходов было согласовано до банкротства любого банка, после фактического банкротства банка все вовлеченные заинтересованные стороны всегда будут лоббировать правительство, чтобы не оказаться частью знаменателя.

Bianco Research опубликовала поистине грандиозный пакет диаграмм, наглядно иллюстрирующий текущую и будущую катастрофу банковской системы США. . Некоторые из их графиков будут представлены в этом эссе.

Соединенные Штаты Америки или Соединенные Штаты Китая

Правительство США находится на перепутье и до сих пор не может решить, какую банковскую систему оно хочет для Pax Americana. Нужна ли ей децентрализованная система малых и средних банков, которые кредитуют на местах (т. е. банковская система США до 2008 г.)? Или ему нужна централизованная система нескольких мегабанков, которые в первую очередь кредитуют национальных чемпионов, супер-пупер богатых людей и Джеффри Эпштейн (т. е. банковская система Китая)?

После глобального финансового кризиса 2008 года служащие, отвечающие за регулирование банковской деятельности, решили создать двухуровневую систему. Восемь банков признаны слишком большими, чтобы обанкротиться (TBTF) и предоставлена неограниченная государственная гарантия на их депозиты. JP Morgan лидирует, владея 16% всех депозитов в США. Вкладывая средства в эти мегабанки, нет никакого риска. Если банк TBTF облажается, правительство США напечатает деньги, необходимые для того, чтобы все вкладчики вернули свои деньги. По сути, эти 8 банков являются государственными предприятиями, прибыль которых приватизируется акционерами, а убытки обобществляются гражданами. В обмен на эту милую сделку эти восемь банков получили чертову тонну новых правил, которым они должны были следовать. Затем эти мегабанки потратили сотни миллионов долларов на пожертвования на политическую кампанию, чтобы внести изменения в эти правила и установить максимально благоприятные ограничения.

Источник: Открытые секреты

Каждый другой банк должен самостоятельно выдерживать невзгоды свободного рынка. Все вклады не гарантированы, и из-за связанных с этим рисков можно подумать, что вкладчики должны быть четко проинформированы о том, как именно эти банки ссужают свои деньги. Вместо этого вкладчикам остается расшифровывать преднамеренно тупые и вводящие в заблуждение финансовые отчеты банков и делать собственные выводы относительно того, хорошо ли управляется тот или иной банк.

Все банки обслуживают разные типы клиентов. Банки TBTF ориентированы на обслуживание крупных корпораций и сверхбогатых людей, и они являются профессионалами в области кредитования и торговли ценными бумагами. Банки TBTF также являются проводниками денежно-кредитной политики Федеральной резервной системы (ФРС) и Министерства финансов США, и они поддерживают правительство США, покупая большое количество долговых обязательств страны.

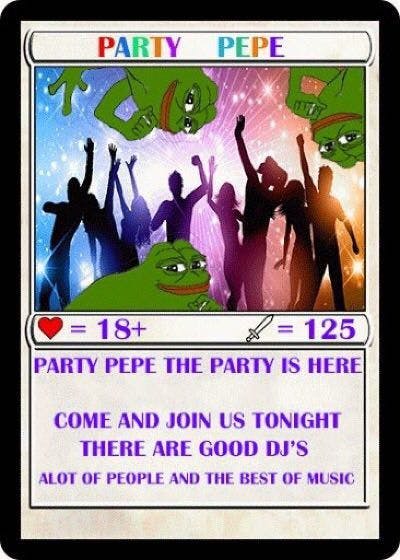

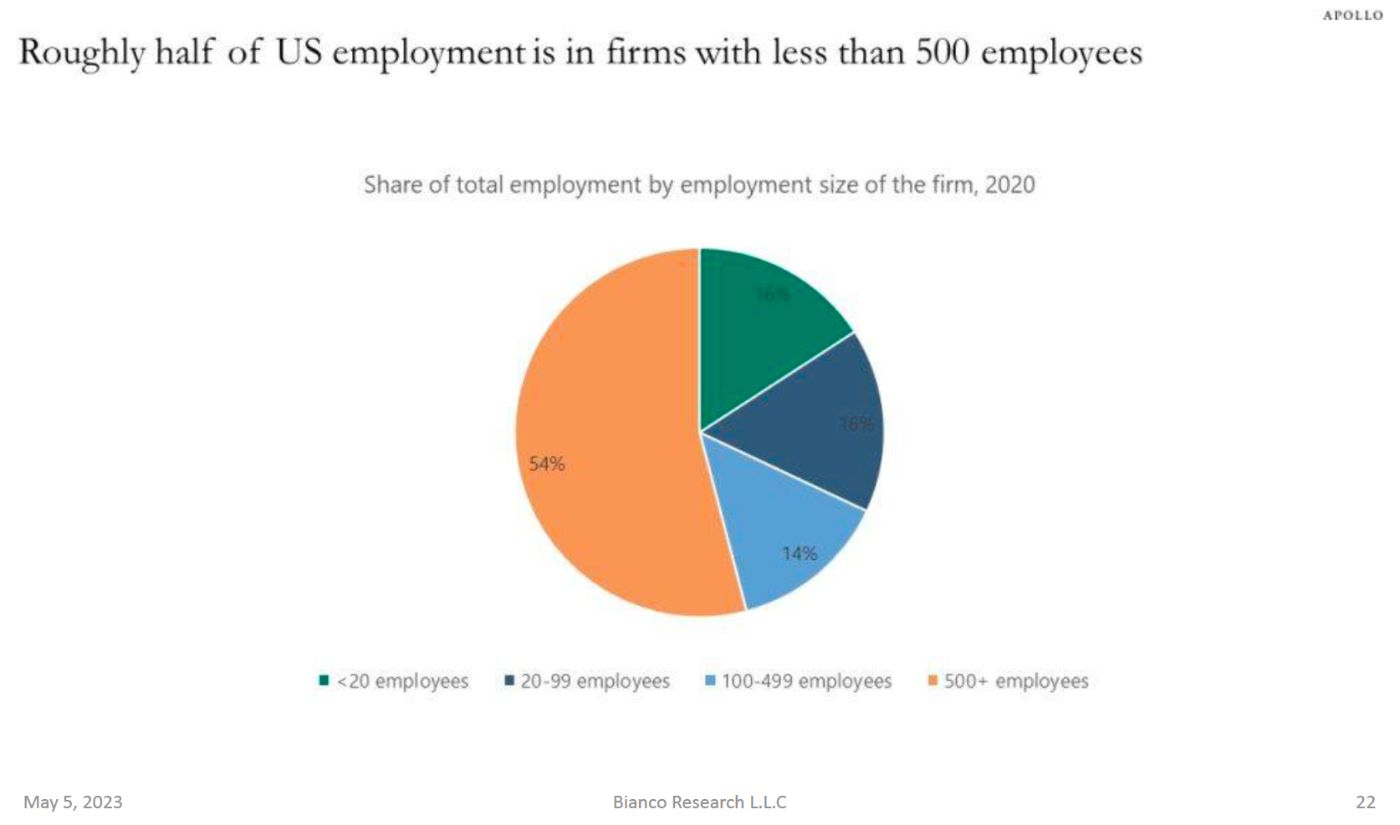

С другой стороны, банки, не входящие в TBTF, являются двигателем экономики США, то есть предоставляют кредиты малому и среднему бизнесу и кредиты людям с более скромным достатком. Они берут остатки, которые банки TBTF выбрасывают с пресловутого стола, заполняя свои кредитные книги коммерческой недвижимостью, жилищными ипотечными кредитами, автокредитами и личными кредитами (только для примера). Взгляните на следующие две диаграммы, которые показывают, насколько надежная сеть небольших банков, не входящих в TBTF, является неотъемлемой частью экономики США.

Хотя обе группы банковской системы США подвержены различным типам кредитных рисков через соответствующие кредитные портфели, они подвержены одинаковому процентному риску. Риск процентной ставки заключается в том, что если инфляция поднимется и ФРС поднимет краткосрочные ставки для борьбы с ней, кредиты, которые они выдали по более низким ставкам, будут стоить меньше. Это просто математика облигаций. (Я подробно обсуждал это явление в своем эссе «Кайсэки".)

Когда в марте этого года 3 банка обанкротились в течение одной недели, ФРС и Казначейство США поспешно придумали схему спасения под названием «Программа срочного финансирования банков» (BTFP). Согласно этому плану, любой банк, владевший казначейскими облигациями США (UST) или ценными бумагами, обеспеченными ипотекой США (MBS), мог передать их ФРС и получить 100 % их номинальной стоимости в недавно напечатанных долларах США.

Учитывая, что основанная на фиатах банковская система с частичным резервированием и финансовая система Pax Americana в целом представляют собой игру на доверие, власть имущие не реагируют доброжелательно, когда рынок называет их выходки чушью. Финансовые рынки правильно раскусили BTFP и распознали в нем плохо замаскированный способ напечатать 4,4 триллиона долларов, чтобы «спасти» одну часть банковской системы США. Рынок выразил свое недовольство этим инфляционным движением, подняв цены на золото и биткойн. На политическом фронте различные выборные должностные лица США сделали все возможное и возмутились этой финансовой помощью банкам. Мошенники никогда не любят, когда их разоблачают, и Федеральная резервная система США (Fed & Казначейство США осознало, что в следующий раз, когда банку (банкам) потребуется помощь, не может быть так очевидно, что они замышляют. Это означало, что любые изменения, внесенные в BTFP, должны были выполняться тайно. Нас больше всего интересует изменение, связанное с типом обеспечения, подходящего для программы BTFP.

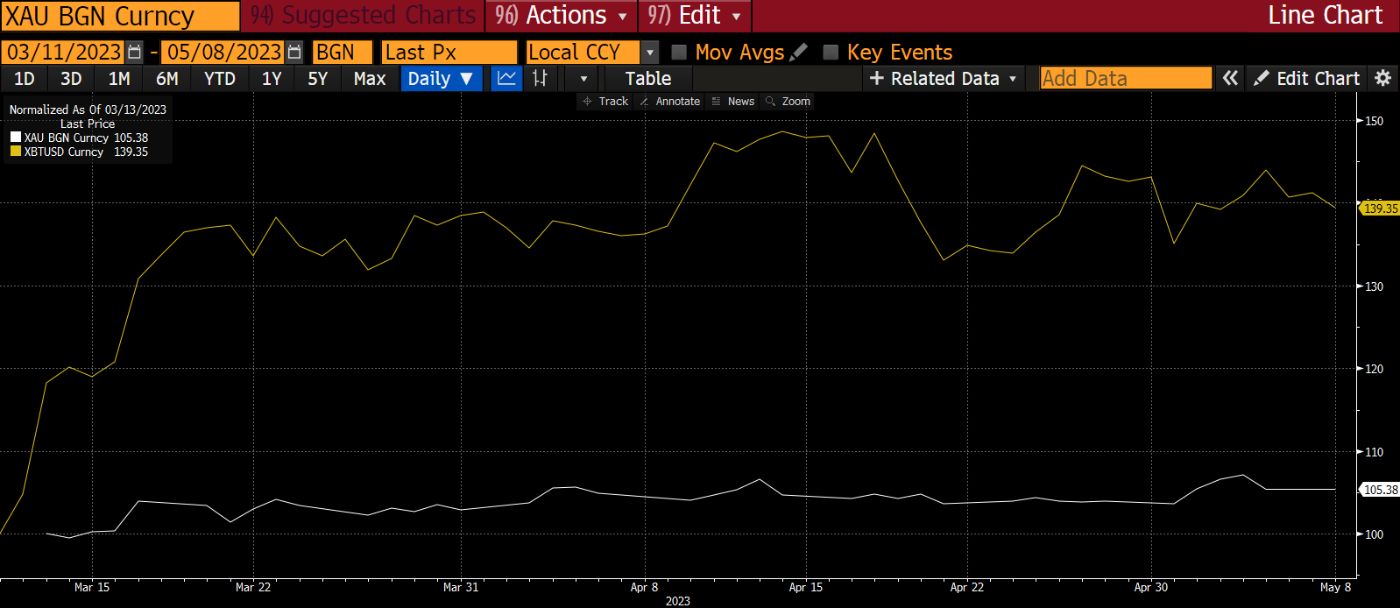

С 11 марта 2023 года, когда было объявлено о BTFP, золото выросло на 5 % (белый цвет), а биткойн — на 40 % (желтый цвет).

Но сначала важно понять, что ускорило эту настройку. Банки TBTF, а также любой банк, который держал большую часть своих активов в ценных бумагах UST или MBS, выиграли только от объявления о BTFP. Рынок знал, что если и когда эти банки столкнутся с оттоком депозитов, они смогут легко удовлетворить свои потребности в наличности, передав подходящие облигации ФРС и получив обратно доллары. Но банкам, не входящим в TBTF, повезло меньше, потому что большая часть их активов не подходила для финансирования BTFP.

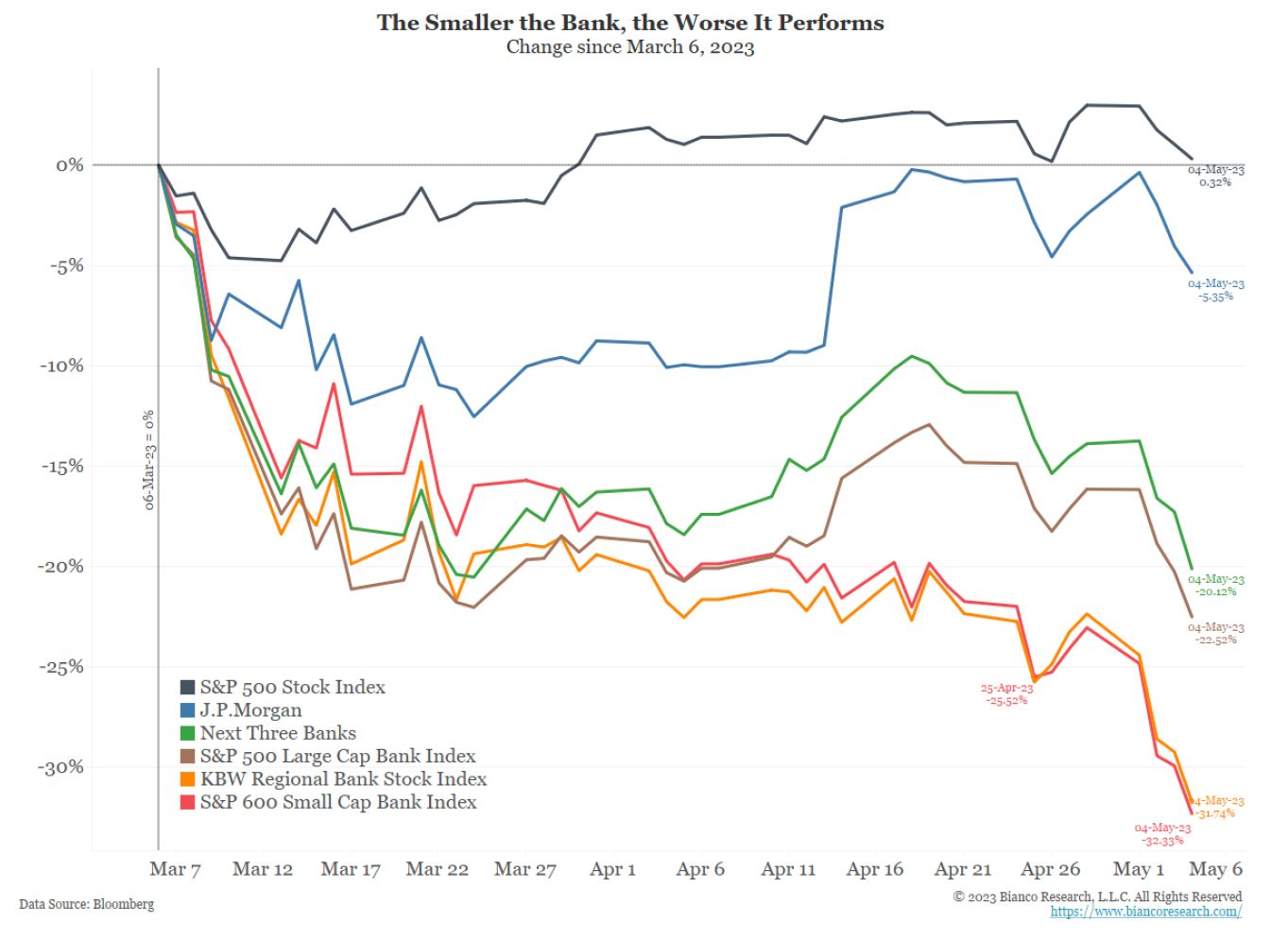

Менее чем за один финансовый квартал рынок увидел BTFP и поставил под угрозу банки, не входящие в TBTF. Рынок задался вопросом: «Кто будет платить по счетам за потери процентной ставки по их кредитным книгам, если они не могут получить доступ к BTFP?» И это заставило их задаться вопросом: «Зачем мне владеть акциями банка, который не может получить неявную или явную поддержку со стороны правительства?» Этот вопрос особенно важен, поскольку недавняя помощь Первой республике продемонстрировала, что «цена» за то, что FDIC устроила «брак с пулей» между банком, не входящим в TBTF, и здоровым банком TBTF, — это полное уничтожение акционерного капитала и держателей облигаций. В результате владельцы акций начали сбрасывать свои доли в региональных банках… 99-процентный убыток лучше, чем 100-процентный убыток. Тот, кто продает первым, продает лучше всех.

First Republic стала первой жертвой после BTFP, и то, как она закончилась, дает нам больше подсказок о том, кто находится в фаворе у правительства США, а кто не в нем. Политика спасения банков токсична. Многие простолюдины возмущены тем, что в 2008 году они потеряли свой дом, машину и/или малый бизнес, в то время как крупные банки получили поддержку правительства на сотни миллиардов долларов и выплатили рекордные бонусы. Поэтому политики неохотно поддерживают внешне очевидную помощь банкам, тем более что Америка (теоретически) является капиталистическим обществом, где допущение банкротства компаний должно быть частью системы.

Я уверен, что министр финансов США Джанет Йеллен обратилась к BTFP, и ей сказали, что ни при каких обстоятельствах правительство США не должно спасать дополнительные обанкротившиеся банки. Я предполагаю, что ей сказали, что частный рынок должен найти решение для управления банкротом, не относящимся к TBTF, — это означает, что изменение BTFP, которое сделает любые банковские активы подходящими для финансирования, не обсуждалось. Некоторое время назад президент США Джо Байден сказал Джерому Пауэллу, председателю ФРС, что сдерживание инфляции является его приоритетом номер один. Не желая идти против воли президента, ФРС не смогла снизить процентные ставки настолько, чтобы остановить отток депозитов из этих шатких банков, пока инфляция все еще оставалась на уровне 5% (я подробнее расскажу об этом позже в этом эссе). Два основных финансовых подразделения правительства (ФРС и Казначейство США) не могли изменить свою политику, чтобы эффективно справиться с этим банковским кризисом, по политическим причинам.

"Я баллотировался в президенты, потому что устал от так называемой просачивающейся экономики. Теперь у нас есть шанс построить историческое восстановление с экономикой, которая работает на рабочие семьи. Самое важное, что мы можем сделать сейчас переход от быстрого восстановления к стабильному, устойчивому росту означает снижение инфляции. Вот почему я сделал борьбу с инфляцией своим главным экономическим приоритетом".

Президент США Джо Байден в статье WSJ от мая 2022 года

Федеральная корпорация страхования депозитов (FDIC), правительственный орган США, отвечающий за ликвидацию обанкротившихся банков, изо всех сил старалась собрать вместе банки TBTF для выполнения их «долга» и покупки проигравших банков. Неудивительно, что эти ориентированные на прибыль, поддерживаемые государством предприятия не хотели иметь ничего общего с оказанием помощи Первой республике, если только правительство не было готово внести еще большую долю. Именно поэтому, после многих дней и падения курса акций на 99%, FDIC конфисковала Первую Республику, чтобы продать ее активы для выполнения обязательств вкладчиков.

Примечание*. Цена акций банка важна по двум причинам. Во-первых, банк должен иметь минимальную сумму собственного капитала для обеспечения своих обязательств, т. е. скину в игре. Если цена акций упадет слишком далеко, это будет нарушением этих нормативных требований. Во-вторых, падение курса акций банка побуждает вкладчиков бежать из банка, опасаясь, что где дым, там и огонь.*

В 11 часов, незадолго до открытия рынков в понедельник, 1 мая 2023 года, FDIC предложила JPM, крупнейшему банку TBTF, выгодную сделку, и она согласилась купить First Republic. Сделка была настолько хороша, что генеральный директор JPM Джейми Даймон проворковал в ответ на призыв акционеров, что банк признает немедленную прибыль в размере 2 миллиардов долларов. JPM, банк с государственной гарантией, отказывается покупать обанкротившийся банк до тех пор, пока правительство не заключит с ним настолько выгодную сделку, что он мгновенно заработает 2 миллиарда долларов. Где патриотизм Джейми?

Не позволяйте цифрам отвлекать вас от важного урока этой финансовой помощи. Сделка с Первой республикой иллюстрирует предварительные условия для национализации путем покупки банком TBTF. Давайте пройдемся по ним.

Условие:

Владельцы акций и держатели облигаций уничтожаются. Пончик… Бублик… Гусиное яйцо. Капиш?

Ответ:

Если у вашего банка есть процентные убытки по его кредитному портфелю (которые есть у каждого отдельного банка), и эти кредиты не соответствуют требованиям BTFP, вы должны НЕМЕДЛЕННО продать эти акции! Вы же не хотите быть убитым FDIC. Короткие продавцы не несут ответственности за обвал акций этих дерьмовых банков. Владельцы длинных позиций продают акции, опасаясь 100%-ной потери капитала, если и когда вмешается FDIC.

Условие:

Банк TBTF с государственной гарантией должен купить обанкротившийся банк, приняв на себя его активы. Банк TBTF будет делать это только при дополнительной государственной поддержке со стороны FDIC.

Ответ:

В ситуации с Первой республикой JPM получила дешевые кредиты от FDIC, и это же агентство понесло 80% любых убытков по кредитному портфелю. По сути, похоже, что правительство расширит залог, отвечающий требованиям BTFP, только в том случае, если банк TBTF сначала купит обанкротившийся банк. Это умно, и большинство политиков и их избирателей не поймут, что правительство США расширило свою поддержку банковской системы, не заявив об этом формально. Теперь баланс FDIC будет раздут из-за потенциальных убытков от несостоятельных банковских кредитных книг и низкопроцентных кредитов банкам TBTF. Поэтому Пауэлла, Йеллен и администрацию Байдена нелегко обвинить в печатании денег для спасения банка.

Критическое предположение

Если вы считаете, что, когда дело доходит до дела, политики США всегда сделают все возможное, чтобы спасти банковскую систему, тогда вы должны согласиться с тем, что все депозиты в банках, зарегистрированных на федеральном уровне, в конечном итоге будут гарантированы. Если вы не согласны, то вы должны полагать, что некоторые вкладчики банка понесут убытки.

Чтобы оценить, чья сторона, скорее всего, окажется правдой, взгляните на банки, потерпевшие крах в 2023 году, и на то, как с ними справились.

| Банк | Конфисковано FDIC | Акционеры | Вкладчики | |----|----|----|----| | Сильвергейт | Нет | Может получить значение от банкротства | 100% сделано целым | | Банк Кремниевой долины | Да | Уничтожен | 100% сделано целым | | Подпись | Да | Уничтожен | 100% сделано целым | | Первая Республика | Да | Уничтожен | 100% сделано целым |

Примечание. Технически Silvergate не была конфискована FDIC, поскольку она объявила о банкротстве до полного банкротства.

При всех обстоятельствах, когда FDIC захватила банк, вкладчики были спасены. К счастью, Silvergate, несмотря на то, что объявила о банкротстве, все же смогла спасти вкладчиков. Поэтому, даже если вы находитесь в банке, не входящем в TBTF, ваши деньги, скорее всего, в безопасности. Однако нет никакой гарантии, что, если FDIC захватит банк, банк TBTF налетит и спасет вкладчиков; также нет гарантии, что если банк объявит о банкротстве, у него будет достаточно активов, чтобы полностью покрыть все депозиты. Таким образом, в ваших интересах перевести все свои средства сверх застрахованного лимита в 250 000 долларов в банк TBTF, который имеет полную государственную гарантию депозитов. Это неизбежно приведет к перемещению крупных депозитов из банков, не входящих в TBTF, в банки с TBTF, что еще больше усугубит проблему бегства депозитов.

Причина, по которой министр финансов США Йеллен не может предложить полную гарантию депозитов всем банкам, заключается в том, что для этого требуется акт Конгресса США. И, как я уже говорил выше, у политиков нет аппетита к большему количеству предполагаемой финансовой помощи банкам.

Отток депозита

Банки, не входящие в TBTF, будут продолжать терять депозиты все более быстрыми темпами.

Во-первых, как я утверждал выше, чтобы быть на 100 % уверенным в безопасности вашего депозита, вы должны перевести свои деньги из банка, не входящего в TBTF, в банк, в котором действует TBTF.

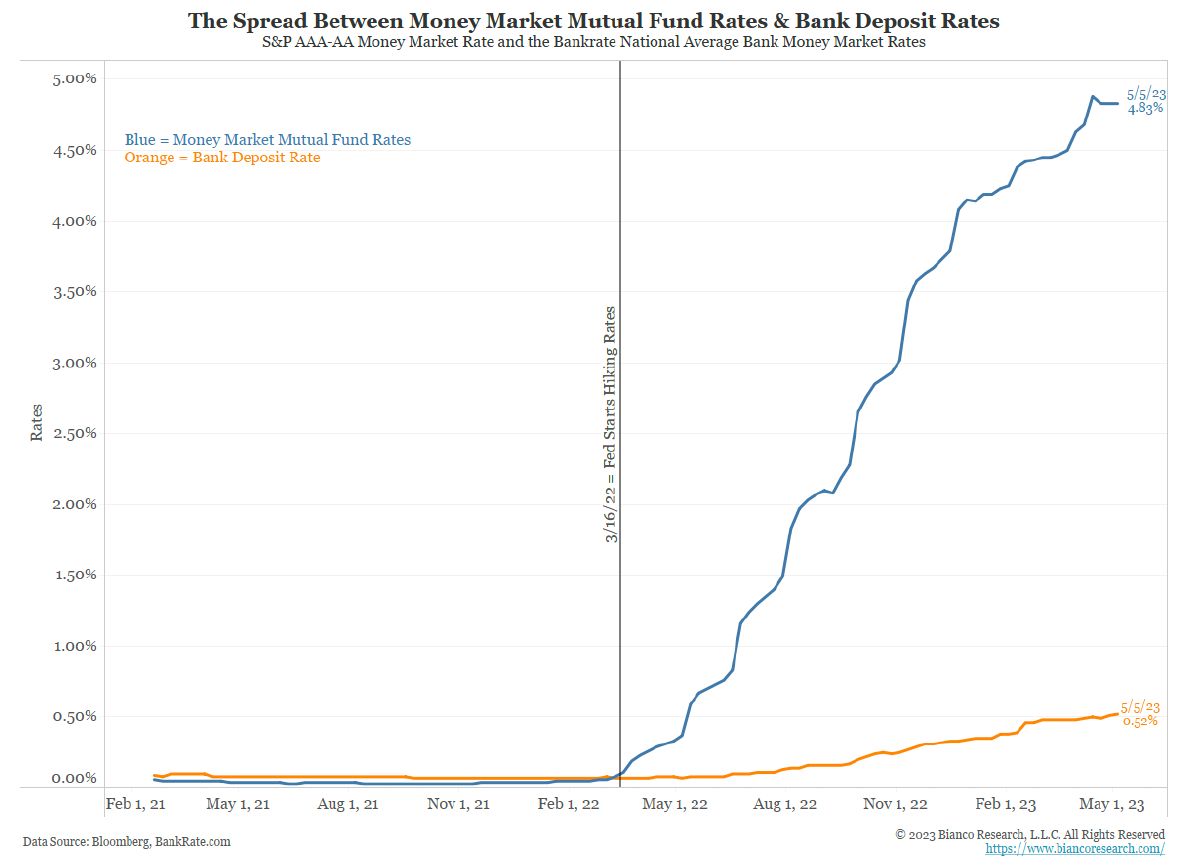

Во-вторых, все банки потеряют депозиты в пользу фондов денежного рынка, которые вкладывают деньги в ФРС и/или инвестируют в краткосрочные казначейские векселя США. Подумайте об этом — вы можете заработать почти 5% в фонде денежного рынка или 0,50% в качестве вкладчика банка (см. график выше). Если бы вы могли перевести свои деньги и почти в 10 раз увеличить свой процентный доход с помощью мобильного телефона за время, необходимое для просмотра нескольких видеороликов TikTok, зачем вам оставлять свои деньги на депозите в банке?

Даже если вы не можете понять, что такое фонд денежного рынка, и хотите просто оставить свои деньги в банке, на данный момент нет причин делать это в не-TBTF. Банки TBTF могут потерять депозиты, и вам не о чем беспокоиться, потому что, в конце концов, правительство США прямо гарантирует, что вы всегда получите свои деньги обратно. Банки, не входящие в TBTF, просто облажались, а отток депозитов будет по-прежнему приводить к банкротству.

Если инфляция, процентные ставки и банковское регулирование останутся такими же, как сейчас, не будет сценария, при котором каждый банк, не входящий в TBTF, не обанкротится. Будет 100% отказ. Гарантировано!

Хорошо… может быть, это немного агрессивно. Единственные банки, которые выживут, — это те, которые работают по полностью зарезервированной модели. Это означает, что они принимают депозиты и сразу же размещают эти средства в ФРС на условиях овернайт. Это очень безопасный способ ведения банковских операций, но, к сожалению, ФРС не любит такой вид банковских операций. У них есть отклоненные заявки для банков, желающих использовать этот бизнес. модель по неизвестным причинам.

Знаменатель

Если мой прогноз о конечной судьбе всех банков, не входящих в TBTF, верен, то насколько больше может увеличиться денежная масса США? Это реальный вопрос. Мы знаем, что потенциальное расширение BTFP составляет не менее 4,4 трлн долларов США (т. е. сумма UST и MBS на балансах банков США, которую можно обменять на наличные в любой момент).

Теперь мы также знаем, что предпочтительная ловкость рук ФРС, Министерства финансов США и банковских регуляторов состоит в том, чтобы решительно настаивать на том, чтобы банк TBTF взял на себя обязательства обанкротившегося банка, не входящего в TBTF. Банки TBTF берут на себя эту общественную услугу, получая дешевый капитал и поглощая убытки, оплачиваемые из напечатанных государством денег и денег американских налогоплательщиков. Таким образом, денежная масса, по сути, будет расширена за счет общей суммы кредитов банков, не входящих в TBTF, которая составляет 7,75 трлн долларов США.

Примечание для подписчиков Ned Davis Research: я рекомендую вам ознакомиться с отчетом ECON_51, чтобы проверить мои 7,75 триллиона долларов.

Напомним, что причина, по которой эти кредиты должны быть обеспечены, заключается в том, что депозиты исчезли. По мере бегства депозитов банку приходится продавать кредиты намного дешевле номинальной стоимости и осознавать убыток. Осознание убытка означает, что они упадут ниже нормативных пределов капитала и, в худшем случае, у них не останется достаточно наличных средств, чтобы полностью выплатить вкладчикам.

Банки, не входящие в TBTF, могут не обанкротиться только в том случае, если произойдет одно из следующих событий:

- ФРС снижает ставки таким образом, что доходность механизма обратного репо или трехмесячных казначейских векселей падает ниже диапазона от 2% до 3%. Диапазон от 2% до 3% является оценкой смешанной доходности кредитного портфеля банков. ФРС может снизить ставки либо из-за снижения инфляции, либо из-за того, что они хотят предотвратить дальнейшую нагрузку на банковскую систему США. Затем банки могут поднять ставки по депозитам до уровня, который могут предложить фонды денежного рынка, или немного превысить его, и банковские депозиты снова вырастут.

2. Обеспечение, соответствующее требованиям BTFP, распространяется на любой кредит на балансе банка США.

Вариант 1 ослабляет финансовые условия, а рискованные активы, такие как биткойн, золото, акции, недвижимость и т. д., перекачиваются.

Это снижение цены денег.

Вариант 2 увеличивает количество денег, которое в конечном итоге будет напечатано. И опять же, это только поддерживает рисковые активы, которые находятся за пределами банковской системы. Это означает, что золото и биткойн качают, а акции и имущество сбрасывают. Акции падают, потому что исчезают банковские кредиты и компании не могут финансировать свою деятельность. Недвижимость находится вне финансовой системы, но она настолько дорога в номинальном долларовом выражении, что большинству покупателей приходится оплачивать покупки. Если ставки по ипотечным кредитам остаются высокими, никто не может позволить себе ежемесячные платежи, и цены падают.

Это увеличение предложения денег.

В любом случае, золото и биткойн растут, потому что либо увеличивается предложение денег, либо цена денег снижается.

Но что, если цена денег продолжит расти, потому что инфляция отказывается замедляться, а ФРС продолжает повышать ставки? Буквально на прошлой неделе сэр Пауэлл продолжал подчеркивать, что цель ФРС — победить инфляционного зверя, и вслед за этим поднял ставки на 0,25% в разгар банковского кризиса. В этом случае банки, не входящие в TBTF, будут продолжать банкротиться по мере роста спреда между фондами денежного рынка и депозитными ставками, что заставляет вкладчиков бежать, и это приводит к банкротству, что в конечном итоге приводит к тому, что их кредиты в любом случае поддерживаются правительством. А, как мы знаем, чем больше кредитов гарантирует правительство, тем больше денег необходимо в конечном итоге напечатать, чтобы покрыть убытки.

Единственная причина, по которой принтер денег не пойдет бррр, — это если правительство США решит, что оно допустит крах банковской системы, но я полностью уверен, что политическая элита США скорее напечатает деньги, чем подберет размер банковской системы.

Многие читатели могут подумать про себя, что эта банковская проблема — чисто американское дело. А учитывая, что большинство читателей не являются гражданами Pax Americana, вы можете подумать, что вас это не касается. Неправильный! Из-за статуса доллара США в качестве резервной валюты большинство стран импортируют американскую денежно-кредитную политику. Что еще более важно, многие неамериканские учреждения, такие как суверенные фонды благосостояния, центральные банки и страховые компании, владеют активами, номинированными в долларах США. Нравится вам это или нет, доллар США продолжит обесцениваться по отношению к твердым активам, таким как золото и биткойн, а также к полезным товарам, таким как нефть и медь. Ты тоже в знаменателе, прямо как чистокровная американка Джейн Доу.

Бум-бум-бум

Если инфляция останется высокой, а ФРС продолжит повышать ставки или даже сохранит их на прежнем уровне, тогда банкротится больше банков, мы увидим больше помощи TBTF, а правительство продолжит поддерживать создание более крупных и более крупные банки TBTF. Это расширит предложение денег и золота, и биткойн будет расти.

Если инфляция упадет, а ФРС быстро снизит ставки, в конце концов банки перестанут терпеть крах. Но это снизит цену денег, а золото и биткойн вырастут.

Некоторые могут спросить, почему я не учел исход, при котором банки выживают достаточно долго, чтобы их кредиты с низкой процентной ставкой погасили и были заменены кредитами, выданными по гораздо более высокой доходности. Вкладчики не собираются ждать от 12 до 24 месяцев, зарабатывая в основном 0% в банке против 5% в фонде денежного рынка. Коснитесь, коснитесь, проведите слайдом, и менее чем за 5 минут ваша депозитная база станет гонзо благодаря вашему удобному мобильному банковскому приложению. Просто не хватает времени!

Вы просто не можете потерять владение золотом и биткойнами, если только не верите, что политическая элита готова пережить полный крах банковской системы. Настоящая неудача будет означать, что большая часть зарегистрированных банков рухнет. Это остановит любое банковское кредитование бизнеса. Многие предприятия потерпят крах, так как не смогут финансировать свою деятельность. Создание нового бизнеса также будет сокращаться в отсутствие банковского кредита. Цены на жилье резко упадут из-за роста ставок по ипотечным кредитам. Цены на акции упадут, потому что многие компании в 2020 и 2021 годах набрасывались на долги под низкие проценты, а когда больше не будет доступного кредита для пролонгации их долга, они обанкротятся. Доходность долгосрочных казначейских облигаций США вырастет без поддержки коммерческой банковской системы, покупающей облигации. Если бы политик правил в период, когда происходили эти вещи, как вы думаете, его бы переизбрали? Ни хрена шансов! И поэтому, хотя различные органы денежно-кредитного регулирования и банковские регуляторы могут говорить о большой игре о том, чтобы больше не спасать банки, когда дерьмо действительно попадет в вентилятор, они покорно нажмут эту кнопку брррр.

Поэтому это только вверх! Просто убедитесь, что вы не последний лох в западной финансовой системе, когда придет счет. Получите свой биткойн и уходите!

Оригинал