Заставьте кривую жизни протокола DeFi работать на вас

26 декабря 2023 г.В настоящее время большинство инвесторов DeFi либо теряют деньги или получать очень небольшую прибыль. Этому есть несколько причин, одна из которых особенно фундаментальна.

Чтобы добиться положительной и высокой доходности от DeFi, поставщики ликвидности должны понимать, как протоколы DeFi развиваются на протяжении всего их существования. Большинство протоколов со временем развиваются по общей схеме.

На ранних стадиях они предлагают высокую прибыль даже при небольших инвестициях. Однако на более поздних стадиях даже значительный капитал может не принести значительной прибыли. Это не случайная ситуация, а основной фактор динамики спроса и предложения на рынке, которому следуют протоколы DeFi.

Несмотря на свою фундаментальность, эту проблему можно решить. Существует множество решений, включая ручные и автоматические агрегаторы доходности. Для начала давайте рассмотрим основную дилемму протоколов DeFi.

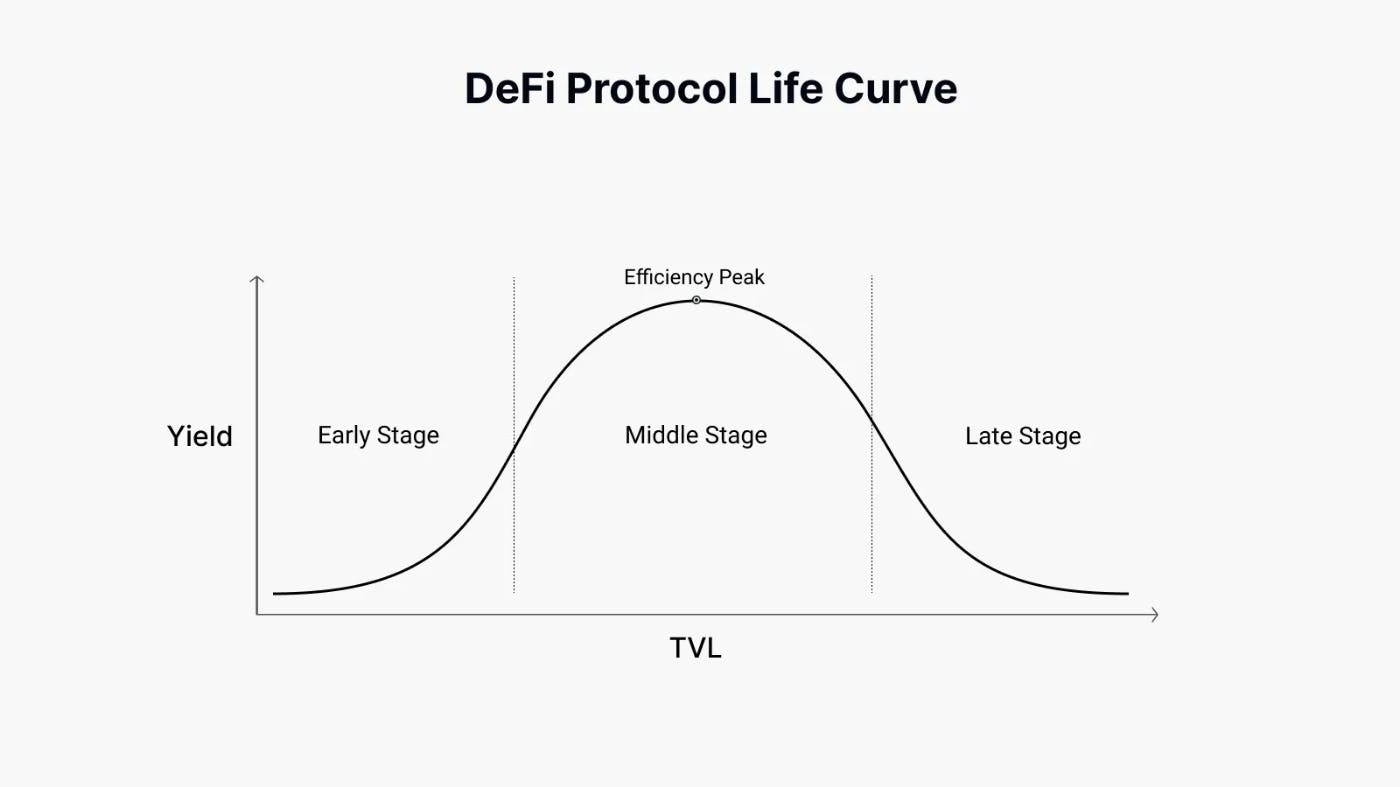

Дилемма DeFi

Ни один протокол DeFi не может генерировать деньги бесконечно. Если вы какое-то время инвестировали в DeFi, вы, вероятно, заметили изменения во многих протоколах, которые изначально приносили высокую прибыль.

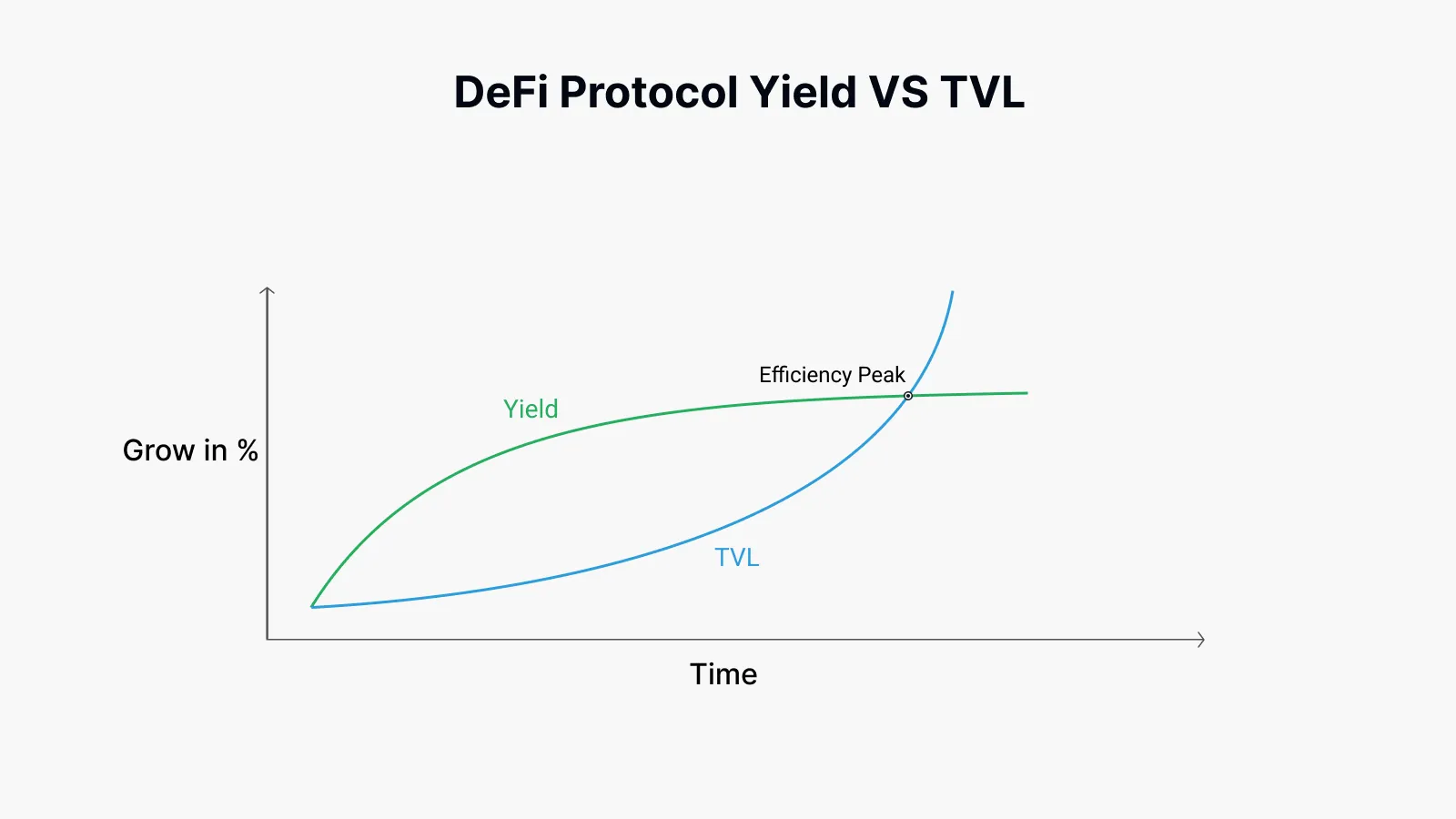

Со временем в этих протоколах обычно увеличивается капитал, которым они владеют. Однако это часто приводит к значительному снижению годовой доходности инвестиций поставщиков ликвидности.

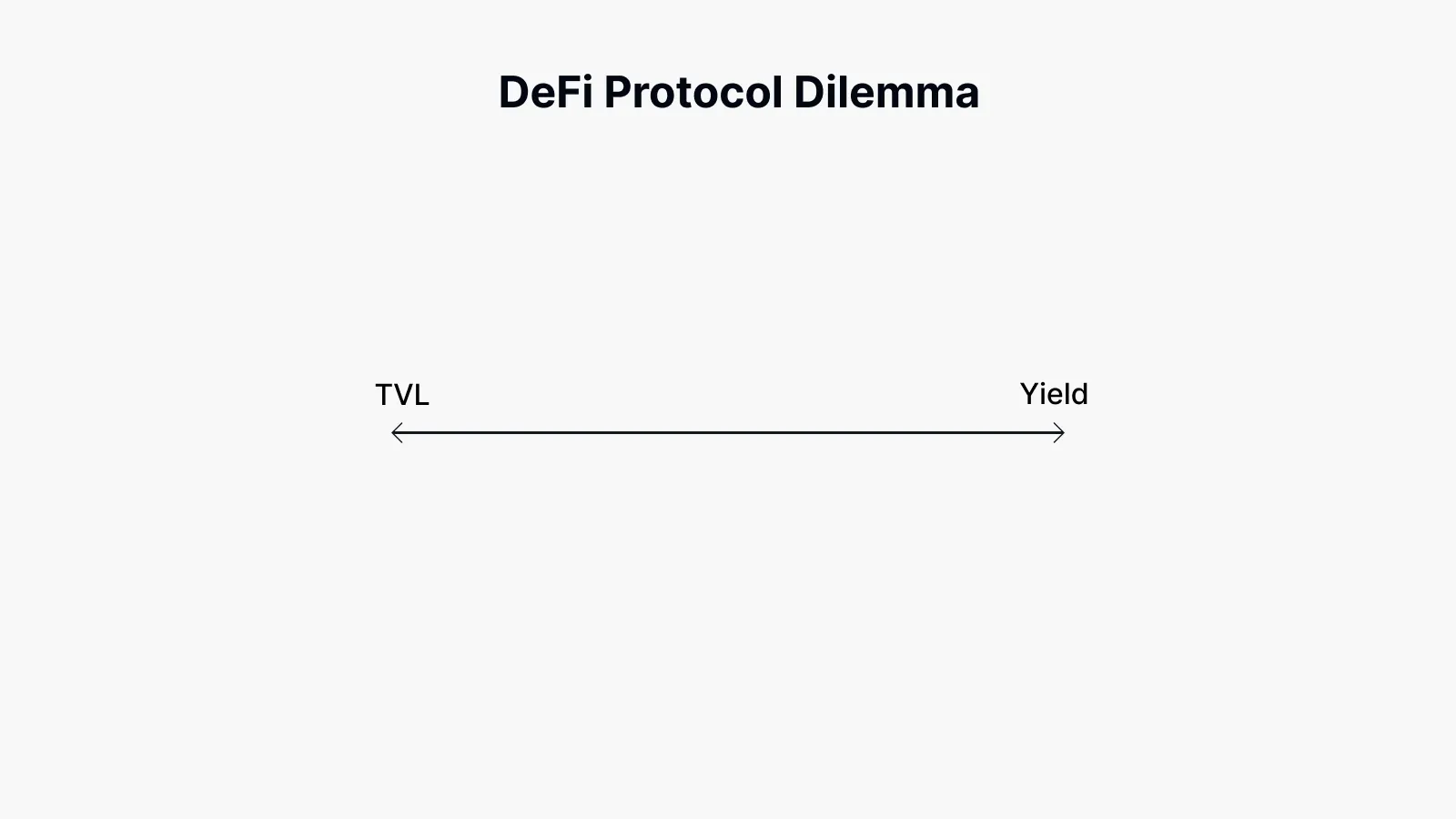

Это связано с тем, что количество пользователей этих протоколов обычно быстро растет только на начальных этапах. Через некоторое время рост использования протокола замедляется. В то же время рост Total Value Locked (TVL) ускоряется по мере того, как протокол стареет и завоевывает доверие.

Когда количество пользователей остается относительно постоянным, размер комиссий, которые протокол может взимать с них, остается неизменным, как и общий доход поставщиков ликвидности.

Поскольку общий доход протокола остается прежним, растущий TVL означает, что сгенерированные комиссии должны быть распределены между большим объемом капитала. Следовательно, каждый вложенный доллар начинает приносить меньшую прибыль. Дилемма баланса между TVL и доходностью — это проблема, которая следует одной и той же схеме на разных этапах жизни протокола.

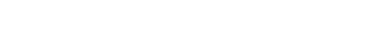

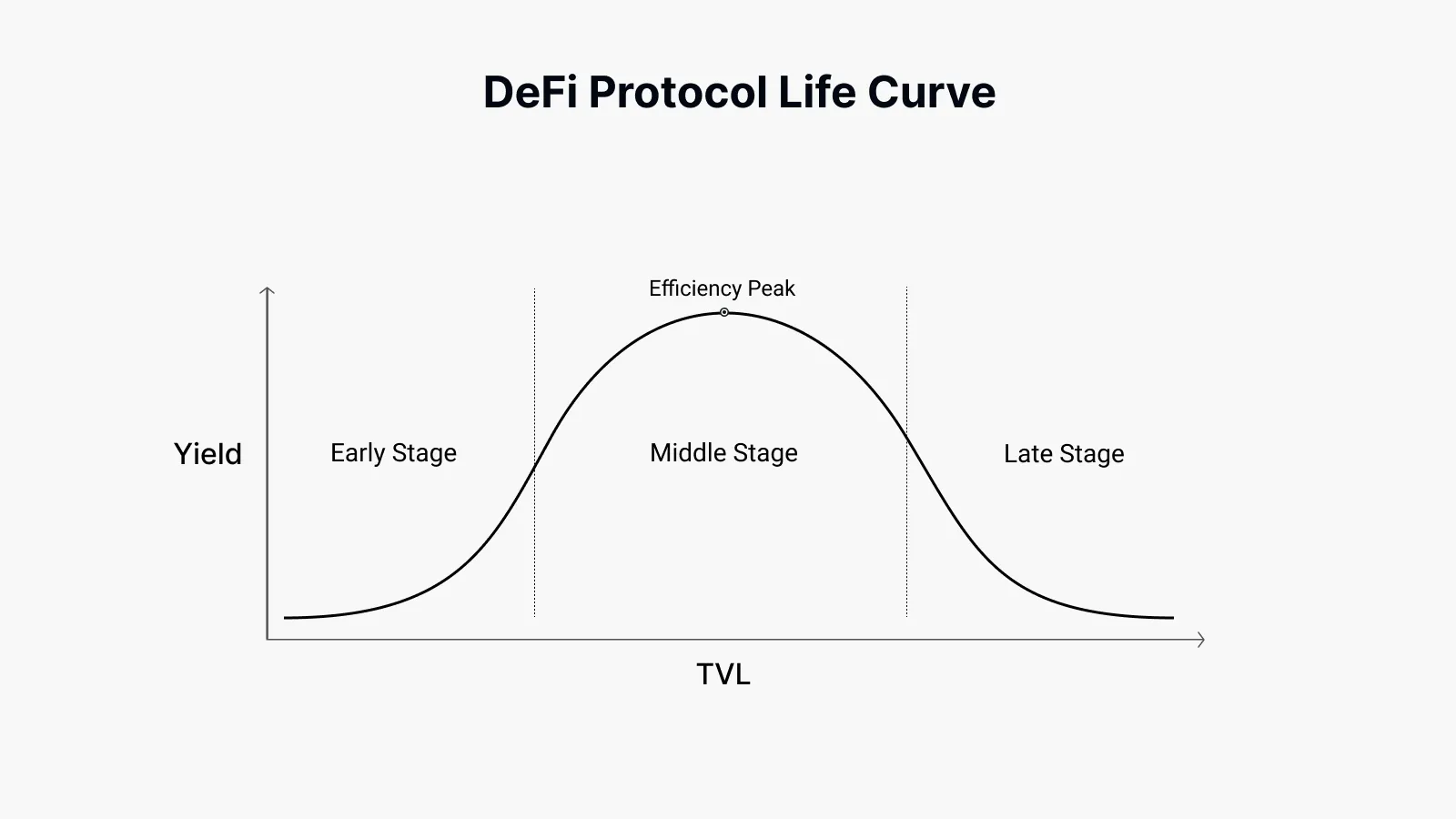

Кривая срока службы протоколов

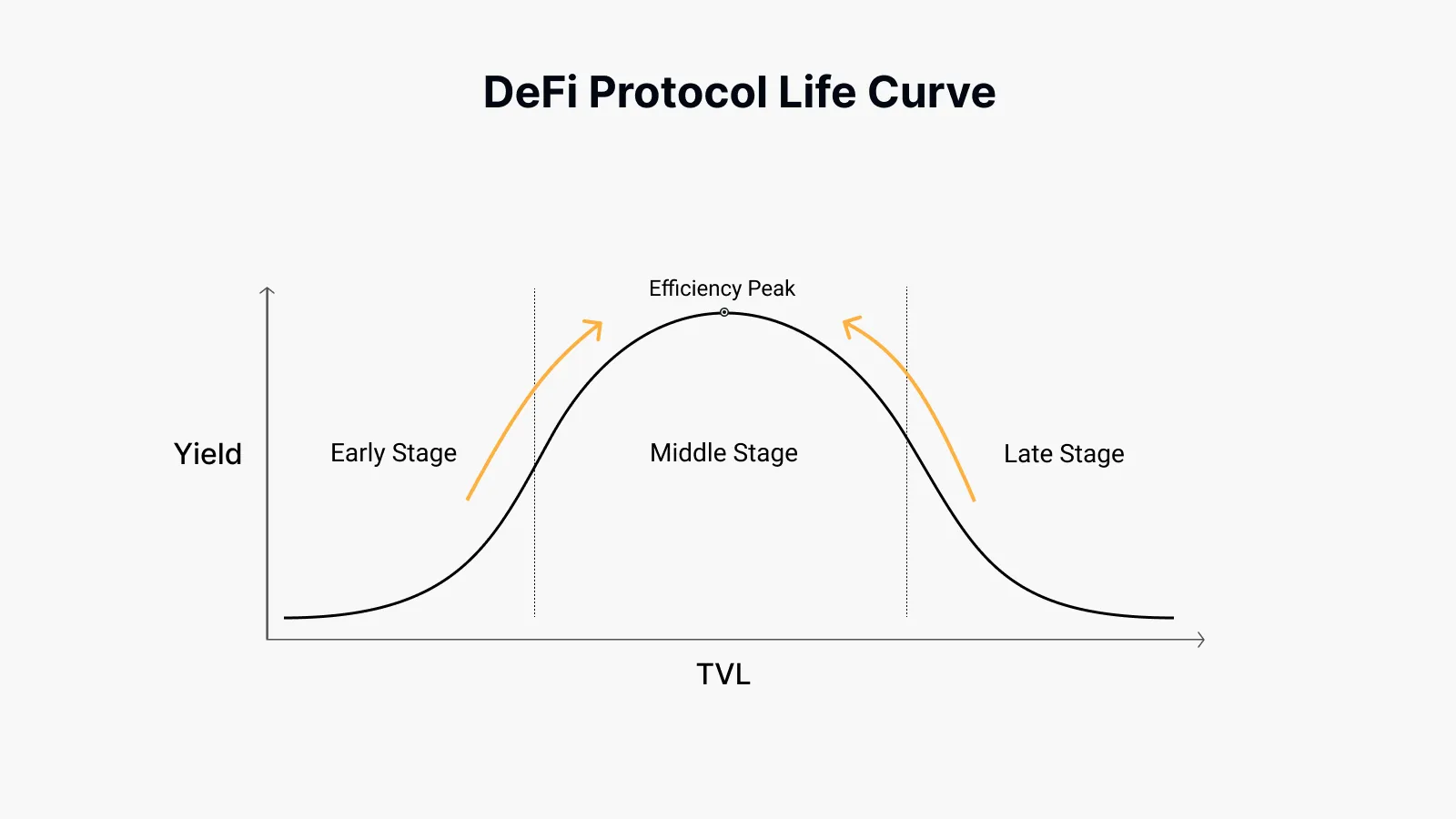

Каждый протокол обычно проходит три стадии роста. Эти этапы можно идентифицировать по взаимосвязи между TVL и доходностью. Для большинства протоколов доходность со временем растет и падает, перемещая протокол вперед и назад по этим этапам. Однако TVL обычно в некоторой степени следует за доходностью, сохраняя протокол на той же стадии.

:::совет Для протоколов кредитования эта кривая полностью применима, тогда как для децентрализованных бирж (DEX) она применяется к каждому пулу ликвидности отдельно из-за архитектурных различий между ними. На DEX каждый пул работает независимо, тогда как в протоколах кредитования все рынки взаимосвязаны.

:::

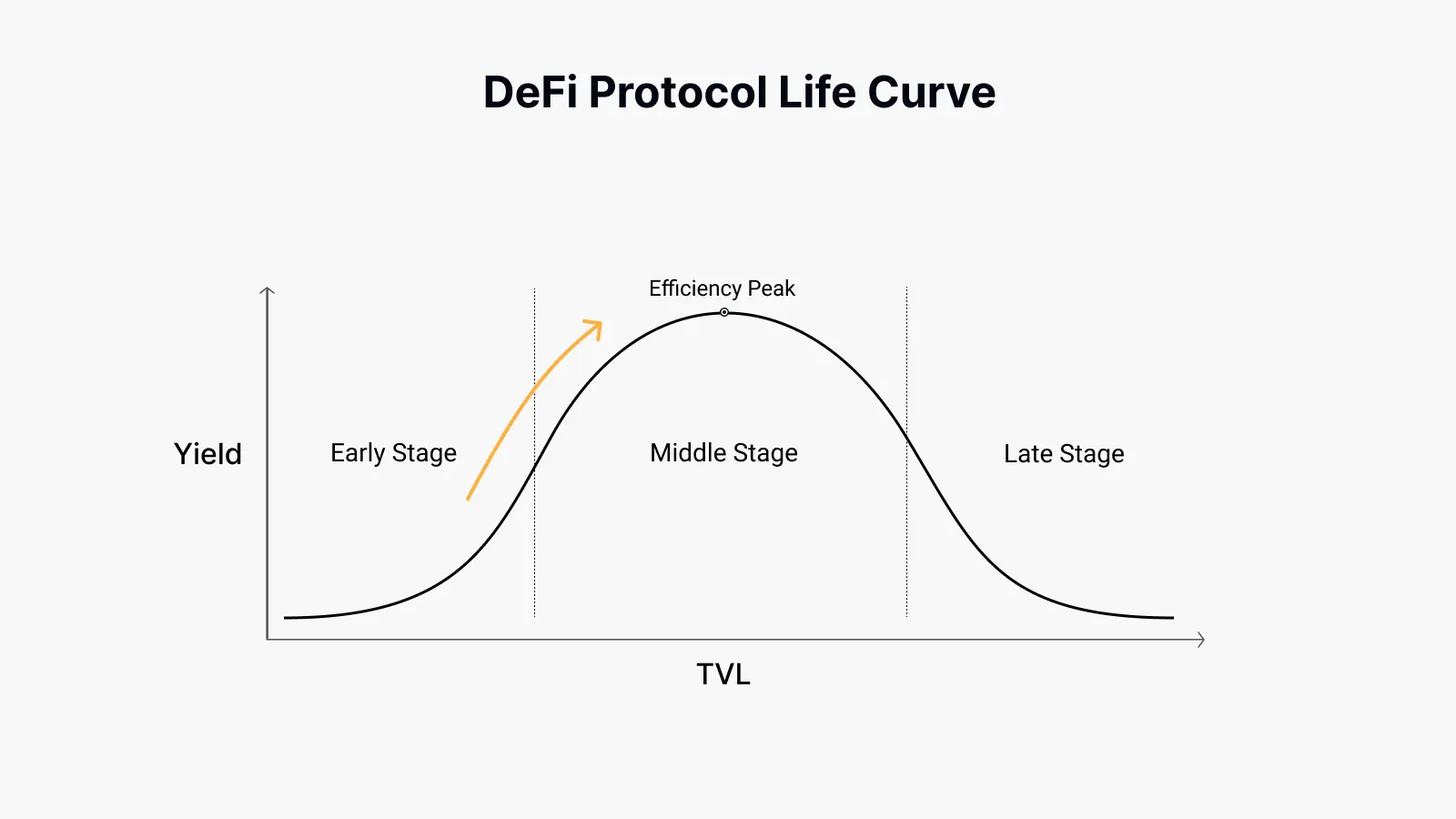

Ранняя стадия

На первой стадии роста протокол начинает привлекать первоначальное внимание и пользователей. Использование обычно растет быстрее, чем количество ТВЛ, с которыми оно работает. Например, на DEX объем торгов увеличивается по мере того, как все больше людей узнают о протоколе. Новых поставщиков ликвидности привлекают высокие доходы, которые протокол предлагает своим первоначальным поставщикам. Это привлекает внимание, что приводит к тому, что к протоколу начинает приходить все больше и больше поставщиков ликвидности.

Новые поставщики ликвидности повышают интерес к протоколу, что приводит к тому, что больше людей начинают его использовать, что также увеличивает его общий доход. Это создает цикл увеличения внимания и ликвидности. Этот цикл продолжается до тех пор, пока не будет достигнут пик эффективности.

Средний этап

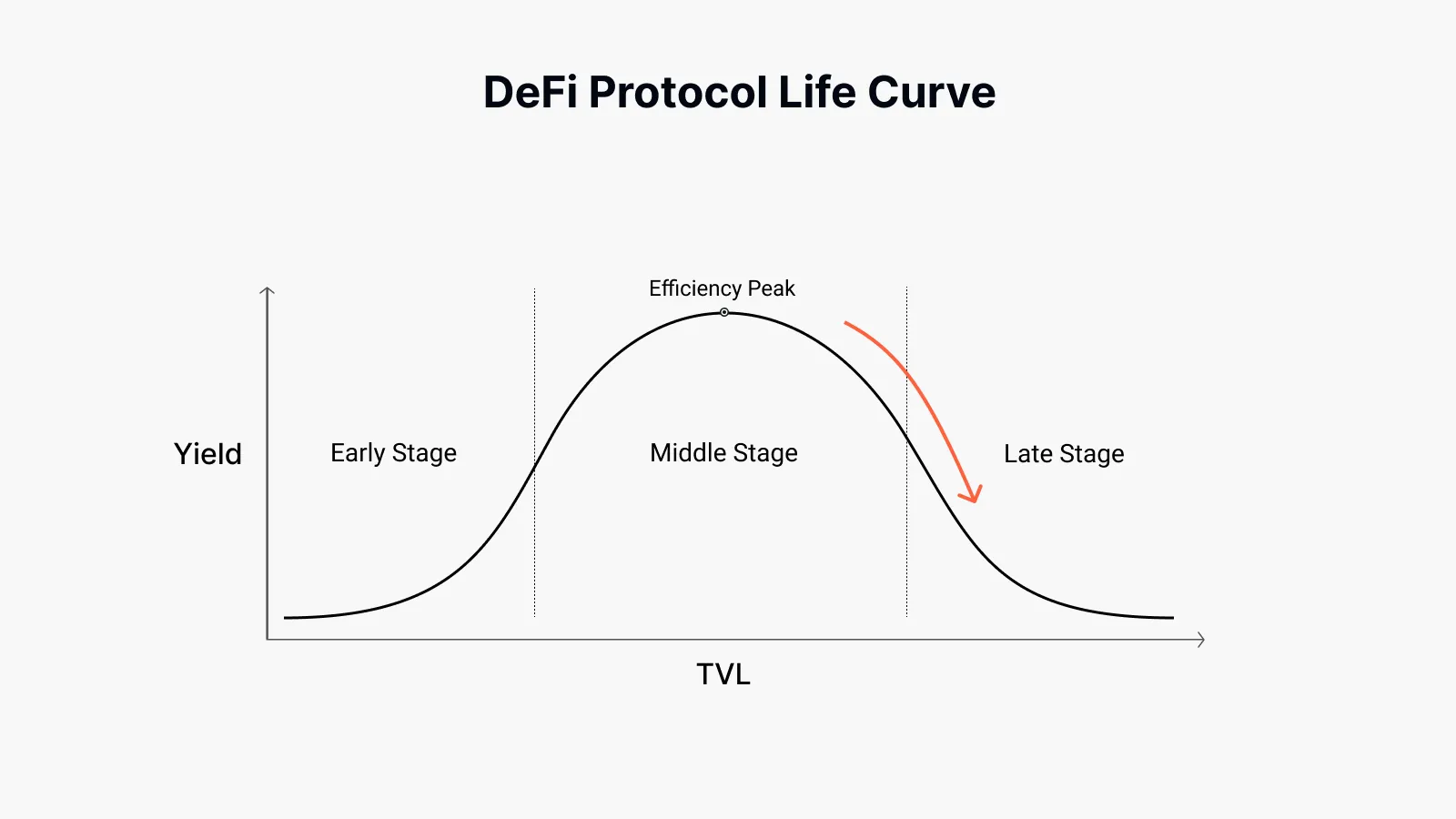

В этот момент ликвидность, привлекаемая протоколом, начинает превышать объем его торгов. Следовательно, общие комиссии, генерируемые протоколом, распределяются между большей группой поставщиков ликвидности, снижая APY для каждого из них.

Точку, в которой количество TVL и общий доход, который он генерирует, идеально уравновешивают друг друга, можно назвать пиком эффективности. Это момент, когда протокол способен генерировать максимально возможный APY для максимального TVL, который он может поддерживать.

На данный момент плата, которую пользователи протокола должны платить за использование, очень мала, поскольку протокол способен использовать свою ликвидность максимально эффективно. Однако долго оставаться на этом уровне сложно.

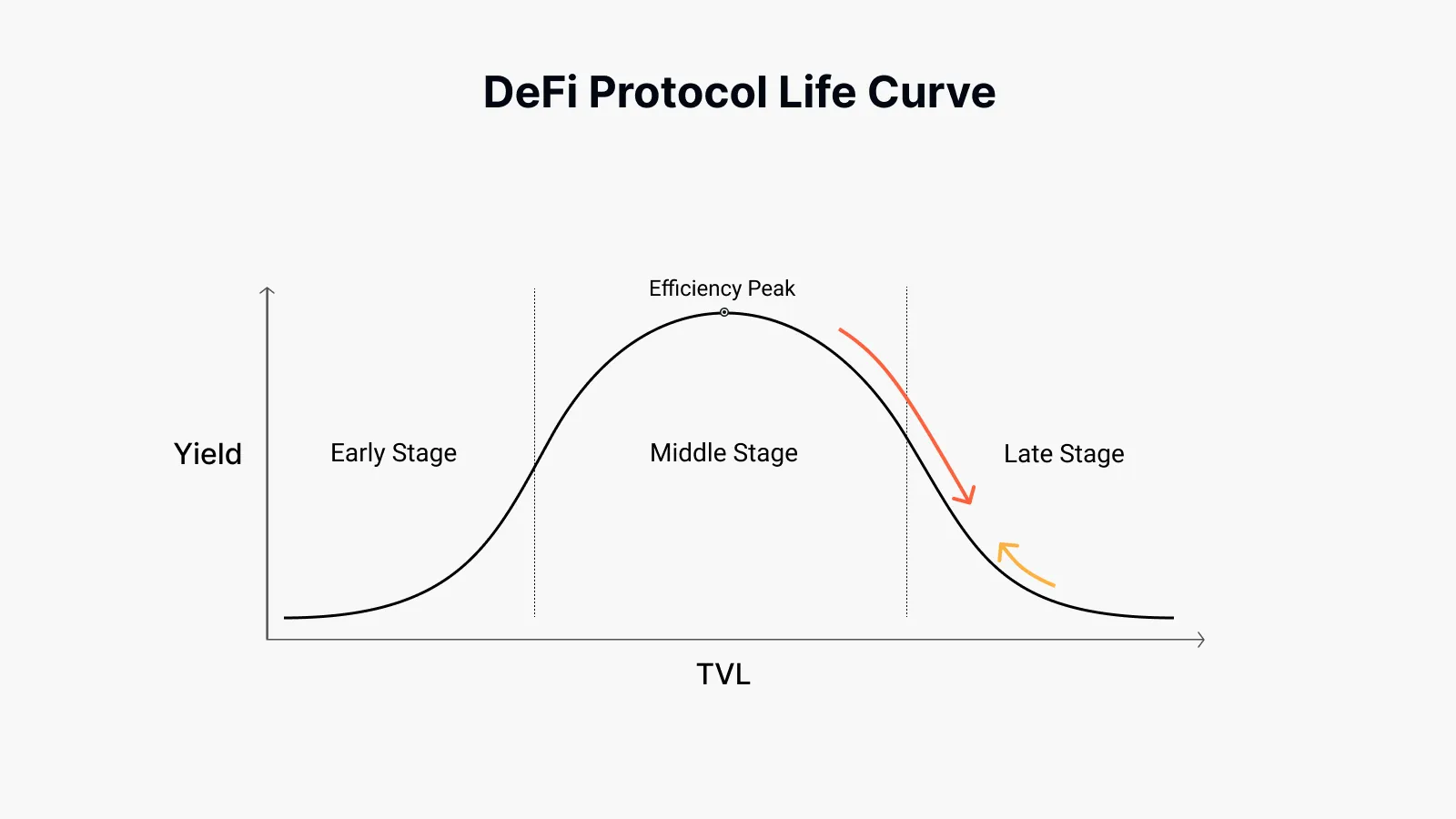

Если протокол генерирует очень высокую APY, он привлекает больше поставщиков ликвидности, увеличивая TVL и, как следствие, снижая APY. Это создает петлю отрицательной обратной связи, которая по идее должна уравновесить интересы поставщиков ликвидности и привести к оттоку ликвидности. Это должно вернуть протокол на пик эффективности.

Реальность, однако, более сложна. Для многих провайдеров приемлемо значение APY за пределами пика эффективности. Кроме того, инвестирование в любой протокол предполагает комиссию. В лучшем случае это комиссии только за выполнение транзакции в блокчейне. Но даже в этом случае провайдерам придется ждать, пока их инвестиции покроют затраты на транзакции ввода и вывода средств, чтобы хотя бы выйти на уровень безубыточности. В большинстве случаев они ждут еще некоторое время, чтобы получить минимальную положительную прибыль.

Кроме того, многие поставщики на самом деле инвестируют пассивно и не отслеживают активную прибыль. Они продолжают инвестировать в протоколы, основываясь на доверии к решению, а не на относительной отдаче, которую оно может обеспечить. Они могут ждать несколько месяцев, прежде чем вывести свои средства.

Для DEX ситуация еще больше осложняется движением цен внутри пулов ликвидности. Когда ценовая диспропорция становится достаточно высокой, многие поставщики ликвидности могут решить дождаться момента, когда цена вернется обратно, чтобы избежать постоянных потерь. Если цена будет продолжать меняться, это может лишить таких неудачливых поставщиков в пуле все больше и больше денег.

Все это приводит к эффекту снежного кома, который со временем увеличивает TVL и снижает доходность, переводя протокол на позднюю стадию.

Поздняя стадия

На этом этапе вы найдете основные протоколы, такие как Uniswap, Compound, Aave и Balancer. Они застряли в состоянии, когда у них слишком высокий TVL и низкий уровень использования, чтобы использовать его эффективно.

Другими словами, у них низкий спрос при высоком предложении. Следовательно, инвестиции в эти протоколы менее выгодны по сравнению с инвестициями в протоколы ранней стадии, которые только запускают свои услуги. С другой стороны, такие протоколы на ранних стадиях обычно испытывают трудности с привлечением ликвидности, что приводит к более высокой APY даже при небольших инвестициях.

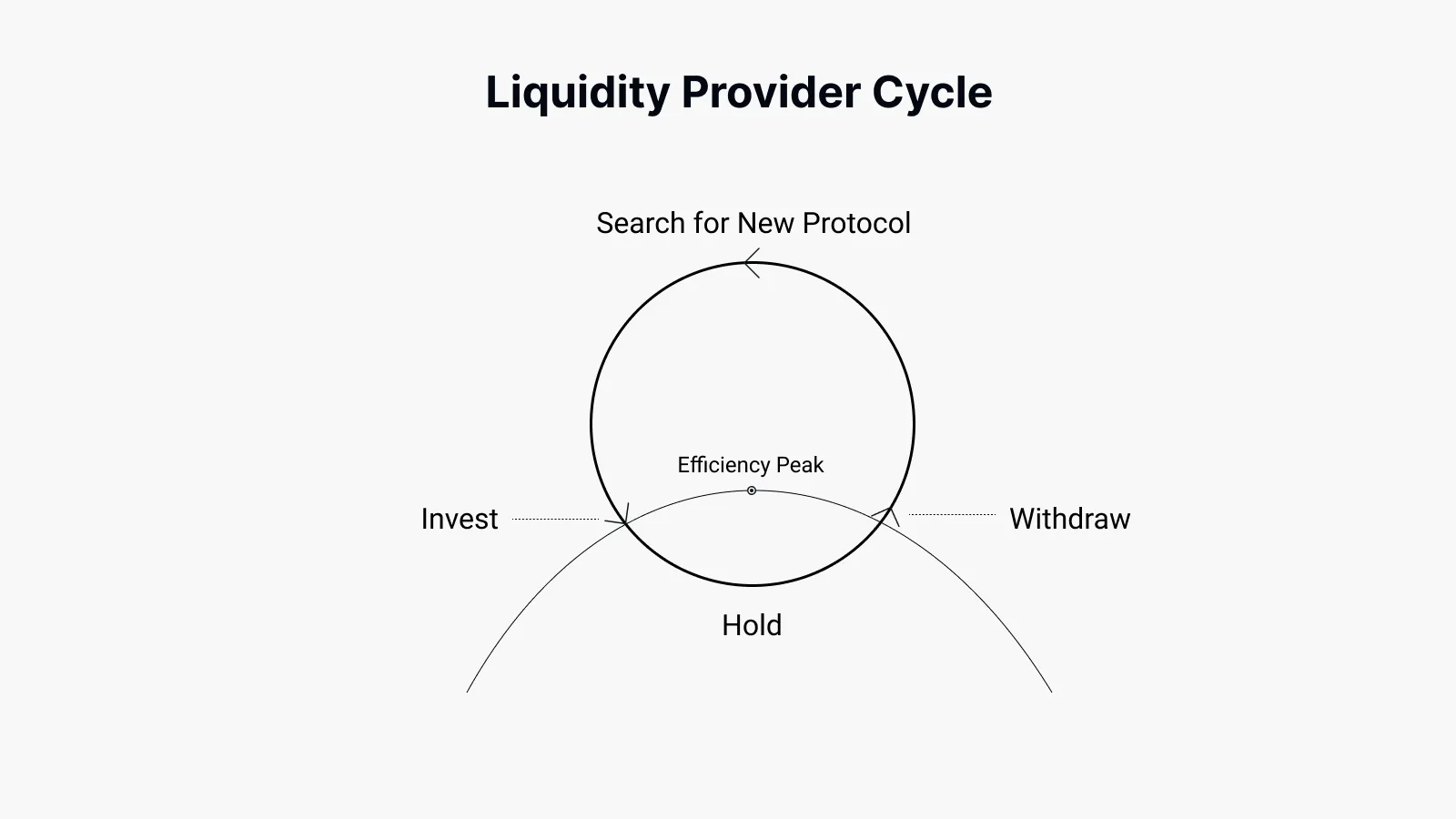

Цикл поставщика ликвидности

Эта ситуация создает бесконечный цикл, в котором поставщики ликвидности должны активно управлять своими инвестициями для достижения разумной прибыли. Им необходимо постоянно искать новые протоколы, предлагающие высокую APY, и перераспределять свою ликвидность со старых протоколов, которые больше не приносят достаточную доходность.

Эффективность стратегии поставщика ликвидности зависит от того, насколько быстро и точно он сможет найти протоколы вблизи своего пика эффективности. Чем чаще поставщик ликвидности будет участвовать в этом цикле, тем более высокую прибыль он сможет получить от своих инвестиций.

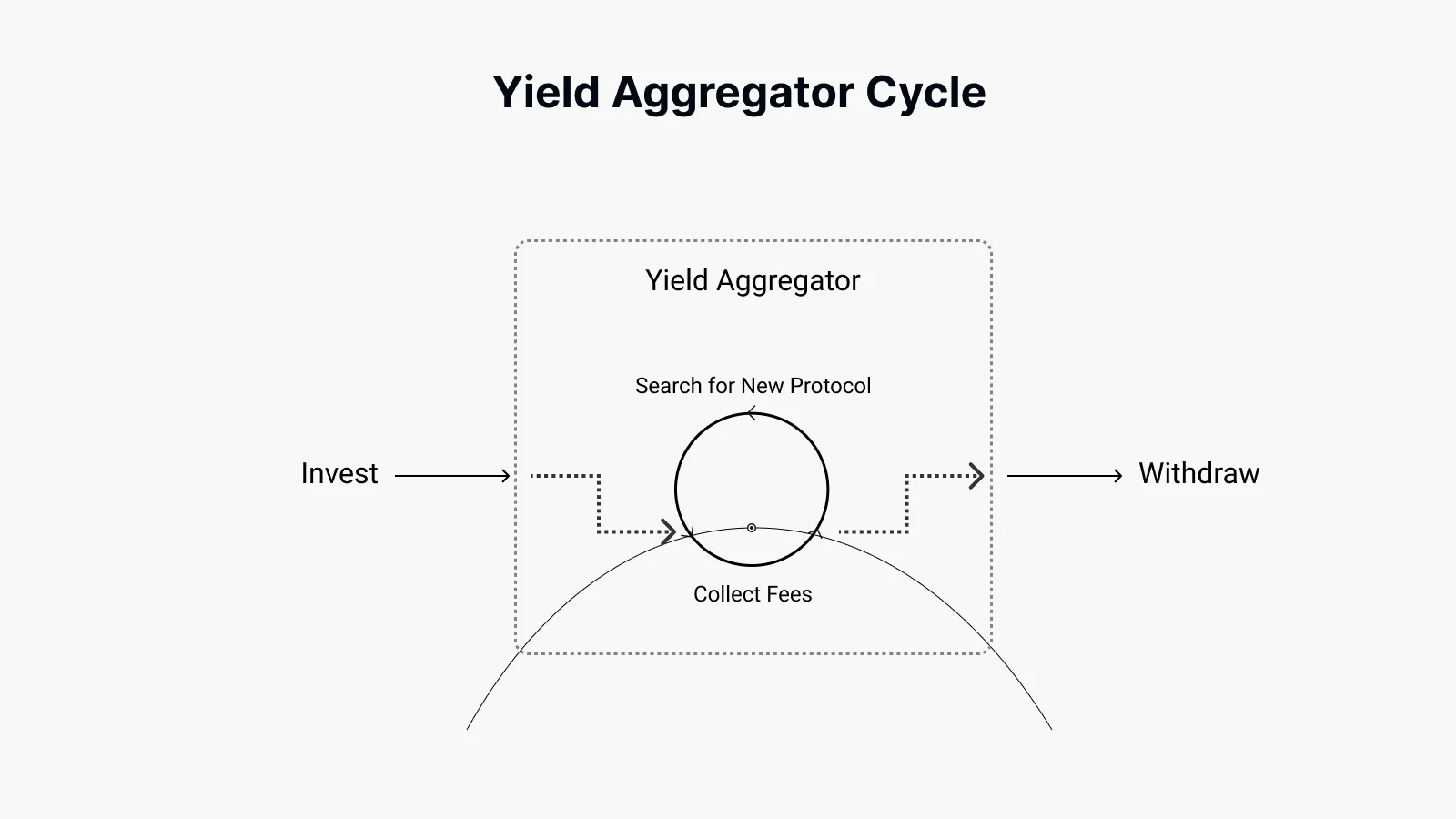

Агрегаторы доходности

Чтобы автоматизировать этот процесс, DeFi внедрила агрегаторы доходности.

Для сравнения, многие агрегаторы работают, собирая комиссию с одного протокола за каждый токен, работая больше как оптимизаторы доходности. Однако более зрелые решения распределяют ликвидность по разным протоколам в зависимости от текущего потенциала доходности. В результате они могут контролировать большие суммы капитала в течение более длительных периодов, сохраняя при этом хорошую прибыль для своих пользователей.

Такие агрегаторы могут отслеживать и искать новые протоколы, по которым они смогут перемещать ликвидность более систематическим образом. Этот рабочий процесс очень похож на инвестиционные фонды в традиционных финансах. В основном они покрывают свои услуги по мониторингу рынка и интеграции с новыми протоколами за счет комиссии за производительность от доходов, которые они генерируют для своих поставщиков ликвидности.

Эта бизнес-модель кажется многообещающей, но на самом деле ее очень сложно реализовать одновременно безопасно и прибыльно. Я расскажу о проблемах этой модели и возможных решениях в будущих статьях.

:::информация Также появляется здесь.

:::

Оригинал