От всплеска стейблкоина к доминированию доллара

4 мая 2023 г.Всего за три года общее предложение стейблкоинов выросло в 10 раз и составило более 130 долларов. B сегодня. Стейблкоины стали краеугольным камнем криптоэкосистемы, обеспечивая стабильность и средство сбережения, в отличие от волатильности большей части криптомира. Мы стали свидетелями кембрийского взрыва выпуска и дизайна стейблкоинов, и экосистема значительно расширилась, на долю которой приходится большинство торговли криптовалютой и привлечения внимания регуляторов и политиков по всему миру.

Мы видели недавно принятую нормативную базу в ЕС. и планирует сделать то же самое в Сингапуре, < a href="https://www.coindesk.com/policy/2023/02/21/how-hong-kong-is-gearing-up-to-regulate-stablecoins/">Гонконг и США. Некоторые из вас, возможно, пропустили недавние слушания в Конгрессе по стейблкоинам комитетом Палаты представителей США. о финансовых услугах, который был омрачен пугающими (и откровенно смущающими) показаниями Генслера перед тот же комитет по надзору за SEC, где он выразил свое мнение о чрезмерно широкой роли SEC в регулировании криптоактивов. Однако слушания по стейблкоинам проходили в более конструктивном и объективном тоне, что, по мнению этого автора, высветило гораздо более важный вопрос как для американского, так и для глобального рынка капитала.

В этой статье мы рассмотрим, как работают стейблкоины, некоторые вопросы, обсуждавшиеся на недавних слушаниях по стейблкоинам, и почему должным образом регулируемый стейблкоин США является беспроигрышным по всему миру.

КАК РАБОТАЕТ СТАБЛКОИН

Как работают стейблкоины? И, что более важно, как эмитенты стейблкоинов зарабатывают деньги? Чтобы ответить на этот вопрос, мы начнем с краткого обзора рынка стейблкоинов и краткого объяснения основных классификаций стейблкоинов.

Стейблкоины можно классифицировать по трем основным категориям: обеспеченные фиатом, криптообеспеченные и алгоритмические, то есть необеспеченные. Стейблкоины, обеспеченные фиатом, на сегодняшний день являются крупнейшими и включают такие стейблкоины, как Tether, USDC и BUSD. Они обеспечены резервами денежные средства или их эквиваленты, которые токенизируются (чеканятся) в сети эмитентом, который управляет денежными резервами. Вы можете думать о них как о мосте между Ethereum и BNB Smart Chain, за исключением того, что в этом случае мост находится между традиционной фиатной сетью и сетью блокчейнов. Стейблкоины с крипто-обеспечением включают в себя стейблкоины, такие как DAI и FRAX, которые полностью находятся в сети и обеспечены резервами криптовалют, таких как ETH, BTC и других стейблкоинов, и обычно обеспечены ими с избытком. Алгоритмические стейблкоины — это общий термин для целого ряда необеспеченных проектов стейблкоинов, которые основаны на математических соотношениях, часто на алгоритмах перебазирования или сеньоража, для поддержания стабильности цены (выходит за рамки этой статьи). Примеры включают печально известную TerraUSD, которая стояла за катастрофическим крахом LUNA и Do Kwon.

n В этой статье мы сосредоточимся на первом (обеспеченном фиатами), поскольку на его долю приходится более 90% рынка и с наибольшей вероятностью получит признание нормативно-правовой базы по всему миру. Стоит отметить, что более 99,8% рынка стейблкоинов номинировано в долларах США. Это важная и далеко идущая динамика, которая говорит о глобальном спросе на доллар США и которую мы рассмотрим более подробно.

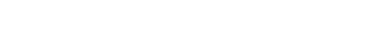

КАК ЗАРАБАТЫВАЮТ ЭМИТЕНТЫ СТЭЙБКОИН

Эмитенты стейблкоинов получают доллары США от инвесторов, бирж и предприятий и выпускают их в виде токенов с привязкой к доллару на различных блокчейнах, которые можно в любой момент обменять на их эквивалент в долларах США. Эмитенты инвестируют большую часть этих долларов США в краткосрочные казначейские обязательства США, то есть казначейские векселя. Владение казначейскими векселями обеспечивает доход держателю по подразумеваемой процентной ставке, которая в значительной степени определяется Федеральной резервной системой. В настоящее время эта процентная ставка составляет от 4,5 до 5%. Несмотря на то, что вы, возможно, слышали в эхо-камерах СМИ, казначейские облигации по-прежнему считаются одними из самых надежных активов в мире, а «краткосрочные» сроки погашения гарантируют, что инвестиции остаются относительно ликвидными. Он действует аналогично фонду денежного рынка (однако с ключевыми отличиями), который в последнее время был Комиссия по ценным бумагам и биржам объявляет стабильные монеты ценными бумагами. По сути, эмитенты стейблкоинов берут ваши доллары, помещают их в блокчейн и получают безрисковую прибыль в размере от 4 до 5 %, храня эти доллары в казначейских обязательствах.

БОЛЬШАЯ ЧЕТВЕРКА

Как и "Большая четверка" бухгалтерских фирм, существует "Большая четверка" стейблкоинов. USDT, USDC, BUSD и DAI доминируют на рынке, представляя 94,5% всех стейблкоинов в обращении. Рыночную капитализацию можно увидеть ниже.

Из четырех, три крупнейших обеспечены денежными средствами в долларах США и их эквивалентами. DAI — единственная компания, НЕ обеспеченная фиатными деньгами, хотя большая часть ее залога в криптовалюте находится в в долларах США. , что означает, что даже будучи валютой, обеспеченной криптовалютой, она по-прежнему сохраняет значительную, хотя и косвенную, зависимость от денежных эквивалентов в долларах США. Из четырех крупнейших стейблкоинов два зарегистрированы в США, и объяснение истории и динамики различных эмитентов поможет нам понять, почему США должны продолжать тактично поощрять домицилирование эмитентов стейблкоинов.

US Tether (USDT) является крупнейшим как по рыночной капитализации ($80 млрд), так и по объему. Во многом это можно объяснить тем, что он используется в качестве залогового актива для торговли с кредитным плечом на Binance и пользуется преимуществом первопроходца в этом пространстве — он был основан в 2014 году тремя людьми, в которые входит не кто иной, как Брок Пирс (вы можете помнить его из Могучие утки или его причудливые президентский пробег), но был быстро куплен в 2015 году гонконгской компанией iFinex, владельцем биржи Bitfinex, где помогла ранняя интеграция с Tether. катализировать его раннее доминирование. С тех пор использование Tether в США резко возросло, но не обошлось без продолжающихся споров. Согласно ежеквартальные отчеты о резервах, он содержит 67 миллиардов долларов (по состоянию на четвертый квартал 2022 года) в фиатном залоге 1:1 — хотя отчеты расплывчаты и не включают CUSIP, т. е. идентификаторы Министерства финансов США, или детальную разбивку по категориям активов (включая расплывчатую категорию с пометкой «Другие инвестиции — включая цифровые токены») . Его банковские партнеры в основном зарегистрированы в Багамские острова, и серьезной и понятной проблемой Tether было отсутствие прозрачности и надзора, что привело к многочисленным обвинениям в неверное указание резервов и манипулирование рынком.

USD Coin (USDC) занимает второе место по рыночной капитализации (30 млрд долларов) и объему. USDC выпускается Circle в сотрудничестве с Coinbase. Его резервы гораздо более прозрачны: 5,2 млрд долларов наличными в резервных банках и 25,5 млрд долларов в краткосрочных казначейских обязательствах США. Балансы хранятся и управляются учреждениями, зарегистрированными в США (BNY Mellon и BlackRock соответственно), проводится полный аудит и ежемесячно засвидетельствовано компанией Deloitte, а состав резерва ежедневно обновляется на их сайте. Circle недавно стал жертвой сурового испытания банка Силиконовой долины, где у них было держал более $3 млрд своих резервов. Опасения по поводу банкротства депозитов, не застрахованных FDIC, вызвали более 1 млрд долларов погашения и временное снижение цены по сравнению с 1 долларом США, которая покорила социальные сети. USDC в основном используется в DeFi, в отличие от USDT, который в основном присутствует на централизованных биржах, таких как Binance. п

Binance USD (BUSD) занимает третье место (рыночная капитализация 6 млрд долл. США), хотя и быстро теряет популярность после объявления остановить выпуск новых токенов BUSD. BUSD выпускается Paxos совместно с Binance, но недавно они прекратили отношения после недавние репрессии со стороны SEC и Департамент финансовых услуг Нью-Йорка. BUSD почти исключительно используется на бирже Binance с некоторым объемом на DEX. Падение его рыночной капитализации с 20 миллиардов долларов в конце 2022 года до 6 миллиардов долларов сегодня является ярким напоминанием о влиянии наших регуляторов на криптоэкосистему и подчеркивает необходимость осведомленности розничной торговли и четкой нормативно-правовой базы. Как и USDT и USDC, Paxos обеспечивает BUSD денежными эквивалентами, такими как 4.24.2023.pdf">краткосрочный долг казначейства США и соглашения обратного репо.

DAI является исключением из «Большой четверки», поскольку это единственная стабильная монета, которая находится исключительно в сети и обеспечена криптовалютами, а не фиатными деньгами. По сути, пользователи могут создавать DAI с привязкой к доллару, внося залог в виде криптовалюты, такой как Ethereum. Затем смарт-контракт генерирует сумму DAI, обычно меньшую, чем рыночная стоимость обеспечения, чтобы создать буфер против волатильности цены обеспечения. Если рыночная стоимость залога падает ниже определенного уровня, он становится общедоступным для продажи кому-либо еще в рамках действия, называемого «ликвидацией», когда залог пользователя передается ликвидатору со скидкой в обмен на урегулирование долги. Он был создан MakerDAO с полным набором сетевых механизмов управления для перемещения различных финансовых рычагов, используемых для управления экосистемой. Это прекрасный пример децентрализованного выпуска стейблкоинов, но стоит еще раз отметить, что большая часть его резервов находится в долларах США, что создает некоторую зависимость от централизованной организации (в данном случае — Circle).

ПОЧЕМУ ВНУТРЕННИЙ ЭМИТЕНТ STABLECOIN В США СООТВЕТСТВУЕТ НАИЛУЧШИМ ИНТЕРЕСАМ МИРА

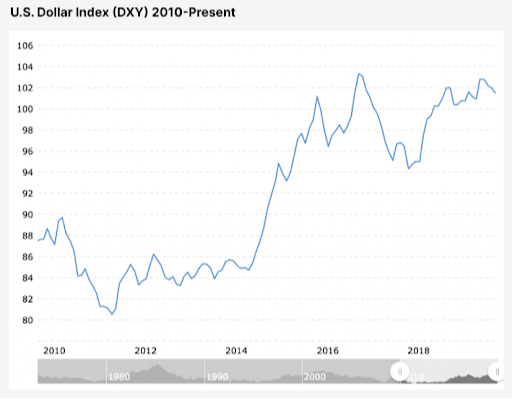

Мы наблюдаем продолжающуюся и недвусмысленную долларизацию криптовалют. Почему? Потому что доллар ПО-ПРЕЖНЕМУ самый стабильный. Ученые мужи и разъяренные СМИ часто искажают представление об обесценивании доллара США, но беглый взгляд на DXY (индекс доллара США) говорит о другом *см. ниже. Вопреки распространенному мнению, доллар на самом деле пользуется еще БОЛЬШИМ спросом как внутри страны, так и в мире, и вдвойне в мире криптовалют. Странам нужны доллары по всему миру, чтобы совершать сделки и укреплять позиции капитала, чтобы соответствовать росту ВВП и торговли. Любые «напечатанные» доллары неизбежно поглощаются как внутри страны, так и во всем мире. В последнее время средства массовой информации увековечивают идею инфляции, которую часто ошибочно понимают как быть инфляцией доллара - однако данные на самом деле показывают обратное. То, что «раздувается», на самом деле является Индекс потребительских цен или ИПЦ – набор товаров, предназначенный для нормализованного представления того, насколько дорогими или дешевыми становятся вещи. Недавние опасения по поводу внутренней (в США) инфляции были частично вызваны крупным вливанием денег во время COVID, но в большей степени потрясениями в цепочке поставок, вызванными глобальным закрытием, последствия которого мы все еще ощущаем сегодня. Согласно предыдущим данным, ФРС (ошибочно) ожидала, что крупные денежные вливания поступят в сбережения домохозяйств. Однако то, что мы сделали в целом, было подражанием мемкойнам, стонкам и Amazon Prime, что вызвало огромный скачок цен на активы и превратило избыток спроса в нехватку предложения.

Все это говорит о том, что в обозримом будущем доллар США продолжит доминировать в криптовалютах, и особенно в DeFi. Спросите любого в криптопространстве по всему миру о ценах на Биткойн, Эфириум, Лунр 😏 или, не дай Бог, Флоки-ину — и вероятный ответ будет выражен в долларах.

Для регуляторов это означает, что, несмотря на то, что на Холме существует консенсус, спрос на доллар в криптоэкосистеме будет только расти в обозримом будущем. Если вы считаете, что история — это какое-то указание на будущее, все, что вам нужно сделать, — это посмотреть на общие тенденции роста в экосистемах криптовалют и стейблкоинов (рыночная капитализация, адреса активных кошельков, объемы стейблкоинов, активность разработчиков, медиа проникновение). По мере роста этой формирующейся экосистемы децентрализованного капитала и вычислений спрос на доллары будет расти прямо вместе с ней — и США могут либо обслуживать этот спрос внутри страны, либо оставить его на усмотрение других юрисдикций, которые могут быть не такими прозрачными или соответствующими идеалам США. Не говоря уже о том, что США по-прежнему нуждаются в чистых покупателях казначейских облигаций! Возможно, вы видели сообщения о «дедолларизации» или о том, как Азия и Япония медленно сбрасывают казначейские обязательства. Во многом это связано с недавним замедлением их экономики, вызванным COVID, но большая часть этих казначейских ценных бумаг находится в преобразованы в долларовые облигации, еще одна форма подверженности доллару США, но без желаемого контроля и выпуска Регулирующие органы США (посмотрите евродоллары). Если регуляторы США действительно хотят сохранить контроль над политикой доллара, увеличение долга в форме казначейских облигаций США (принадлежащих эмитентам стейблкоинов) отвечает их интересам. У регулирующих органов США, таких как OFAC, также могут быть опасения по поводу контроля AML/KYC. Эмитент стабильной монеты, регулируемый внутри страны, позволит регулировать, кто и как выкупает эти доллары. У США не будет контроля над погашением в долларах, например, в случае с Tether, штаб-квартира которого находится в контролируемом КПК Гонконге, а банк находится на Багамах.

Для пользователей эмитент стабильной монеты, зарегистрированный в США, будет означать более ликвидный, прозрачный и регулируемый рынок капитала в криптовалюте. С полностью регулируемыми и прозрачными резервами, хранящимися в строго регулируемых учреждениях США, пользователи должны быть более уверены в обеспечении резервов, а также в наличии долларов для обеспечения этих резервов (поскольку доллары выпускаются внутри страны). Представьте, если бы мы узнали, что непрозрачный эмитент, зарегистрированный в юрисдикции, свободной от принудительных мер, искажает данные о депозитных резервах и дважды печатает, или вы не можете выкупить их за доллары (либо из-за бесхозяйственности, либо из-за прямого отказа сделать это). У среднего пользователя не будет возможности обратиться за помощью, что вызовет каскад системных сбоев в DeFi, что, вероятно, приведет к циклу отрицательной обратной связи в виде падения цен на активы и доверия к экосистеме. Как и в традиционных финансах, большая часть рыночной стоимости криптовалюты основана на доверии. Регулирующие органы и финансовая система США не всегда были идеальными, но они по-прежнему являются одной из лучших альтернатив для финансовых систем с возможностью масштабирования на глобальном уровне.

ДРУГАЯ СТОРОНА

Вы можете возразить, что претенциозно предполагать, что доллар США должен оставаться резервной валютой. Я утверждаю, что пока у нас не будет широко распространенной нейтральной наднациональной валюты (Биткойн? Подсказка), достаточно для облегчения мировой торговли, у нас нет другого выбора. Достоинства того, чтобы быть мировой резервной валютой, имеют свои издержки, а ее плюсы и минусы широко обсуждаются. Артур Хейс (основатель биржи BitMEX) утверждает, что такие страны, как Китай, которые, по мнению многих, хотят предоставить следующую резервную валюту, на самом деле НЕ хотят брать на себя ответственность и предпочли бы более диверсифицированную динамику валют.

Как регулятор, вы можете возразить, что мы не можем позволить капиталу течь в другие активы и финансовые инструменты, которые не имеют контроля, который управляется и контролируется США. Я утверждаю, что увеличение доли рынка стейблкоинов на самом деле приносит БОЛЬШЕ депозитных потоков в те самые активы, над которыми США имеют наибольший контроль (казначейские облигации), учитывая доминирование стейблкоинов, деноминированных в долларах, в криптомире. Внутренние эмитенты стейблкоинов также допустят продуманные регулируемые системы контроля, чтобы гарантировать, что доллары не будут выкуплены мошенниками и преступниками.

Регуляторы также могут утверждать, что стейблкоины способствуют росту нерегулируемого кредита и кредитования в децентрализованном пространстве. Я утверждаю, что до тех пор, пока у нас не будет надежных рынков для физических товаров и цифровых предметов первой необходимости, использующих криптовалюту в качестве субстрата, это расширение кредита в значительной степени, если не полностью, ограничено криптоэкосистемой — и, что еще хуже, ценность этого создания кредита, какой бы большой она ни была. возможно, он возвращается к резервам, хранящимся (надеюсь, проверенными учреждениями, зарегистрированными в США).

Сторонники криптовалюты и либертарианцы могут также указать на тот факт, что в своей нынешней форме выпуск стейблкоинов, обеспеченных фиатом, не является по-настоящему децентрализованным и представляет собой еще одного посредника (то самое, что мы намеревались уничтожить!). Я утверждаю, что хотя это и правда, это необходимый шаг для дальнейшего развития криптографии и необходимый шаг к созданию благоприятной нормативно-правовой среды (представьте, что регулирование стейблкоинов, обеспеченных криптовалютой, принимается раньше, чем обеспеченных фиатом, да, верно). Регулирование и развитие восходящих систем — нелинейный процесс.

Тем, кто спрашивает, зачем нам вообще какое-то регулирование, я бы возразил, попросив привести пример любого густонаселенного общества или крупной финансовой системы, которая работает или работала хорошо без продуманного регулирования. Это далеко не идеально, но причина того, что финансовая система США настолько надежна, во многом связана с правилами, которые делают ее надежной и открытой для всех.

TL;DR

Рост стейблкоинов зашкаливает 📈 , регулирование играет все более важную роль на политической арене, и становится все более очевидным, что должным образом регулируемый стейблкоин США является беспроигрышным для глобальных рынков капитала. Спрос поскольку доллар США остается сильным независимо от политики США, и США могут либо удовлетворить этот спрос внутри страны, либо рискнуть оставить его в руках менее прозрачных и согласованных юрисдикций. Внутренний эмитент стабильной монеты в США предоставит пользователям более ликвидный и регулируемый рынок капитала, гарантируя уверенность в поддержке резервов и доступности долларов. Увеличение доли рынка стейблкоинов увеличивает приток депозитов в такие активы, как казначейские облигации США, предоставляя США больший контроль и согласовываясь с текущими денежно-кредитными директивами. Продуманное (смотря на тебя, Генслер!) регулирование может решить проблемы нерегулируемого кредитования и оттока капитала, и, хотя стейблкоины, обеспеченные фиатом, могут быть не полностью децентрализованы, они являются необходимым шагом в развитии крипто-экосистемы и благоприятной нормативно-правовой среды.

Некоторые люди и агентства, за которыми стоит следить в процессе разработки регуляторных положений для стейблкоинов:

- Патрик МакГенри, председатель комитета Палаты представителей по финансовым услугам (R-N.C.)

- Данте Диспарте, директор по стратегии и руководитель отдела глобальной политики Circle

- Синтия Луммис Сенатор США (республиканец от штата Западная Америка), также известная как "Королева криптовалют"

- Остин Кэмпбелл, партнер Zero Knowledge Consulting и адъюнкт-профессор Колумбийского университета

- Уоррен Дэвидсон, член Палаты представителей (R-OH)

- Департамент финансовых услуг Нью-Йорка (NYDFS)

- США. House Financial Services – Демс

- США. Домашние финансовые услуги — GOP

Автор:

Тоби Фан, специалист по стратегии Web3 @ LunarCrush

Тоби Фэн — главный специалист по стратегии Web3 в компании LunarCrush, которая предоставляет данные социальных сетей в режиме реального времени о криптовалютах, NFT и традиционных акциях. Он является выпускником Калифорнийского университета в Санта-Круз, где он дважды специализировался в области эконометрики и информационных систем и помогал вести ведомственные исследования динамики товарных рынков в Китае и США. Тоби также является активным участником Coinmonks (https://medium.com/@tobyornottoby) и член BlockBrosDAO. н

н

Оригинал