Автоматизированные маркет-мейкеры: что вам нужно знать

8 июня 2022 г.Появление DeFi постоянно открывает более широкие возможности для новых вариантов использования в криптомире. Даже скептики, которые изначально считали DeFi чрезмерно разрекламированным аспектом финансов или пузырем, который исчезнет, кусают пальцы за то, что не присоединились к этой поездке раньше.

До сих пор децентрализованные финансы выполняли свои обещания децентрализации в финансовой системе, избавляясь от гигантских централизованных финансовых бегемотов или посредников в финансовой экосистеме, как она изображается. Без сомнения, вы можете проводить финансовые транзакции P2P в DeFi без вмешательства какой-либо стороны.

Что делать, если не с кем торговать?

Хотя торговля в DeFi ведется круглосуточно и без выходных, многим пользователям еще предстоит полностью использовать протокол; или, скорее, не широко известен в DeFi. Протокол работает на основе протокола P2C — однорангового контракта, где вы имеете дело непосредственно со смарт-контрактом (самоподдерживающиеся автоматические строки кода, написанные в основном на Solidity).

Боитесь ли вы, что умный человек может вас перехитрить?

Смарт-контракт — это самоисполняющийся и предопределенный набор правил, закодированных в компьютерной программе для выполнения действий при выполнении предопределенного условия. Он направлен на создание ненадежной экосистемы, в которой вы должны доверять смарт-контракту, чтобы действовать беспристрастно, отдавая предпочтение каждой стороне в транзакции.

Таким образом, если вы можете доверять смарт-контракту для выгодной транзакции, вы должны доверять ему, что он не может вас обмануть.

Протокол, который позволяет пользователям напрямую совершать сделки со смарт-контрактом, — это не что иное, как Automated Market Maker — AMM.

Что такое автоматизированный маркет-мейкер?

AMM — это децентрализованный протокол обмена (DEX), позволяющий пользователям напрямую работать со смарт-контрактом. Он основан на математическом алгоритме для определения цены активов. AMM — это DeFi-версия традиционной «книги ордеров», известной на CEX — централизованных биржах, которые используют механизм сопоставления для сопоставления ордеров.

В книге ордеров отображается список ордеров на покупку и продажу ценных бумаг, включая историю ордеров. Он разработан для использования смарт-контрактов для математического определения цены активов.

Вместо использования обычного стакана ордеров AMM использует алгоритм или формулу ценообразования для оценки активов. Формула:

<цитата>х * у = к

"x и y" — это количество соответствующих токенов в ликвидности, а константа "k" — это общее количество ликвидности в пуле, которое всегда должно оставаться постоянным.

<цитата>Приведенная выше формула различается для каждого типа протокола AMM, как это известно на разных платформах, использующих AMM, таких как Bancor, Uniswap, Curve и им подобных.

Прежде чем углубляться в виды AMM, давайте кратко рассмотрим пул ликвидности.

Что такое пул ликвидности?

Ликвидность обычно означает беспрепятственную конвертацию чего-либо (предпочтительно актива) в денежные средства. В криптомире ликвидность — это простота обмена токена на другой. С другой стороны, пул можно рассматривать как собрание организаций или корпораций, созданных для совершения определенных операций или продвижения их общих интересов.

Таким образом, пул ликвидности относится к пулу или набору криптоактивов, заблокированных в смарт-контракте, чтобы позволить торговать криптоактивами, предоставляя пользователям необходимую ликвидность. Это основа платформ DEX, где развернута AMM, чтобы пользователи могли стать маркет-мейкерами.

<цитата>Инвесторы, которые объединяют свои активы для взаимной выгоды, называются поставщиками ликвидности — LP. Они вносят соответствующее количество двух токенов — стабильной монеты и любой другой нестабильной криптовалюты или любой пары нестабильных криптовалют — в пул.

Как LP получают проценты от своих объединенных активов?

По понятным причинам LP являются финансистами AMM и получают проценты за счет добычи ликвидности. Вкладывая свои криптоактивы в пул, LP получают проценты от торговых комиссий, взимаемых с трейдеров, торгующих в пуле.

Доходы обычно пропорциональны их вкладу в пул, т. е. они зарабатывают относительно своей доли в пуле. Например, если поставщик ликвидности вносит 10 % ликвидности, такой LP всегда будет получать 10 % от каждой торговой комиссии.

Типы автоматических маркет-мейкеров

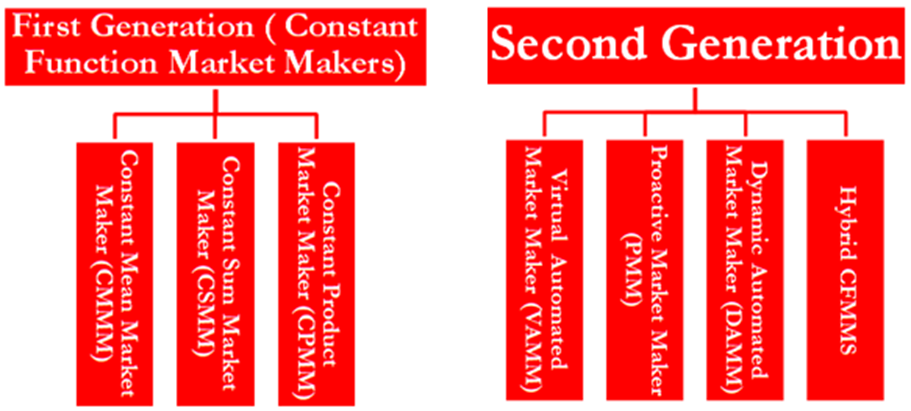

Существует два поколения AMM:

* Первое поколение: маркет-мейкеры с постоянными функциями — CFMM. * Второе поколение

Маркет-мейкеры с постоянными функциями — CFMM.

Это первое поколение AMM, в котором биржи основаны на постоянной функции, так что общий актив или токен, зарезервированный для торговых пар — пул ликвидности — должен оставаться постоянным в смарт-контракте, где он заблокирован. Примеры CFMM:

Постоянный маркет-мейкер продукта — ИМЭК.

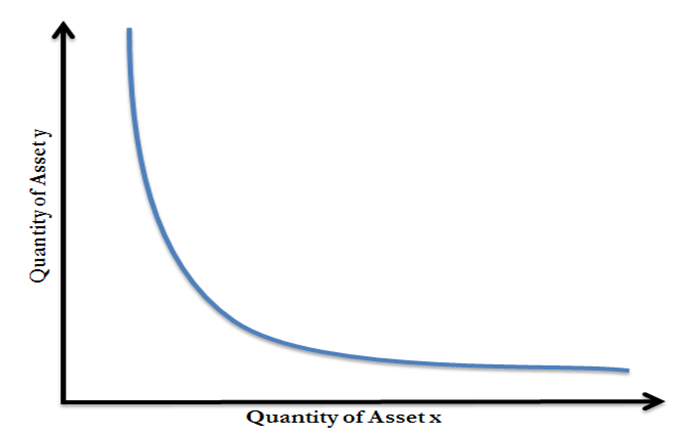

Эта модель CFFM основана на общем алгоритме x * y =k,, который устанавливает диапазон цен для парных токенов в соответствии с количеством каждого токена, доступного в ликвидности. Если предложение токена x увеличивается, коллекция токена y должна сокращаться, и наоборот.

В зависимости от обстоятельств, этот одновременный рост и падение токенов должен поддерживать константу k, которая представляет собой общий объем ликвидности в пуле. На графике результат этого подъема и падения представляет собой гиперболу, так что ликвидность всегда доступна при постоянно растущих ценах, приближающихся к бесконечности с обеих сторон. Эта модель примечательна Bancor, а также используется Uniswap.

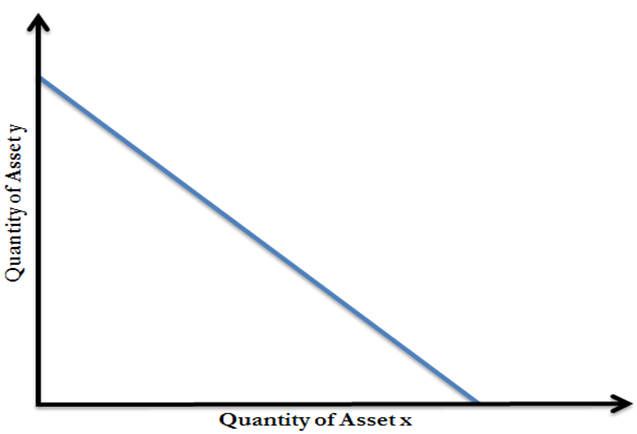

Маркет-мейкер с постоянной суммой (CSMM)

Эта модель основана на формуле x + y=k. При построении графика создается прямая линия.

Если справочная цена вне сети между токенами x и y не равна 1:1, должны произойти два взаимосвязанных события:

* Токен с большим количеством в пуле будет дешевле, чем другой токен, и его цена станет бычьей. Это откроет арбитражное окно для арбитражеров, которые будут сливать более дешевый токен. * В ходе арбитража часть пула с более дешевыми токенами упадет, потому что вся ликвидность переместится на другой актив, и трейдерам больше не останется ликвидности.

Вышеуказанные события являются причиной того, что эта модель почти не используется. CSSM подходит для сделок с нулевым влиянием на цену, но не предлагает неограниченную ликвидность.

Маркет-мейкер с постоянным средним значением (CMMM)

Balancer впервые представил эту модель; это позволяет разрабатывать AMM с более чем двумя токенами и весами, отличными от обычного распределения 50/50. Средневзвешенное геометрическое каждого резерва остается постоянным.

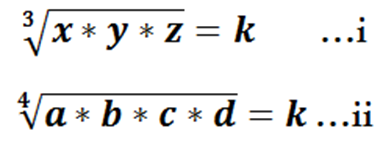

Уравнение i применимо для пула ликвидности с тремя токенами, а уравнение ii — для четырех токенов. Это упрощает обмен между активами любого пула и позволяет варьировать доступ к различным активам в пуле.

Преимущества маркет-мейкеров с постоянной функцией

- Быстрый и удобный обмен.

- Он позволяет трейдерам определять цену токена, не полагаясь на третьи стороны.

Трейдерам не нужен громоздкий план для совершения сделок, потому что они получают ту же цену, участвуя все сразу, как и в серии скромных сделок.

Ограничения маркет-мейкеров с постоянной функцией

- Низкий/ограниченный капитал.

- Сложные финансовые риски, такие как проскальзывание, непостоянные убытки, короткая волатильность, длинная волатильность и т. д.

Что такое проскальзывание?

Проскальзывание — это расхождение между прогнозируемой ценой ордера и фактической ценой, когда ордер в конечном итоге исполняется. Волатильность криптовалюты заставляет крипто-токены колебаться в зависимости от торговой активности и объема. Процент проскальзывания показывает, насколько изменилась цена конкретного актива.

Что такое необратимая потеря?

Непостоянный убыток — это грубая разница между стоимостью парных крипто-токенов в пуле ликвидности AMM. Это связано с контрастной ценностью с течением времени между депонированием токенов в AMM и простым хранением токенов в вашем кошельке. Например, когда вы вносите вклад в пул ликвидности, внося токены, и цена таких токенов меняется через несколько минут, часов или дней, сумма денег, потерянная из-за таких изменений, называется непостоянной потерей.

Второе поколение AMM

Второе поколение AMM – это серия новых проектов с инновационными планами, направленными на устранение ограничений первого поколения AMM.

К ним относятся:

* Гибридные автоматизированные маркет-мейкеры (HAMM) * Динамические автоматические маркет-мейкеры (DAMM) * Активные маркет-мейкеры (PMM) * Виртуальные автоматические маркет-мейкеры (VAMM)

Гибридные автоматические маркет-мейкеры (HAMM)

Гибридные автоматические маркет-мейкеры также называются гибридными CFMM, поскольку они включают в себя различные функции и параметры для достижения определенных характеристик, таких как снижение влияния на цену для трейдеров и снижение подверженности рискам для LP.

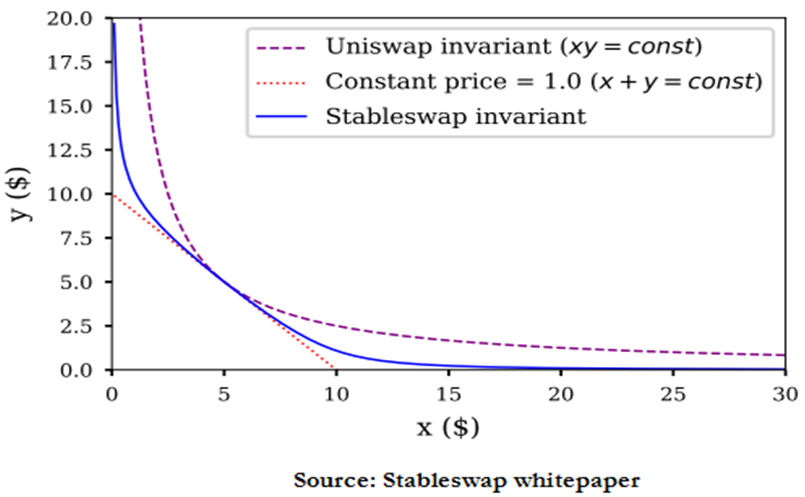

HAMM использует кривую обменного курса, которая, как правило, является линейной и становится параболической только тогда, когда пул ликвидности достигает своих пределов, что позволяет проводить сделки с чрезвычайно низким влиянием на цену. Поскольку капитал используется более эффективно, партнеры-партнеры зарабатывают больше на комиссионных, хотя и с меньшими комиссиями за каждую сделку, но арбитражеры по-прежнему получают выгоду от ребалансировки пула.

Примером HAMM являются финансовые AMM Curve, которые включают в себя как CPMM, так и CSMM. Кривые AMM используют расширенную формулу для включения CPMM и CSMM для создания более глубоких карманов ликвидности, которые уменьшают влияние на цену в пределах определенного диапазона сделок.

В результате получается кривая гиперболы (синяя линия) с линейным обменным курсом на большей части кривой цен и экспоненциальными ценами вблизи внешних границ обменного курса.

Curve Finance позволяет пользователям совершать недорогие обмены между токенами по стабильному обменному курсу 1:1. Это указывает на то, что его решение в первую очередь предназначено для стейблкоинов.

Динамические автоматические маркет-мейкеры (DAMM)

DAMM включает в свою формулу несколько динамических переменных, чтобы создать более надежного маркет-мейкера, который приспосабливается к изменяющимся рыночным условиям. Таким образом, DAMM использует данные о ценах в режиме реального времени, чтобы непрерывно и автоматически корректировать цену пула в соответствии с рыночной ценой, не оставляя места для арбитражеров.

Примером вариантов использования DAMM является его интеграция в Sigmadex, которая использует ценовые потоки от Chainlink наряду с оценкой волатильности, чтобы помочь динамически распределять ликвидность вдоль кривой цены. DAMM делает Sigmadex гибким.

Sigmadex может концентрировать ликвидность вблизи рыночной цены во время низкой волатильности для повышения эффективности использования капитала, а затем увеличивать ее во время высокой волатильности, чтобы защитить трейдеров от убытков от обесценения.

Проактивный маркет-мейкер (PMM)

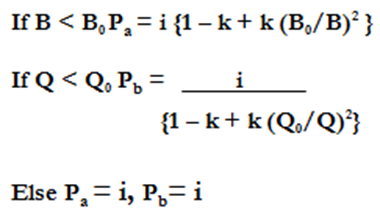

PMM – это тщательно настроенный алгоритм с активным обнаружением цен. Этот алгоритм принят DODO, который способен предвидеть рыночные условия и активно изменять такие параметры, как соотношение активов и наклон кривой, в результате чего пулы DODO являются гибкими и адаптируемыми для различных вариантов использования.

Модель PMM DODO можно настроить на использование внешних ценовых оракулов, чтобы свести к минимуму непоправимые убытки и повысить эффективность использования капитала.

PMM DODO использует приведенную ниже формулу

- B = базовый токен (ликвидность на стороне предложения)

- Q = токены котировок (ликвидность на стороне предложения)

- B0 = исходные базовые токены

- Q0 = токены исходной котировки

- K = настраиваемый показатель пула как средняя цена

- Pa = цена токена A

- Pb = цена токена B

Виртуальные автоматизированные маркет-мейкеры (VAMM)

Virtual Automated Market Maker — это еще один новый тип AMM, который расширяет область применения за пределы обмена токенов на производные инструменты, такие как бессрочные контракты. Напомним, что AMM связан с обменом токенов в DEX; в случае VAMM вместо реальных токенов заменяются виртуальные активы, также известные как синтетические активы, поскольку в VAMM нет реальных токенов.

Трейдеры могут совершать сделки с кредитным плечом только на основе обеспечения, содержащегося в смарт-контракте. Вместо того, чтобы торговать базовыми активами, пользователи торгуют синтетическими активами и получают доступ к динамике цен на широкий спектр криптоактивов.

Пользователи, удерживающие открытую позицию в синтетических активах, могут быть ликвидированы, если цена будет колебаться против них. Концепция VAMM заключается в том, чтобы уменьшить влияние на цену и необратимые потери, а также подвергнуть отдельные токены синтетическим активам.

Заключение

AMM стремилась предложить модернизированную книгу заказов в децентрализованной экосистеме. По мере раскрытия вариантов его использования он демонстрировал постоянное развитие, которое привело к появлению первого и второго поколений AMM.

Второе поколение AMM устраняет ограничения первого поколения, пытаясь смягчить влияние на цену и временные потери. В конкретном случае это аннулирует непоправимую потерю.

Фотография одержимая фотография на Unsplash

Оригинал